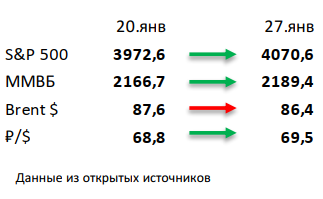

- Хорошая статистика и отчёты поддержали рост. На прошедшей неделе рынок окончательно переписал техническую картину, но это всё ещё не говорит о реальном развороте. Хорошие данные по росту ВВП США, заказам на товары длительного пользования и отчётности крупнейших компаний привели к небольшому ралли, S&P 500 за неделю прибавил 2,5%.

- Российский рынок показал символический рост на 1% При этом рубль также ослаб на 1%, а нефть потеряла 1%. Рынок постепенно готовится к введению потолка цен на российские нефтепродукты 5го февраля и нашим контрмерам. Главной новостью стал потенциальный переезд Polymetal с LSE на AIX (казахстанская биржа) с последующим разделением активов на российские и иностранные, что вызвало бурный рост на московской бирже и такое же бурное падение на лондонской, так как иностранные инвесторы в результате такого корпоративного действия могут столкнуться не только с заморозкой части отечественных активов (за счет разделения бизнеса на две части), но и негативными налоговыми и юридическими последствиями. Тем не менее пример Polymetal может стать вдохновляющим для других российских компаний с иностранной регистрацией. В корпоративном мире отметим продажу ТМК своих активов сербской Hefestos Capital (сумма сделки не раскрывается), а также неплохие операционные результаты Норникеля и Аэрофлота, нейтральные у X5 и слабые у ЛСР за 4К22.

- Нефть снизилась на 1% за прошедшую неделю. Нефтяной рынок продолжает двигаться в боковике в ожидании результатов заседания комитета ОПЕК+ (4го февраля) и введения потолка цен на российские нефтепродукты (5го февраля). Касательно первого рынок ожидает, что квоты добычи стран-участниц не будут изменены. Относительно последнего ЕС обсуждает установление потолка цен на российский дизель и мазут на уровне 100 и 45 долл за бар. соответственно. Еженедельная статистика в США была нейтральной: запасы нефти выросли на 0,5 млн бар. (ожидали увеличение на 1 млн бар.), добыча не изменилась и осталась на уровне 12,2 млн бар. в сутки, а количество вышек сократилось на 4 до 609 единиц.

Инструменты с фиксированной доходностью

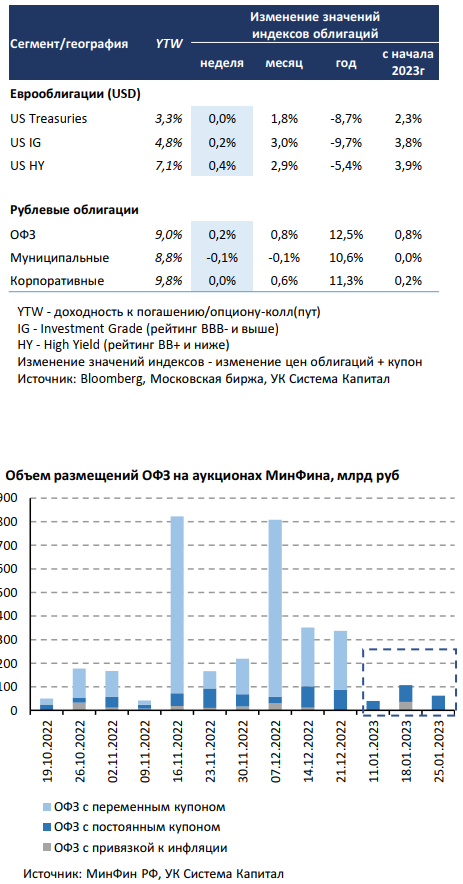

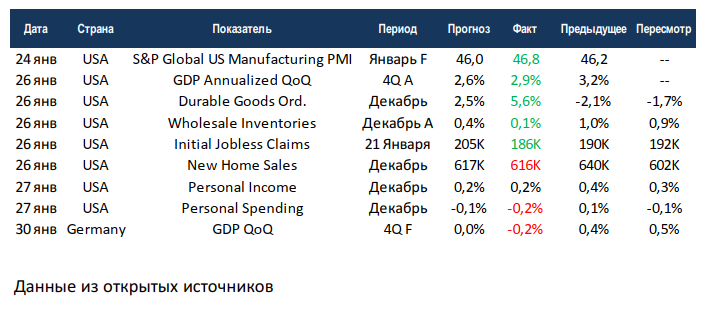

На рынке глобальных евробондов продолжилась стабилизация в преддверии заседания FOMC 31 января – 1 февраля. На прошлой неделе опубликованные макропоказатели в США за январь указали на некоторое восстановление деловой активности как в сфере услуг, так и промышленности. При структурном дефиците на рынке труда количество заявок по безработице в 186 тыс снова оказалось лучше прогноза 205 тыс, отражая стабильную ситуацию с занятостью населения. Ставки UST слабо колебались вдоль кривой вблизи уровней недельной давности. Кредитные спреды в HY-сегменте продолжили незначительно сужаться, а в ряде географий (Бразилия, Оман) суверенные спреды сократились до минимальных уровней с пандемии Covid-19. В фокусе инвесторов – заседания FOMC и ЕЦБ, на котором мы ожидаем подъема ставок на 25-50 и 50 б.п. соответственно, а также сохранения более «ястребиной» риторики, чем предполагает рынок.

Цены рублевых облигаций почти не изменились, длинный участок кривой ОФЗ остается под давлением (-0,4%). В сегментах рынка рублевого долга продолжается ценовая стабилизация в отсутствие весомых драйверов и низкой активности корпоративных заемщиков на первичном рынке. Недельная инфляция осталась на прежнем уровне (0,14% vs. 0,15% неделей ранее), стабильные компоненты несколько замедлились до 0,05%, что позволяет говорить о комфортной инфляционной траектории для сохранения нейтральной политики ЦБ. Тем не менее в зависимости от обновленных оценок и прогнозов регулятора нельзя исключать изменения ключевой ставки в сторону осторожного повышения, что преимущественно обусловлено наличием ряда проинфляционных факторов.

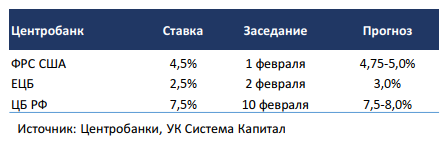

При наличии сохраняющихся рисков увеличения дефицита бюджета из-за выбытия нефтегазовых доходов и одновременном росте гос.расходов основным источником покрытия дефицита остается привлечение средств от размещений ОФЗ. Если в 4-м квартале 2022г при необходимости финансировать существенную расходную часть бюджета МинФин устанавливал рекорды по объему размещений, в первую очередь за счет выпусков-флоатеров, то с начала 2023г ведомство сконцентрировалось на классических выпусках. Несмотря на внушительный спрос на безлимитных аукционах в 150-200 млрд руб, фактический объем размещения сократился в среднем почти в 5 раз до 70 млрд руб. Также предлагаемая МинФином премия ко вторичному рынку несколько возросла с менее 10 б.п. до 12-18 б.п. В результате длинный участок кривой гос.долга оказался под давлением – доходности 10-летних ОФЗ выросли на ~25 б.п. с начала года и на 6-7 б.п. за прошлую неделю. На прошлом аукционе ведомство разместило 2 классических выпуска на 62 млрд руб. Примечательно, что для новых ОФЗ с погашением в августе 2029г объем предложения составил всего лишь 6,5 млрд руб при спросе в 10 раз больше из-за достаточно узкой премии ~5 б.п. к рынку. Мы полагаем, что в отсутствие улучшений в ценообразовании на санкционные нефть и нефтепродукты из РФ (сокращение дисконта к бенчмаркам и(или) ослабление курса рубля) цены длинных выпусков ОФЗ останутся под некоторым давлением.

Макроэкономическая статистика

Статистика на прошедшей неделе была относительно позитивной, по крайней мере в тех компонентах, на которые сейчас внимательно смотрит рынок. Аннуализированный рост ВВП США за 4 квартал вплотную подобрался к 3%, что очень неплохо в текущих реалиях. Также был отмечен резкий рост заказов на товары длительного пользования, даже без учёта оборонной отрасли. Первичные обращения за пособиями по безработице вновь приятно удивили и оказались менее уровня в 200 тысяч. Но нельзя не отметить, что ряд звоночков о нарастающих проблемах всё же звенит. Продажи на первичном рынке недвижимости показали рост только за счёт снижения оценки за предыдущий период, то есть в совокупности за 2 месяца просадка стала хуже. Такая же картинка с расходами населения, люди начинают меньше тратить, это обычное кризисное поведение.

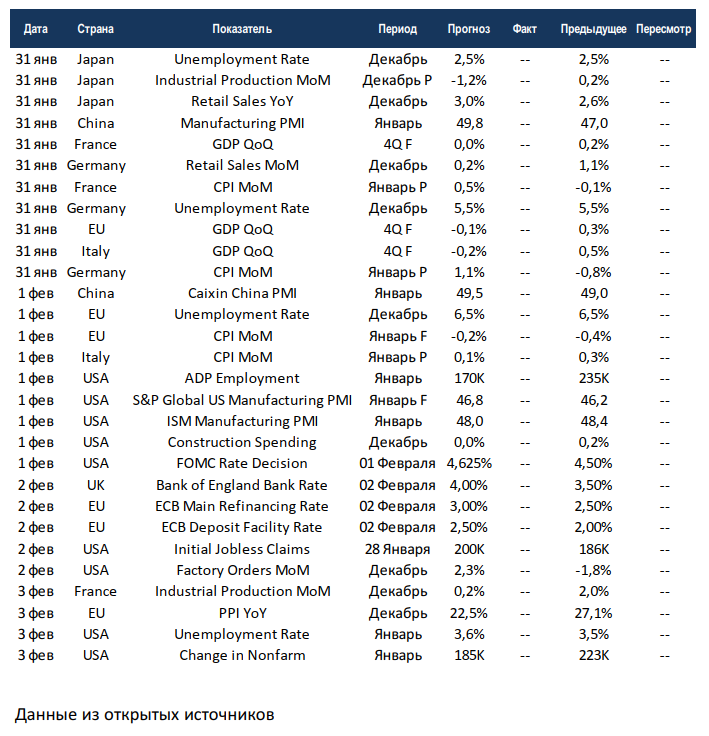

На этой неделе выйдет большой объём статистики, а также пройдут заседания ЕЦБ, ФРС и Банка Англии. Европейские страны следом за США дадут первые оценки по росту ВВП за 4 квартал, консенсус негативный. Также Европа отчитается по инфляции, безработице и промышленному производству. Китай и США опубликуют индексы деловой активности в промышленности. США дадут цифры по рынкам труда. Но основное внимание, конечно же, будет к финансовым регуляторам и их риторике. Впервые за много месяцев рынки не знают размер повышения ставки, а регулятору очень важно сохранить ястребиную риторику. В самую горячую фазу входит сезон отчётностей, так что неделя будет довольно волатильной, а движения непредсказуемыми.

Подробности читайте в очередном выпуске еженедельной аналитики от УК «Система Капитал» за 30 января 2023 года.

-

3 июня 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (24 — 31.05.2024 г.)

Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Транспорт (МОЕХТN) = (-9,0%) Финансы (МОЕХFN) = (-3,7%) Металлы -

3 июня 2024

События и комментарии 27.05 — 02.06.2024 г. (УК «Открытие»)

О коррекции на рынке акций и других новостях прошедшей недели. Начиная с 20 мая российский рынок акций начал корректироваться под -

3 июня 2024

Итоги недели от КСП Капитал Управление активами (по 03.06.2024 г.)

Итоги недели: завершение майского налогового периода в России; решение ОПЕК+ по нефтедобыче; ожидание июньских решений мировых центробанков Фондовые индексы США -

3 июня 2024

Еженедельный обзор рынков от УК «Система Капитал» (24 – 31.05.2024г.)

АКЦИИ Американские акции прервали серию пяти недель роста. Основные индексы снизились на 0,5-1% за неделю на фоне разочаровывающей отчетности нескольких -

27 мая 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (17 — 24.05.2024 г.)

Рынок акций Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Телекоммуникации (МОЕХТL) = (-4,0%) Нефть и газ -

27 мая 2024

События и комментарии 20 — 26.05.2024 г. (УК «Открытие»)

Распродажа на рынке ОФЗ Освещаем ситуацию на рынке долгосрочных ОФЗ, а также коротко рассказываем о других новостях прошедшей недели Возможно,