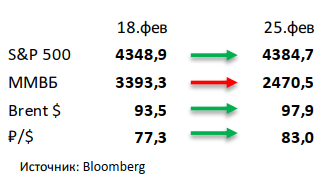

- Американский рынок закрылся в плюсе, несмотря на глобальные проблемы. Основные американские индексы закрылись в плюсе по итогам недели, при этом лучше других вновь себя показал Russell 2000. Это объясняется снижением ожиданий касательно количества повышений ставки ФРС в этом году из-за общей неопределённости. В целом наблюдалась высокая волатильность, но так как текущие события в мире не несут существенных рисков для американской экономики – инвесторы начали действовать прагматично и выкупили коррекцию.

- Российский рынок показал рекордное падение за всю свою историю. Российский индекс потерял более 27% и 32% в рублевом и долларовом выражении за неделю. Запад не заставил себя ждать и ввел масштабные санкции, сравнимые только с действующими ограничениями для Ирана или Северной Кореи. Наиболее сильные удары были нанесены для финансового сектора, авиаотрасли и всего, что связано с экспортом высокотехнологичного оборудования. Тем не менее пострадали, хоть и в разной степени, абсолютно все сектора, особенно учитывая текущую динамику национальной валюты.

- Нефть прибавила 5% на фоне геополитических новостей. Помимо событий вокруг Украины, отметим большой прогресс по возобновлению ядерной сделки с Ираном: по словам иранской стороны, драфт договора уже готов на 98%. Также вышел отчет ОПЕК+ от технического комитета: организация увеличила прогноз профицита на 0,2 до 1,1 млн бар. в сутки на нефтяном рынке в 2022. Еженедельная статистика в США была умеренно-негативной: запасы нефти в стране увеличились на 4,5 млн бар. (ждали рост на 0,2 млн бар.), добыча осталась на уровне 11,6 млн бар. в сутки, а количество вышек увеличилось на 2 до 522 единиц.

Инструменты с фиксированной доходностью

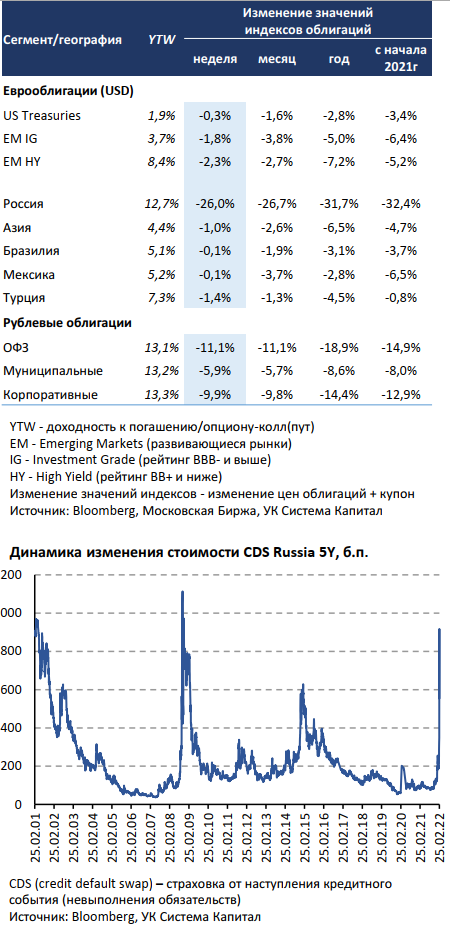

Глобальные евробонды продолжили снижение цен в пределах 1% на фоне эскалации конфликта на Украине. Текущая рыночная ситуация в большей степени определяется уровнем напряженности между Россией и Украиной, а также западными странами. Введение жестких санкций США и ЕС в отношении российских крупнейших системно-значимых банков, отключение ряда банков от SWIFT, а также «заморозка» существенной части международных резервов ЦБ РФ привело к масштабным распродажам суверенных и корпоративных евробондов России. Индикативно суверенные выпуски России с погашением от 1 года и больше торгуются от 40 до 60% от номинала, что соответствует доходности в 15-40% в USD. Это связано как с желанием продать «по любым ценам», так и с существенно возросшим риском неисполнения платежей в валюте и ухудшением макропоказателей.

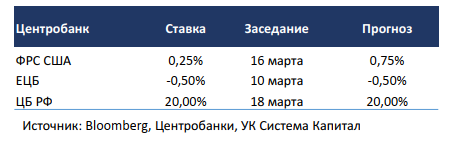

Однако в связи с ограничениями на сделки с российскими бумагами, установленными вышестоящими депозитариями, фактически сделок с данными бумагами не проводится. Из-за санкций, которые нанесли значительный ущерб финансовой системе, агентство S&P понизило суверенный рейтинг России c инвестиционной категории “BBB-” до “BB+”. Вторичный эффект от введенных ограничений против России уже проявился в росте нефтяных котировок, цен на продовольствие, что усилит инфляционное давление в глобальном масштабе. При существующих рисках по введению ограничений на экспорт ряда продукции из России этот эффект может иметь средне/долгосрочный характер. Это может оказать дополнительное влияние на решения ФРС по траектории повышения процентной ставки и сокращению баланса на ближайших заседаниях. При этом на фоне risk-off инвесторы тактически могут избрать US Treasuries в качестве защитных активов.

Цены рублевых облигаций обвалились на ~10% из-за введения жестких санкций США и ЕС в отношении России. При ухудшении геополитической обстановки и введения беспрецедентных санкций в отношении финансовых институтов России цены ОФЗ и корпоративных выпусков существенно скорректировались на 6-20% в зависимости от срока погашения. Доходности к погашению составили ~13% вдоль кривой на конец пятницы. Однако с учетом введенных ограничений к ЦБ РФ, заблокировав доступ к ~40% ЗВР, стабильность финансовой системы явно понизилась. ЦБ РФ был вынужден экстренно повысить ключевую ставку с 9,5 до 20,0%, а также ввел запрет на продажу нерезидентами ценных бумаг, купленных в России. Мы полагаем, что в текущих условиях регулятор примет меры поддержки локального рынка долга, в частности, выкуп ОФЗ и бумаг 1-го эшелона. Дальнейшая ценовая динамика облигаций будет определяться развитием ситуации вокруг Украины.

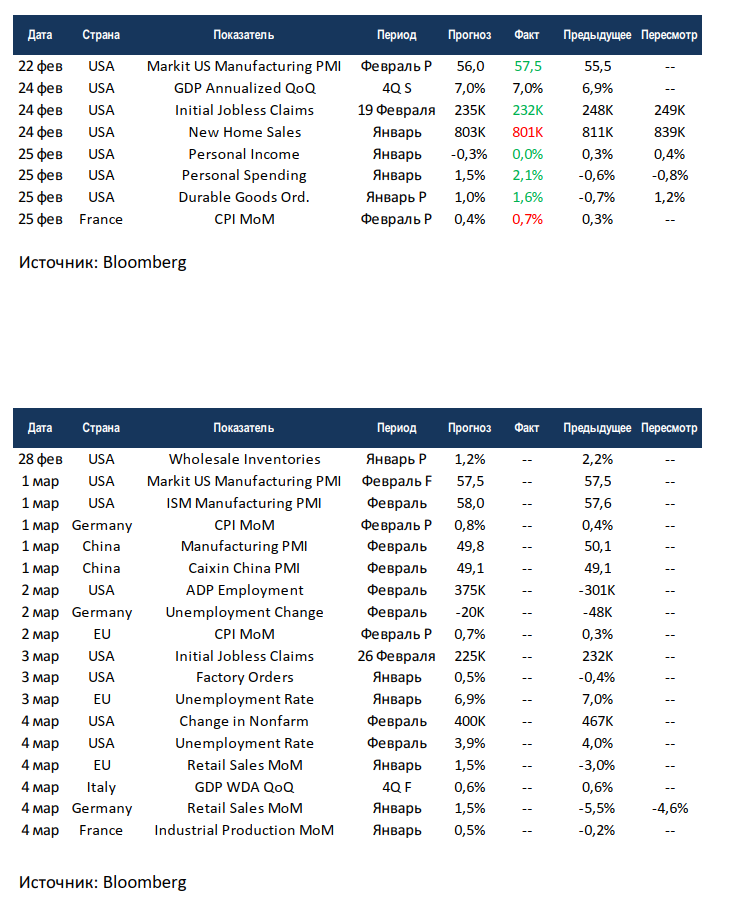

Макроэкономическая статистика

Статистика на прошедшей неделе была в основном позитивной. Как и ожидалось, уточнение по росту ВВП США за 4 квартал добавило 10 б.п. к показателю. После резкого всплеска неделей ранее снизились первичные обращения за пособиями. Также в США выросли частные расходы населения, при этом удалось избежать снижения доходов. Первичная оценка индекса деловой активности в промышленности от агентства Markit показала существенный рост относительно предыдущего месяца. Из негатива отметим ускорение роста потребительской инфляции во Франции.

На этой неделе выйдет существенный объём данных. США отчитаются по рынкам труда и безработице, консенсус позитивный. Также будут опубликованы финальные оценки по индексу деловой активности в промышленности от Markit и ISM по США и от Caixin и государства по Китаю. Если американская промышленность чувствует себя довольно хорошо, то китайская в феврале может уйти в красную зону уже и по официальной версии. В Германии и ЕС вслед за Францией ожидается ускорение роста инфляции, при этом продажи в ритейле должны вернуться к росту. Эта неделя будет вновь довольно волатильной, в центре внимания будет не только статистика, но и геополитика.

-

3 июня 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (24 — 31.05.2024 г.)

Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Транспорт (МОЕХТN) = (-9,0%) Финансы (МОЕХFN) = (-3,7%) Металлы -

3 июня 2024

События и комментарии 27.05 — 02.06.2024 г. (УК «Открытие»)

О коррекции на рынке акций и других новостях прошедшей недели. Начиная с 20 мая российский рынок акций начал корректироваться под -

3 июня 2024

Итоги недели от КСП Капитал Управление активами (по 03.06.2024 г.)

Итоги недели: завершение майского налогового периода в России; решение ОПЕК+ по нефтедобыче; ожидание июньских решений мировых центробанков Фондовые индексы США -

3 июня 2024

Еженедельный обзор рынков от УК «Система Капитал» (24 – 31.05.2024г.)

АКЦИИ Американские акции прервали серию пяти недель роста. Основные индексы снизились на 0,5-1% за неделю на фоне разочаровывающей отчетности нескольких -

27 мая 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (17 — 24.05.2024 г.)

Рынок акций Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Телекоммуникации (МОЕХТL) = (-4,0%) Нефть и газ -

27 мая 2024

События и комментарии 20 — 26.05.2024 г. (УК «Открытие»)

Распродажа на рынке ОФЗ Освещаем ситуацию на рынке долгосрочных ОФЗ, а также коротко рассказываем о других новостях прошедшей недели Возможно,