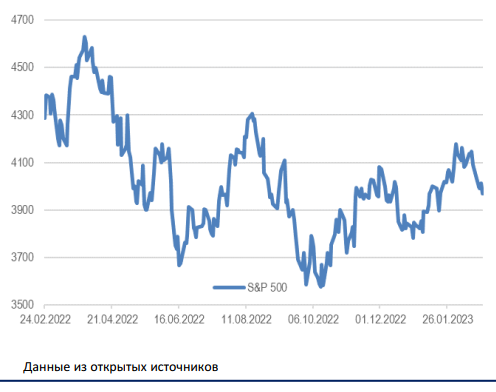

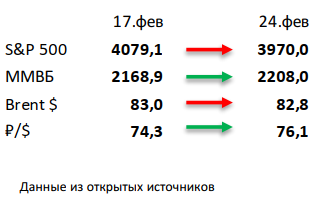

- Коррекционное движение на глобальных рынках сохранилось. Американский рынок продолжает отыгрывать ухудшение прогнозов компаний по прибыли на этот год, а также рост вероятности повышения ставки ФРС на 50 б.п. на ближайшем заседании. В итоге S&P 500 потерял за неделю 2,7%, Nasdaq Composite 3,3%. Кардинального разворота не предвидится без изменений по траектории замедления инфляции.

- Российский рынок вырос на 2% на «санкционной» неделе. Конечно, во многом это заслуга рубля, который ослаб на 2,5% за прошлую неделю, однако все же реакцию рынка на новый пакет санкций от США, ЕС, Великобритании и некоторых стран G7 можно назвать сдержанной. Главный удар вновь нанесли по банкам: помимо ожидаемых санкций на Тинькофф банк, список санкционных пополнили совсем мелкие банки, не входящие даже в топ-30 по активам. Тем не менее для российского рынка одной загадкой меньше, а внимание инвесторов приковано теперь к судьбе добровольного «взноса» с российского бизнеса. В корпоративном мире было мало новостей из-за короткой рабочей недели, но все же отметим консолидацию онлайн-платформы «Учи.ру» со стороны VK, слабые операционные результаты Полюса за 2П22 и завершение строительства плавучего хранилища НОВАТЭКа со стороны южнокорейской Daewoo Shipping & Marine Engineering.

- Нефть торговалась в боковике на фоне противоречивых новостей. ФРС продолжает оказывать давление на котировки на нефтяном рынке, в то время как «быки» ожидают существенного роста спроса на нефть в Китае с 2К23 после открытия границ. Кроме того, отметим остановку поставок российской нефти в Польшу по трубопроводу «Дружба», а также недавнюю статью Bloomberg о фактических ценах реализации российской нефти с различных портов в РФ, которые значительно превышают установленный потолок цен со стороны Запада. Еженедельная статистика в США была нейтральной: запасы нефти выросли на 7,6 млн бар. (ожидали увеличение на 2,1 млн бар.), добыча осталась неизменной на уровне 12,3 млн бар. в сутки, а количество вышек сократилось на 7 до 600 единиц.

Рисунок 1. Индекс S&P 500

Инструменты с фиксированной доходностью

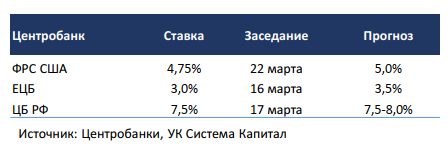

Снижение цен на рынке глобальных евробондов продолжилось на фоне повышения ставок UST на 5-20 б.п. Опубликованный протокол февральского заседания FOMC не преподнес каких-либо «сюрпризов». Темпы повышения ставки будут более умеренными по сравнению с 50-75 б.п. на протяжении 2022г, при этом удерживать терминальную ставку на более высоком уровне придется дольше для обеспечения снижения инфляции до цели в 2%. Стоит отметить, что несмотря на стремительное ужесточение монетарной политики ФРС показатели PMI указывают на восстановление деловой активности в феврале (композитный индекс вырос с 46,8 до 50,2), в первую очередь, за счет сферы услуг и в меньшей степени в промышленном секторе. После данных по росту потребительских цен CPI в США за январь опубликованные показатели расходов на личное потребление на прошлой неделе (PCE и Core PCE), на которые ориентируется Федрезерв при принятии решений по процентной ставке, также оказались несколько выше ожиданий. Так, инфляция PCE повысилась с 0,2 до 0,6% м/м vs. 0,5% прогноз, а в годовом выражении на 5,4% vs. 5,0% прогноз. Рынок отреагировал на эти данные дальнейшим ростом вероятности подъема ставки ФРС на 50 б.п. на заседании в марте до 33% с ~15% 1-2 недели назад. Ставки UST 2Y на коротком участке кривой выросли на 20 б.п. по итогам недели до 4,8%, а на длинном 10-30Y – на 5-10 б.п. до 3,9-4,0%, вернувшись к уровням начала 2023г.

Рублевые облигации несколько восстановились в цене, прибавив 0,1-0,3%, на фоне низкой торговой активности. В преддверии праздничных дней на прошлой неделе торговые объемы были умеренными. Результаты аукционов МинФина по размещению ОФЗ оказались весьма скромными – предложение составило лишь 7,3 млрд руб. при спросе 51,8 млрд руб. для классического выпуска с погашением в 2029г из-за адекватной премии ко вторичному рынку в 7 б.п. по сравнению с ~10-18 б.п. ранее. Аукцион по размещению ОФЗ с более длинной дюрацией и погашением в 2036г был признан несостоявшимся в связи с отсутствием заявок по приемлемым ценовым уровням. В итоге доходности гос.бумаг стабилизировались вдоль кривой около 8,5-10,5% на участке 2-10 лет.

По данным Росстат, недельная инфляция замедлилась с 0,18% до 0,06%, в первую очередь, из-за снижения цен на овощную продукцию, при этом стабильные компоненты инфляции остаются околонулевыми. Мы полагаем, что при сохраняющемся сдержанном потребительском спросе изменение курса ЦБ на ужесточение монетарной политики представляется преждевременным. Отметим, что это не исключает «страховочного» подъема(ов) ключевой ставки при преобладании проинфляционных рисков, в основном из-за расширения дефицита бюджета. В текущих условиях мы сохраняем позиционирование портфелей консервативным.

Макроэкономическая статистика

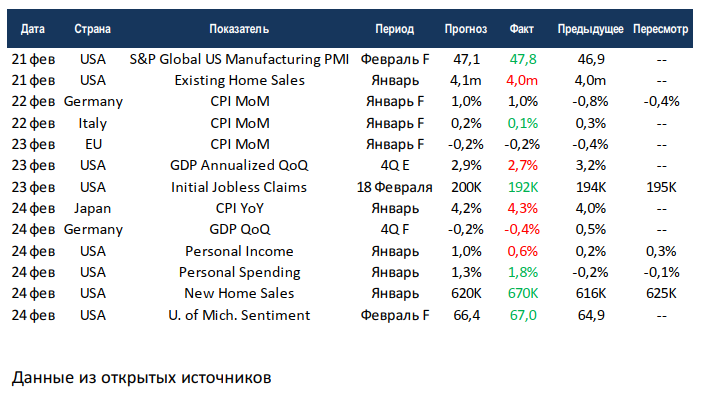

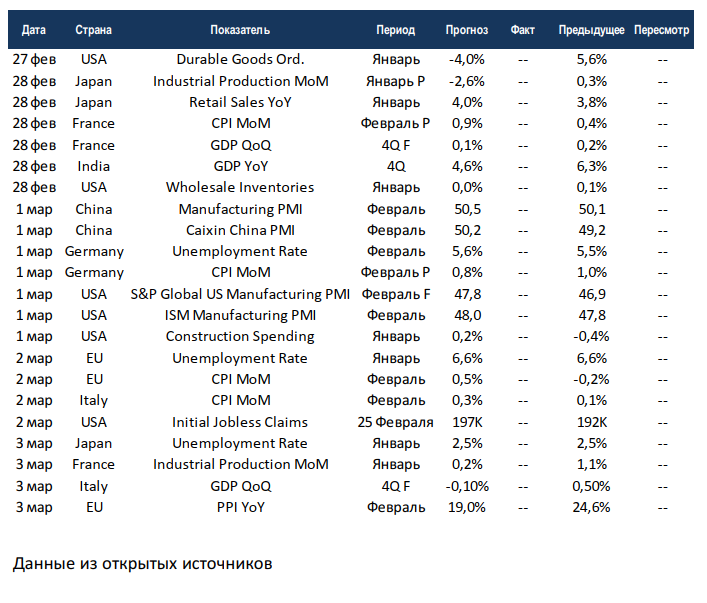

Статистика на прошедшей неделе была скорее нейтральной. Очередное уточнение роста ВВП США за 4 квартал снизило его на 20 б.п., частные доходы выросли слабее ожиданий, но расходы превзошли консенсус. На вторичном рынке недвижимости наблюдалась боковая динамика, при этом на первичном произошёл отскок. Количество первичных обращений за пособиями по безработице вновь оказалось ниже 200 тысяч, что говорит о силе рынка труда. Уточнение по ВВП Германии принесло ухудшение предыдущей оценки, также отметим продолжающийся рост потребительской инфляции в Японии.

На этой неделе выйдет большой объём статистики. Европейские страны начнут публиковать предварительные цифры по инфляции за февраль. Китай и США опубликуют индексы деловой активности в промышленности. Промышленность поднебесной постепенно восстанавливается после локдаунов, так что индексы должны закрепиться выше нейтральной отметки. По США также ожидается небольшое улучшение, но всё ещё глубоко в красной зоне. Ряд стран уточнят, либо финализируются данные по ВВП за 4 квартал, Япония отчитается по промышленному производству и ритейлу, а США по оптовым запасам и затратам на строительство. Несмотря на большой объём данных, неделя обещает быть вполне спокойной.

-

3 июня 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (24 — 31.05.2024 г.)

Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Транспорт (МОЕХТN) = (-9,0%) Финансы (МОЕХFN) = (-3,7%) Металлы -

3 июня 2024

События и комментарии 27.05 — 02.06.2024 г. (УК «Открытие»)

О коррекции на рынке акций и других новостях прошедшей недели. Начиная с 20 мая российский рынок акций начал корректироваться под -

3 июня 2024

Итоги недели от КСП Капитал Управление активами (по 03.06.2024 г.)

Итоги недели: завершение майского налогового периода в России; решение ОПЕК+ по нефтедобыче; ожидание июньских решений мировых центробанков Фондовые индексы США -

3 июня 2024

Еженедельный обзор рынков от УК «Система Капитал» (24 – 31.05.2024г.)

АКЦИИ Американские акции прервали серию пяти недель роста. Основные индексы снизились на 0,5-1% за неделю на фоне разочаровывающей отчетности нескольких -

27 мая 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (17 — 24.05.2024 г.)

Рынок акций Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Телекоммуникации (МОЕХТL) = (-4,0%) Нефть и газ -

27 мая 2024

События и комментарии 20 — 26.05.2024 г. (УК «Открытие»)

Распродажа на рынке ОФЗ Освещаем ситуацию на рынке долгосрочных ОФЗ, а также коротко рассказываем о других новостях прошедшей недели Возможно,