Еженедельный обзор рынков

- Рост на американских рынках выдохся. В середине недели рост американских индексов прекратился и неделю они закрывали уже в минусе, S&P 500 потерял 1,2%, Nasdaq 2,6%. Основное влияние оказали данные из протокола с июльского заседания ФРС, состояние экономики действительно ухудшается, а ставки должны задержаться на более высоких уровнях продолжительное время.

- Российский рынок вырос на 2,2% на фоне постепенного перетока инвесторов в фондовый рынок. Это явление неудивительно, учитывая падение доходности консервативных инструментов и окончание срока краткосрочных вкладов с невероятно высокой ставкой (20-22%), которые банки охотно открывали в мартеапреле. Кроме того, отметим резкое повышение котировок ряда расписок иностранных эмитентов в последнее время (Yandex, TSC Group, EMC, Polymetal), что связано с их cильной перепроданностью и возможной редомициляцией. В корпоративном мире продолжается сезон отчетностей: выделим неплохие операционные данные Мечела за 2К22, слабые финансовые результаты HeadHunter и Мосбиржи, но сильную отчетность Магнита, Global Ports, ФосАгро и EN+ за тот же период, а также анонсированные СД, но еще не одобренные акционерами дивиденды Татнефти за 1П22. Также отметим прекращение поставок железорудного сырья ММК со стороны Eurasian Resources Group (ERG) из-за включения первой в санкционные списки и решение Газпрома полностью приостановить поставки газа по Северному потоку в виду планового ремонта на 3 дня, начиная с 31 августа.

- Нефть снизилась на 1,5%, отыгрывая новости по потенциальному возобновлению ядерной сделки с Ираном и ожидания дальнейшего повышения ставок ФРС. Решение иранских властей отказаться от требования к США по снятию санкций с КСИР (Корпус стражей Исламской революции) смогли сдвинуть переговоры с мертвой точки. Ключевое и последнее требование Ирана теперь заключается в том, чтобы ввести для США штрафы в случае одностороннего выхода из соглашения, как это происходило в прошлом. Минэнерго США выпустило отчет по бурению: организация ждет роста сланцевой добычи на 141 тыс. бар. в сутки в сентябре. Еженедельная статистика в США была нейтральной: запасы нефти сократились на 7,1 млн бар. (ожидали падения на 0,3 млн бар.), добыча снизилась на 0,1 до 12,1 млн бар. в сутки, а количество вышек сохранилось на уровне 601 единиц.

Инструменты с фиксированной доходностью

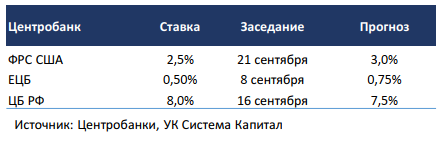

- Глобальные евробонды снизились в цене в среднем на 1% на фоне роста безрисковых ставок UST 10Y до 3%. Опубликованный протокол июльского заседания FOMC указал на целесообразность замедления темпов повышения процентной ставки после ее 2-кратного подъема на 75 б.п. При этом в дальнейшем ставку необходимо поддерживать на более высоком уровне для обеспечения инфляционного таргета в 2%, что несколько отличается от рыночных прогнозов о снижении ставки уже в 1-м полугодии 2023г. Отметим, что по сравнению с прошлым заседанием оценка текущих экономических условий ухудшилась, в т.ч. сокращение потребительских расходов и капитальных инвестиций, а также замедление активности на рынке недвижимости в результате ужесточения монетарной политики ФРС. Между тем, риторика ряда представителей Федрезерва остается «ястребиной», поскольку, по их мнению, инфляция еще не преодолела своего пика и для ее обуздания требуется сохранять ускоренный темп в цикле повышения ставок. В настоящий момент консенсус-прогноз предполагает подъем ставки на сентябрьском заседании на 50 б.п.

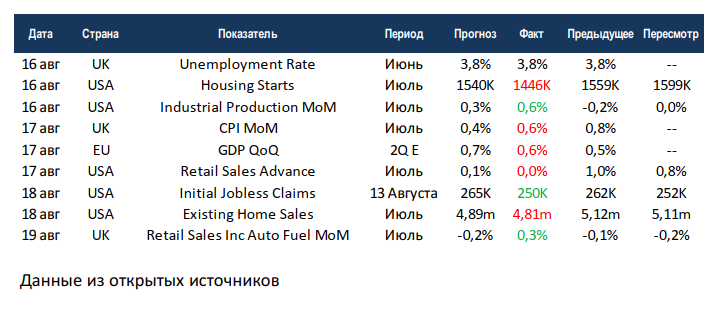

- Короткие 2-летние UST почти не отреагировали на ожидания представителей FOMC из протокола, а длинные 10-летние ставки в течение недели подросли на 20 б.п. до 3,0%. На это повлияли и макропоказатели США, которые оказались лучше прогнозов: 1) рост контрольной группы товаров в розничных продажах на 0,8% vs. 0,6%, 2) заявки на пособие по безработице составили 250 тыс vs. 265 тыс, 3) промышленное производство в июле выросло на 0,6% м/м vs. +0,3%). Это позволило надеяться на улучшение перспектив в экономике и возможном прохождении «технической» рецессии в 1-2 кварталах. Вкупе с вероятным умеренным повышением процентной ставки спред доходностей UST на участке 2-10 лет сократился с -40-50 до -27 б.п., отражая снижение рисков «жесткой» посадки экономики США.

- Цены ОФЗ подросли в пределах 0,5% после неоправдавшихся рисков распродаж со стороны «дружественных» нерезидентов. Несмотря на их допуск к торгам облигациями, какого-либо давления на цены ОФЗ на рынке так и не произошло, по крайней мере, пока. В результате «отскок» составил от 0,2 до 0,8% в зависимости от выпуска. В то же время, торговая активность была низкой, а в конце недели наблюдалось снижение цен длинных бумаг (10-летние ОФЗ по итогам недели просели на 0,3%), что говорит о сохранении осторожной позиции инвесторов из-за фактора навеса нерезидентов в будущем.

- Дефляция в РФ составила -0,13% н/н vs. -0,08% ранее, однако в

отличие от предыдущих недель стабильные компоненты инфляции

указали на ценовой рост, хотя и незначительный ~0,05%. Говорить о

развороте тренда в ближайшие недели мы бы все-таки не стали, но

возможное ослабление дефляционного тренда за счет неволатильных

компонент может ограничить пространство для ЦБ по снижению

ключевой ставки на заседании в сентябре. Оценка облигаций попрежнему выглядит привлекательной, мы сохраняем позитивный

взгляд на рублевый долг.

Макроэкономическая статистика

- Статистика на прошедшей неделе была в основном негативной. В США сильнее ожиданий корректируются рынки недвижимости, в Великобритании потребительская инфляция на годовом базисе преодолела уровень в 10%, уточнённый рост ВВП ЕС за 2 квартал оказался на 10 б.п. хуже прошлой оценки. Из позитива можно отметить рост промышленного производства в США, а также небольшое сокращение притока первичных обращений за пособиями по безработице.

- На этой неделе вновь будет довольно мало данных. США продолжат отчитываться по недвижимости, S&P Global даст первую оценку индекса деловой активности в промышленности за август. В середине недели выйдут уточнения по росту ВВП США и Германии, а ближе к концу данные по частным доходам и расходам, а также индекс уверенности потребителей от университета Мичигана. До конца лета основным сценарием на рынке остаётся высоковолатильный боковик.

Подробности читайте в очередном выпуске еженедельной аналитики от УК «Система Капитал», Global Equities Weekly за 22 августа 2022 года.

-

3 июня 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (24 — 31.05.2024 г.)

Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Транспорт (МОЕХТN) = (-9,0%) Финансы (МОЕХFN) = (-3,7%) Металлы -

3 июня 2024

События и комментарии 27.05 — 02.06.2024 г. (УК «Открытие»)

О коррекции на рынке акций и других новостях прошедшей недели. Начиная с 20 мая российский рынок акций начал корректироваться под -

3 июня 2024

Итоги недели от КСП Капитал Управление активами (по 03.06.2024 г.)

Итоги недели: завершение майского налогового периода в России; решение ОПЕК+ по нефтедобыче; ожидание июньских решений мировых центробанков Фондовые индексы США -

3 июня 2024

Еженедельный обзор рынков от УК «Система Капитал» (24 – 31.05.2024г.)

АКЦИИ Американские акции прервали серию пяти недель роста. Основные индексы снизились на 0,5-1% за неделю на фоне разочаровывающей отчетности нескольких -

27 мая 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (17 — 24.05.2024 г.)

Рынок акций Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Телекоммуникации (МОЕХТL) = (-4,0%) Нефть и газ -

27 мая 2024

События и комментарии 20 — 26.05.2024 г. (УК «Открытие»)

Распродажа на рынке ОФЗ Освещаем ситуацию на рынке долгосрочных ОФЗ, а также коротко рассказываем о других новостях прошедшей недели Возможно,