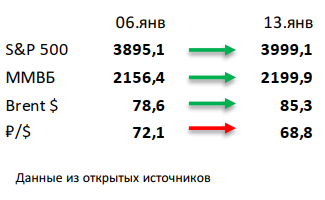

- Вслед за снижением инфляции появляется всё больше оптимистов. На прошедшей неделе рынки отыгрывали позитивную статистику по замедлению инфляции в США, а также старт сезона отчётностей. Некоторые прогнозисты изменили свою позицию касательно неминуемой рецессии и осторожно предполагают возможность пережить период высоких ставок без потерь. На этом S&P 500 прибавил 2,7%, а Nasdaq 4,8%.

- Российский рынок вырос на 2% в первую рабочую неделю 2023. При этом рубль укрепился на 5%, а нефть отыграла более 8,5%. Главной новостью стала подготовка ЕС к десятому пакету санкций в отношении РФ, куда может входить отключение еще нескольких банков от SWIFT. В корпоративном мире отличился Лукойл: во-первых, компания заключила соглашение с G.O.I Energy Ltd. о продаже НПЗ ISAB на Сицилии, а во-вторых, предложила оферту миноритариям ЭЛ5-Энерго (бывший Энел Россия) по 0,48 рублей за акцию. Из других новостей отметим потенциальный запуск Магнитом новой сети дискаунтеров, приобретение компанией Ивана Таврина, Kismet, 23%-ой доли в HeadHunter, а также рост поставок российского СПГ в Европу (+8% г/г за 2022 год).

- Нефть отыграла все падение с начала года, продемонстрировав рост на 8,5% за прошедшую неделю. Ожидаемый рост спроса со стороны Китая на фоне отмены коронавирусных ограничений позволил нефтяным котировкам вновь вернуться к повышательному тренду, даже несмотря на негативную статистику. Минэнерго США на этот раз крайне удивило рынок свои отчетом: организация резко снизила прогноз цен на нефть Brent с 92,4 до 83,1 долл за бар. в 2023 и представила прогноз на 2024 в размере 77,6 долл за бар. При этом агентство также увеличило прогноз добычи в стране с 12,3 до 12,4 млн бар. в сутки в 2023 и опубликовало оценку производства черного золота в стране в 2024 на уровне 12,8 млн бар. в сутки. Еженедельная статистика в США была негативной: запасы нефти выросли на 19 млн бар. (ожидали снижение на 2,2 млн бар.), добыча увеличилась на 100 тыс. бар. в сутки до 12,2 млн бар. в сутки, а количество вышек выросло на 5 до 623 единиц.

Инструменты с фиксированной доходностью

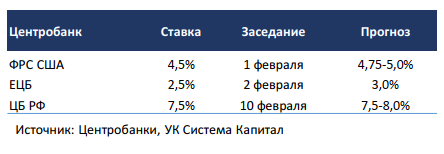

Глобальные евробонды прибавили в цене в пределах 1,5% на фоне снижения ставок UST на 5-10 б.п. до 3,5-4,2%. С начала 2023г фокус участников рынка в большей степени сосредоточен на блоке макростатистики в США за декабрь для определения дальнейших действий Федрезерва. Неожиданно слабые данные в сфере услуг (индекс ISM Services рухнул с 56,5 до 49,6) и подтверждение рыночных ожиданий о замедлении инфляции (c 6,0 до 5,7% г/г для базового показателя) позволили инвесторам рассчитывать на смягчение курса ФРС. Теперь рыночный консенсус предполагает подъем процентной ставки на 25 б.п. на февральском FOMC. Отметим, что ставки UST не так сильно отреагировали на данные по инфляции, которые совпали с прогнозом, снизившись лишь на 5-10 б.п. В условиях неопределенности по инфляции и стабильного рынка труда мы полагаем, что ФРС сохранит «перестраховочную» позицию, продолжив подъем ставки умеренными шагами в 25-50 б.п. как на февральском заседании, так и впоследствии.

Цены рублевых облигаций незначительно снизились на 0,2-0,3%. МинФин заметно снизил объем привлечения на аукционах, разместив ОФЗ на 40,5 млрд руб. После ценового роста облигаций в нерабочие дни января на фоне низкой торговой активности на прошлой неделе преобладала противоположная (отрицательная) динамика. Инвесторы по-прежнему стремятся оценить дальнейшее изменение ключевой ставки ЦБ после ужесточения сигнала на декабрьском заседании. Из-за сдержанного спроса рост потребительских цен остается умеренным (с начала 2023г +0,24%), стабильные компоненты инфляции находятся в околонулевой зоне. С одной стороны, это позволяло бы ЦБ РФ проводить смягченную монетарную политику, однако, с другой стороны, преобладание проинфляционных рисков при расширении дефицита бюджета побуждает регулятора занять более жесткую позицию. Отметим, что финансирование дефицита будет осуществляться в основном за счет привлечения средств с локального рынка, минимизировав траты ФНБ.

При фактическом выпадении доходов из-за существенного падения нефтегазового экспорта эффект увеличения объемов размещений ОФЗ будет оказывать некоторое давление на цены средне/долгосрочных выпусков. Так, на прошедшем аукционе МинФин заметно сбавил темпы привлечения, разместив гос.бумаги лишь на 40,5 млрд руб по сравнению с ~200-800 млрд руб в ноядек’22. Ведомство ограничилось 2 классическими 10 и 13-летними выпусками, а предоставленная премия ко вторичному рынку оказалась умеренной в пределах 10 б.п. (к уровням закрытия вторника), хотя совокупный спрос был в ~3 раза больше предложения. Вероятно, избранный подход к ценовой стабильности пока более предпочтительный для МинФина по сравнению с величиной объемов привлечения. По совокупности факторов мы сохраняем умеренно-консервативное позиционирование портфелей в преддверии заседания ЦБ в феврале, на котором не исключаем «страховочного» подъема ключевой ставки в пределах 50 б.п.

Макроэкономическая статистика

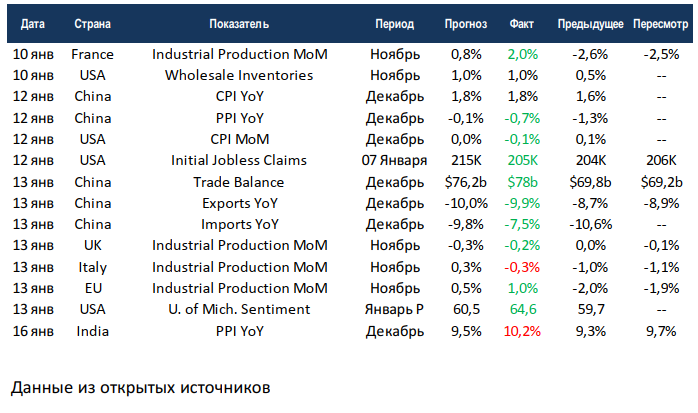

Статистика на прошедшей неделе была вновь позитивной. В США продолжает замедляться инфляция, на фоне этого резко вырос индекс уверенности потребителей от университета Мичигана. Также вторую неделю мы наблюдаем низкие уровни первичных обращений за пособиями по безработице. В Китае вырос профицит торгового баланса на фоне менее жёсткого падения импорта, чем ждал консенсус. Потребительская инфляция в поднебесной остаётся на низких уровнях, а в производстве наблюдается дефляция. Европейские страны отчитались по промышленному производству за ноябрь, в большинстве стран наблюдался уверенный рост, падение только в Италии. А вот в Индии пока наблюдается рост инфляции и сопутствующее ухудшение по другим экономическим метрикам.

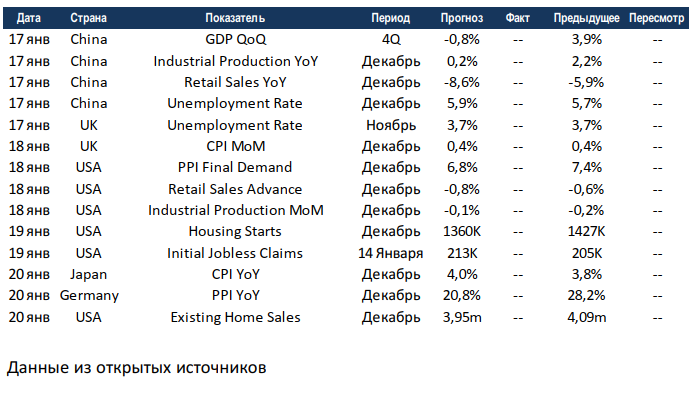

На этой неделе выйдут данные по экономике Китая за 4 квартал, в том числе по росту ВВП. В целом ожидания довольно пессимистичные. США также отчитаются по продажам в ритейле и промышленному производству, оба показателя должны уйти в красную зону. Также начнётся публикация декабрьских данных по рынкам недвижимости, сектор постепенно скатывается в кризис. Великобритания отчитается по безработице и инфляции, последняя пока только растёт. В целом неделя обещает быть волатильной на фоне отчётностей компаний, но статистика также будет задавать тон.

Подробности читайте в очередном выпуске еженедельной аналитики от УК «Система Капитал» за 16 января 2023 года.

-

3 июня 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (24 — 31.05.2024 г.)

Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Транспорт (МОЕХТN) = (-9,0%) Финансы (МОЕХFN) = (-3,7%) Металлы -

3 июня 2024

События и комментарии 27.05 — 02.06.2024 г. (УК «Открытие»)

О коррекции на рынке акций и других новостях прошедшей недели. Начиная с 20 мая российский рынок акций начал корректироваться под -

3 июня 2024

Итоги недели от КСП Капитал Управление активами (по 03.06.2024 г.)

Итоги недели: завершение майского налогового периода в России; решение ОПЕК+ по нефтедобыче; ожидание июньских решений мировых центробанков Фондовые индексы США -

3 июня 2024

Еженедельный обзор рынков от УК «Система Капитал» (24 – 31.05.2024г.)

АКЦИИ Американские акции прервали серию пяти недель роста. Основные индексы снизились на 0,5-1% за неделю на фоне разочаровывающей отчетности нескольких -

27 мая 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (17 — 24.05.2024 г.)

Рынок акций Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Телекоммуникации (МОЕХТL) = (-4,0%) Нефть и газ -

27 мая 2024

События и комментарии 20 — 26.05.2024 г. (УК «Открытие»)

Распродажа на рынке ОФЗ Освещаем ситуацию на рынке долгосрочных ОФЗ, а также коротко рассказываем о других новостях прошедшей недели Возможно,