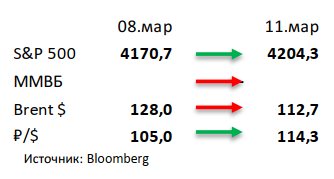

- На американском рынке сохраняется высокая волатильность. Рост на предторговой сессии сменяется распродажами после открытия основных торгов и наоборот. В итоге S&P 500 потерял за неделю 2,9%, а Nasdaq 3,5%, при этом намного лучше выглядел Russell 2000 с падением на 1,1%. На первый план вскоре выйдет макроэкономическая статистика, которая даст ответ, насколько хорошо США справляются с ростом цен на сырьё.

- Среди российских акций на прошлой недели торговались только Русал в Гонконге, VEON на NASDAQ и Evraz неполную неделю в Лондоне. При этом Русал прибавил за неделю 17% и 25% в гонконгских долларов и рублях соответственно, VEON потерял 8% и 2% в американских долларах и рублях, а Evraz, торговавшийся до четверга включительно, отыграл 35% и 43% в британских фунтах и рублях. Однако, несмотря на отсутствие торгов, новостей было много. В первую очередь отметим решение Сбербанка и VK закрыть бизнес Citymobil (хотя каршеринговый Citydrive продолжит работу), а также потенциальный делистинг Evraz с LSE. Кроме того, выделяем предложение со стороны Минпрома об ограничении маржи от продажи металлургической продукцию в размере 20-25%, ожидаемый пересмотр со стороны Минфина дивидендной политики российских госбанков и запрет США на импорт нефти и газа из России.

- Нефть скорректировалась на 5% после недавнего скачка и на фоне новостей по переговорам США с Ираном и Венесуэлой. При этом с возобновлением ядерной сделки с Ираном опять стало все сложно после требований России, а затем и признания их законности со стороны иранских представителей по выводу из-под вторичных санкций США будущее сотрудничество Москвы и Тегерана. Что же касается Венесуэлы, то власти страны выразили готовность работать с американцами при условии признания со стороны США законной власти президента Николаса Мадуро. Статистика в США была нейтральной: запасы нефти в стране снизились на 1,9 млн бар. (ждали сокращение на 0,8 млн бар.), добыча осталась на уровне 11,6 млн бар. в сутки, а количество вышек увеличилось на 8 до 527 единиц.

Инструменты с фиксированной доходностью

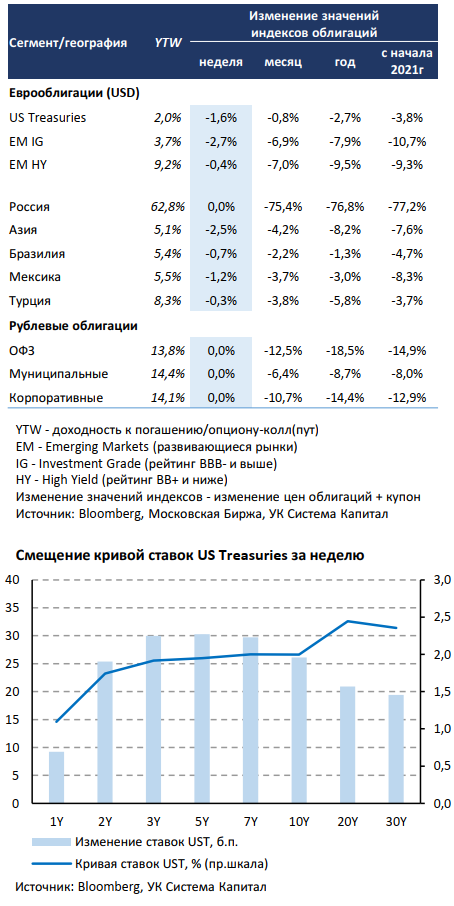

Глобальные евробонды снизились в пределах 2% при росте ставок UST вдоль кривой на 20-30 б.п. Прошедшая неделя была показательной в части обеспокоенности инвесторов относительно усиления инфляционных рисков. Введенные санкции против России и ответные меры в отношении западных стран способствовали рыночной переоценке как краткосрочных, так и долгосрочных инфляционных ожиданий в сторону повышения. Как следствие, безрисковые ставки развитых стран выросли на 20-30 б.п., 10-летняя ставка UST спустя месяц снова превысила отметку 2%. В сложившихся условиях отток средств инвесторов из фондов с экспозицией на евробонды развивающихся рынков превысил $2 млрд, что стало максимальным за год. Лучше рынка выглядели евробонды нефтегазовых компаний ЛатАм (Petrobras, Ecopetrol, которые закрылись в положительной зоне). В аутсайдерах оказались длинные выпуски IG-сегмента (например, выпуск Indonesia-35 снизился в цене на 3,5%) на фоне роста безрисковых ставок UST.

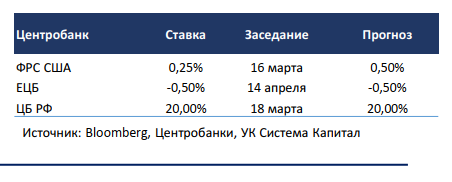

Опубликованные данные по инфляции в США указали на дальнейший рост потребительских цен в феврале с 0,6 до 0,8% м/м, в годовом выражении с 7,5 до 7,9%. Принимая во внимание ценовое ралли на товарных рынках с конца февраля из-за ситуации вокруг Украины, инфляция в весенние месяцы лишь ускорится и окажется выше прогнозных ориентиров. В связи с этим мы ожидаем ужесточения риторики ФРС на предстоящем заседании: помимо прогнозируемого подъема ставки на 25 б.п. до 0,5% регулятор представит основные параметры сокращения баланса активов, которое до сих пор было запланировано на 3-й квартал. Отметим, что на прошедшем в четверг заседании ЕЦБ, по итогам которого процентные ставки были ожидаемо сохранены на прежнем уровне, объем программы выкупа активов во 2-м квартале сократится на 25% до 90 млрд евро. В отсутствии эскалации конфликта на Украине за ее пределы мы считаем, что рынок продолжит учитывать более стремительное ужесточение политики Центробанков, что отразится в повышении доходностей евробондов. Мы сохраняем позиционирование портфелей консервативным с дюрацией 1-3 года, имея экспозицию на ETFs, позволяющие зарабатывать на падении облигационного рынка США.

Торги рублевыми облигациями снова не проводились при закрытии фондовой секции Московской биржи. Недельная инфляция в РФ ускорилась с 0,5 до 2,2% на фоне девальвации курса рубля, что в большей степени затронуло непродовольственный сегмент.

Макроэкономическая статистика

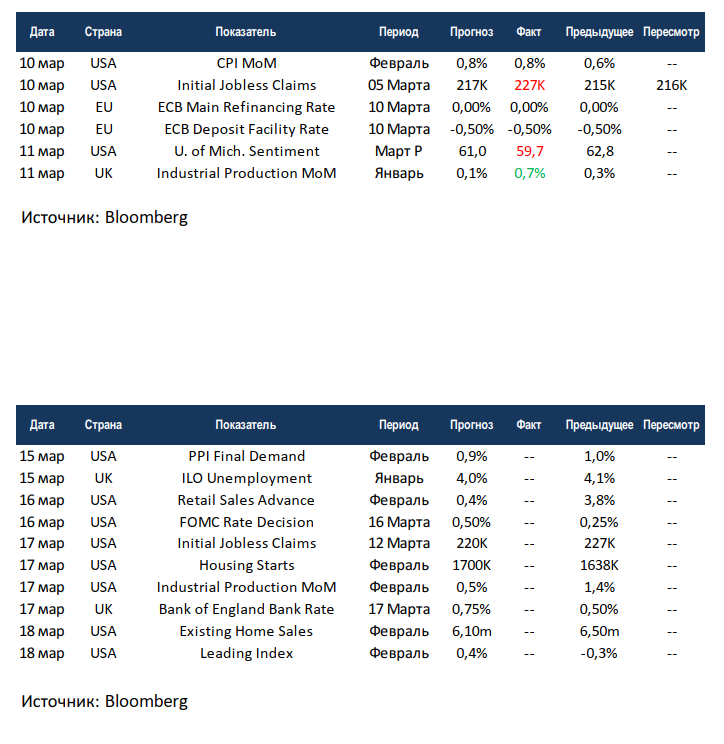

Статистика на прошедшей неделе была умеренно негативной. В США продолжил снижаться индекс уверенности потребителей по версии университета Мичигана, что вполне соответствует общей геополитической ситуации и можно предположить дальнейшее ухудшение в следующем месяце. Также немного выросли первичные обращения за пособиями по безработице. ЕЦБ оставил ставки без изменений, как и ожидалось. Также на уровне ожиданий выросла потребительская инфляция в США и вновь обновила локальные максимумы.

На этой неделе основным поставщиком статистики будут США. В начале недели выйдут данные по производственной инфляции, консенсус ждёт небольшое замедление роста на месячном базисе, но на годовом рост может составить 10%. В середине недели пройдёт заседание ФРС, рынки ждут повышение ставки на 25 базисных пункта и новые данные по планам на год. Аналогичное заседание проведёт банк Англии, где также возможен пересмотр ставки. На этой неделе начнётся публикация данных по рынкам недвижимости за февраль, строительство новых домов должно вновь выйти на отметку в 1,7 млн., но продажи на вторичном рынке могут немного сократиться. Также США отчитаются по промышленному производству и продажам в ритейле, ожидается умеренный рост. Стабилизации ситуации на рынках ждать не приходится, так что мы вновь делаем прогноз на высокую волатильность.

-

3 июня 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (24 — 31.05.2024 г.)

Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Транспорт (МОЕХТN) = (-9,0%) Финансы (МОЕХFN) = (-3,7%) Металлы -

3 июня 2024

События и комментарии 27.05 — 02.06.2024 г. (УК «Открытие»)

О коррекции на рынке акций и других новостях прошедшей недели. Начиная с 20 мая российский рынок акций начал корректироваться под -

3 июня 2024

Итоги недели от КСП Капитал Управление активами (по 03.06.2024 г.)

Итоги недели: завершение майского налогового периода в России; решение ОПЕК+ по нефтедобыче; ожидание июньских решений мировых центробанков Фондовые индексы США -

3 июня 2024

Еженедельный обзор рынков от УК «Система Капитал» (24 – 31.05.2024г.)

АКЦИИ Американские акции прервали серию пяти недель роста. Основные индексы снизились на 0,5-1% за неделю на фоне разочаровывающей отчетности нескольких -

27 мая 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (17 — 24.05.2024 г.)

Рынок акций Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Телекоммуникации (МОЕХТL) = (-4,0%) Нефть и газ -

27 мая 2024

События и комментарии 20 — 26.05.2024 г. (УК «Открытие»)

Распродажа на рынке ОФЗ Освещаем ситуацию на рынке долгосрочных ОФЗ, а также коротко рассказываем о других новостях прошедшей недели Возможно,