- На прошедшей неделе рынок стал жертвой риторики ФРС. На более агрессивной риторике от членов ФРС по поводу сокращения баланса и поднятия ставки американский рынок вновь ушёл в красную зону. При этом существенно хуже торговались быстрорастущие компании с высокими мультипликаторами, поэтому мы наблюдали большой разрыв в динамике S&P 500 и Nasdaq, которые потеряли 1,6% и 4,9% за неделю.

- Предыдущая неделя на российском рынке прошла в красной зоне. Индекс Мосбиржи потерял 6%, что однако во много объясняется существенным укреплением рубля и падением цен на нефть. Почти все сектора продемонстрировали сильное падение, из менее пострадавших выделим только представителей отрасли удобрений и избранные бумаги из сектора ТМТ. Самыми громкими новостями стало расширение санкций, в результате чего ЕС полностью запретил экспорт оборудования для сжижения газа и импорт российского угля, а Сбербанк, Альфа-банк и Алроса попали в американский SDN-список. Среди других новостей отметим сильные операционные результаты Мосбиржи за март, неплохую отчетность за 4К21 и даже прогноз на 2022 от Ozon, продажу семьей Керимовых 30%-ой доли в Полюсе в пользу группы Акрополь, принадлежащей Ахмету Паланкоеву, и переход под управление немецким властям дочки Газпрома в стране.

- Нефть потеряла более 4% на фоне распродажи запасов из стратегических резервов стран-импортеров и слабой статистики. Распродажа нефти странами нетто-импортерами черного золота в объеме 240 млн бар., как и действующий локдаун в ряде регионов Китая смогли охладить рынки. Статистика в США также добавила негатива: запасы нефти в стране выросли на 2,4 млн бар. (ждали сокращение на 2 млн бар.), добыча выросла на 0,1 до 11,8 млн бар. в сутки, а количество вышек увеличилось на 13 до 546 единиц.

Инструменты с фиксированной доходностью

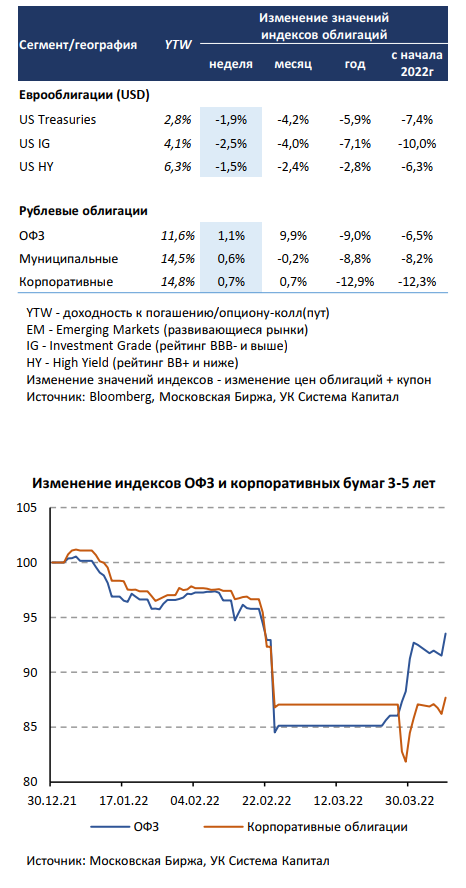

Рынок евробондов возобновил снижение, ценовые потери составили 1,5-2,5% на фоне роста ставок UST. Рынок продолжает переоценивать темпы ужесточения политики ФРС при сохранении повышенных инфляционных рисков. Более того, планируемое сокращение баланса активов на $95 млрд в месяц до конца года почти эквивалентно размеру уменьшения баланса в период 2018-19гг, что оказало давление на безрисковые ставки. Доходности UST приблизились к максимальным уровням с 2018г, 10-летний бенчмарк вырос с 2,4 до 2,7%. При узких спредах евробондов мы продолжаем занимать консервативное позиционирование в портфелях.

Цены рублевых облигаций выросли в среднем на ~1% по итогам волатильной недели. Несмотря на введение очередных санкций США и ЕС в отношении финансового сектора, а также отдельных видов экспортной продукции, рынок рублевого долга демонстрирует устойчивость. Стоит отметить, что при этом торговые объемы в сегменте ОФЗ остаются низкими ~3-5 млрд руб, что в 5-7 раз меньше среднедневного оборота в докризисный период. В сегменте корпоративных облигаций премия в доходности над ОФЗ сохраняется расширенной из-за возросших кредитных рисков заемщиков. Одно из уязвимых мест кредитного профиля – ожидаемое ухудшение финансовых показателей и способности обслуживать долг в условиях снижения прогнозируемости денежного потока. В особенности это касается компаний с высоким уровнем долговой нагрузки при возросшей стоимости привлечения заемных средств. Мы полагаем, что именно фактор стимулирования экономической активности, внутреннего спроса после прохождения кризиса ликвидности побудил ЦБ РФ внепланово снизить ключевую ставку.

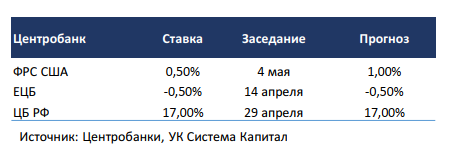

ЦБ РФ внепланово понизил ключевую ставку на 300 б.п. до 17%, не исключая дальнейшего смягчения монетарной политики на ближайших заседаниях. При снижении рисков для финансовой стабильности и ослабления инфляционного давления ЦБ счел нецелесообразным удерживать ставку на высоком уровне в 20%. Замедление темпов роста потребительских цен (инфляция с 26 марта по 1 апреля составила 1,0% vs. 1,2% неделей ранее и ~2% в начале марта) при значительном укреплении курса рубля обусловило возможность для смягчения условий кредитования на фоне падения экономической активности. Тем не менее мы не стали бы однозначно утверждать, что рынок справедливо закладывает в ценах ОФЗ дальнейшее существенное снижение ключевой ставки. Доходности выпусков на средне/долгосрочном участке кривой сейчас ниже докризисных уровней на 100-150 б.п. Во-первых, постепенное ослабление ограничительных мер ЦБ на валютном рынке в части отмены 12%-ой комиссии при покупке валюты говорит о снижении рисков укрепления курса USD/RUB ниже 70-75 руб. Отметим, что в текущих условиях мы также не ожидаем и значительной девальвации рубля. Во-вторых, существующая неопределенность изменения инфляции в условиях адаптации экономики к экспортно-импортным ограничениям не позволяет утверждать о прохождении пика инфляции. Мы считаем реакцию рынка на смягчении позиции ЦБ избыточной, не планируем увеличивать экспозицию на длину.

Макроэкономическая статистика

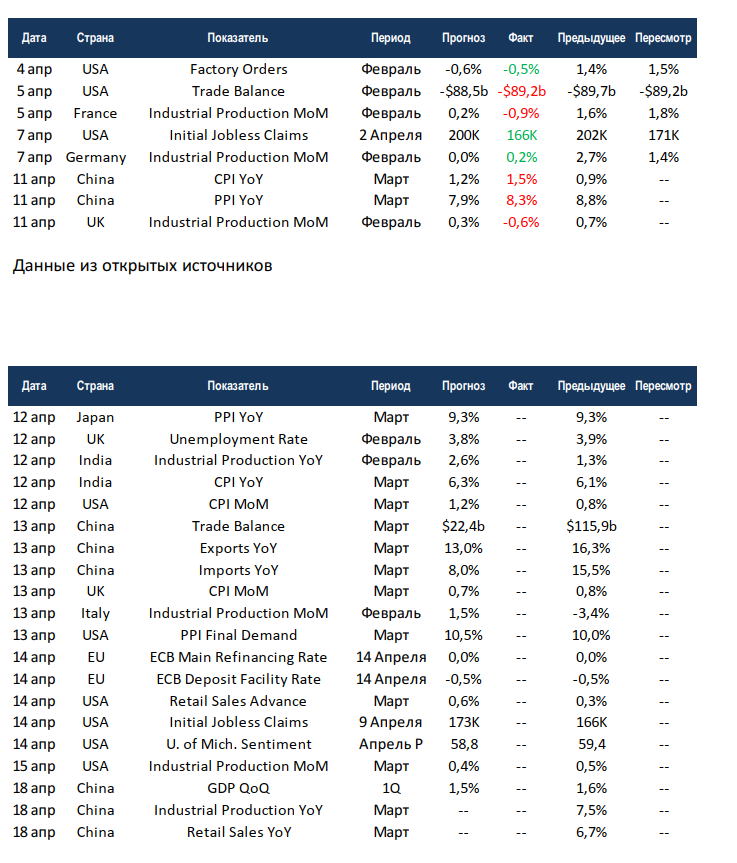

Статистика на прошедшей неделе была вновь скорее негативной. В США продолжает расти дефицит торгового баланса, в Китае выросла потребительская инфляция, а во Франции и Великобритании сократилось промышленное производство. Из позитива можно отметить существенное сокращение первичных обращения за пособиями в США.

На этой неделе выйдет большой объём статистики. Япония, Индия, США и Великобритания отчитаются по инфляции, ожидания везде негативные. Целый ряд стран также отчитается по промышленному производству и продажам в ритейле, среди них Индия, США, Китай, Италия. Китай отчитается по внешней торговле, а также росту ВВП за 1 квартал. Похоже сценарий с «мягкой посадкой» уже реализовался и в дальнейшем мы будем видеть цифры по росту китайской экономики на уровне других развивающихся стран. На неделе пройдёт встреча ЕЦБ, в отличие от других регуляторов, европейцы пока не спешат повышать ставки. Неделя обещает быть крайне волатильной, так как помимо важных статистических данных стартует сезон отчётностей за 1 квартал, на котором многие компании могут существенно пересмотреть свои прогнозы на год на фоне сложной геополитической ситуации.

Подробности читайте в очередном выпуске еженедельной аналитики от УК «Система Капитал», Global Equities Weekly за 11 апреля 2022 года.

-

3 июня 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (24 — 31.05.2024 г.)

Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Транспорт (МОЕХТN) = (-9,0%) Финансы (МОЕХFN) = (-3,7%) Металлы -

3 июня 2024

События и комментарии 27.05 — 02.06.2024 г. (УК «Открытие»)

О коррекции на рынке акций и других новостях прошедшей недели. Начиная с 20 мая российский рынок акций начал корректироваться под -

3 июня 2024

Итоги недели от КСП Капитал Управление активами (по 03.06.2024 г.)

Итоги недели: завершение майского налогового периода в России; решение ОПЕК+ по нефтедобыче; ожидание июньских решений мировых центробанков Фондовые индексы США -

3 июня 2024

Еженедельный обзор рынков от УК «Система Капитал» (24 – 31.05.2024г.)

АКЦИИ Американские акции прервали серию пяти недель роста. Основные индексы снизились на 0,5-1% за неделю на фоне разочаровывающей отчетности нескольких -

27 мая 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (17 — 24.05.2024 г.)

Рынок акций Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Телекоммуникации (МОЕХТL) = (-4,0%) Нефть и газ -

27 мая 2024

События и комментарии 20 — 26.05.2024 г. (УК «Открытие»)

Распродажа на рынке ОФЗ Освещаем ситуацию на рынке долгосрочных ОФЗ, а также коротко рассказываем о других новостях прошедшей недели Возможно,