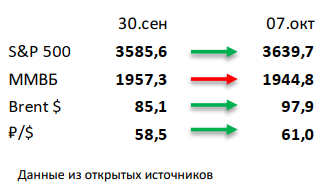

- Новый виток роста волатильности спровоцировала макроэкономическая статистика. В последнее время рынок реагирует ростом на негативную статистику и падением на хорошие данные, так произошло и на этой неделе, падение индекса PMI от ISM привело к резкому росту рынков акций, но в конце недели хорошие данные по рабочим местам и безработице скорректировали результат, в итоге S&P закрылся с итоговым недельным ростом в 1,5%.

- Российский рынок на неделе торговался в боковике. При этом ослабление рубля на 4% и рост нефтяных котировок на 11% не смогли вывести индекс в положительную зону. Вновь в центре внимания была геополитика: ЕС представил 8- й пакет санкций, где впервые предполагается возможность введения санкций против лиц из третьих стран за помощь России в обходе санкций. В корпоративном мире отметим нейтральные данные торгов у Мосбиржи и слабые у СПБ биржи за сентябрь, передачу контроля в проекте Сахалин-1 Роснефти и планы Global Ports построить дополнительную инфраструктуру у терминала ВСК на Дальнем Востоке. Из других новостей выделим повышение ипотечных ставок на 0,5 б.п. со стороны Сбербанка и ВТБ, а также прошедшую презентацию Polymetal для инвесторов.

- Нефть прибавила 11% на решении ОПЕК+. ОПЕК+ принял решение сократить добычу на 2 млн бар. в сутки, что стало спасительной пилюлей для нефтяного рынка. Учитывая, что организация и так не дотягивала до своих квот, реальное сокращение нефтяного производства будет ниже, однако сам сигнал рынку, что ОПЕК+ готов объединить усилия для защиты общих интересов оказался более чем отчетливым для всех его участников. Еженедельная статистика в США была позитивна: запасы нефти снизились на 1,4 млн бар. (ожидали рост на 2 млн бар.) при том, что продажи из стратегических резервов сохранились на высоком уровне (сокращение на 6,2 млн бар.), добыча сохранилась на уровне 12 млн бар. в сутки, а количество вышек сократилось на 2 до 602 единиц.br>

Инструменты с фиксированной доходностью

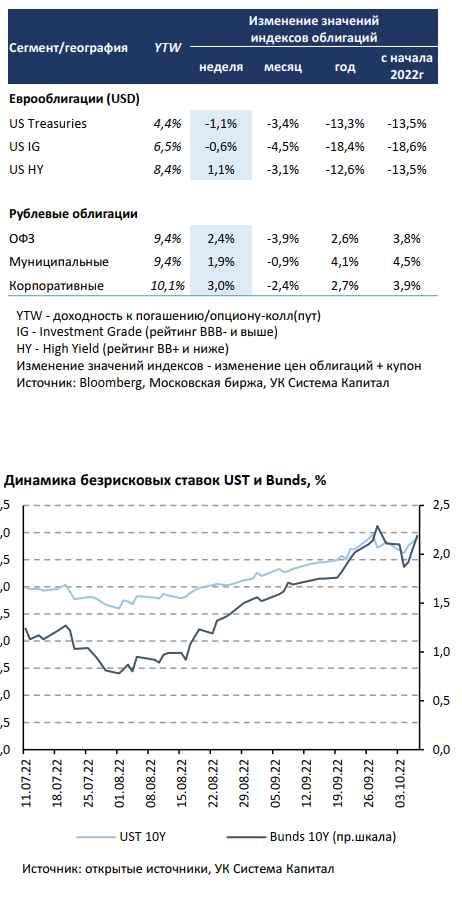

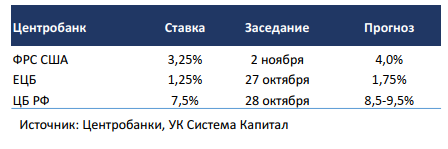

- Высоконадежные евробонды продолжили ценовое снижение на фоне роста ставок UST в пределах 10 б.п. В течение прошлой недели высокая изменчивость безрисковых ставок и, как следствие, цен евробондов была обусловлена неоднородными макропоказателями в США за сентябрь. С одной стороны, ISM Manufacturing снизился с 52,8 до 50,9 и оказался хуже прогноза 52,2, что тактически повысило спрос на защитные активы UST из-за ожиданий приближения рецессии. Отметим, что индекс компоненты занятости в промышленности резко упал с 54,2 до 48,7. С другой, стабилизация деловой активности в сфере услуг и создание новых рабочих мест вне с/х сектора в 263 тыс. при прогнозе 250 тыс. указывают на сбалансированное состояние экономики при поддержке потребительского сектора. В результате ставки UST находились в диапазоне 3,7-4,3%, прибавив до 10 б.п. на длинном участке кривой. Из-за относительной нормализации экономической активности лучше рынка выглядели евробонды HYсегмента (+1,1%).

- Рублевые облигации несколько восстановились, прибавив в цене до 3%, на фоне отсутствия эскалации геополитической напряженности. Волатильность на рынке рублевого долга остается повышенной. При временном «затишье» на внешнем фоне и заметно подешевевших за 2 недели ОФЗ на ~3-10% наблюдались осторожные покупки бумаг. Поддержку облигациям оказала нейтральная инфляционная картина. Во-первых, недельный рост цен потребителей остается умеренным 0,07% н/н (основной прирост приходится на продовольственный сегмент), а стабильные компоненты инфляции варьируются в пределах ~0,05%. Во-вторых, вероятное ослабление потребительского спроса, кредитования на фоне проведения частичной мобилизации формирует дезинфляционный эффект в краткосрочной перспективе. Поэтому на ближайшем заседании ЦБ РФ в конце октября, возможно, у регулятора не будет явных предпосылок для ужесточения политики. Однако стоит отметить, что из-за преобладания проинфляционных рисков в среднесрочной перспективе при прогнозируемом увеличении дефицита бюджета ЦБ может занять «перестраховочную» позицию и повысить ключевую ставку на ~100 б.п. В условиях сохраняющейся повышенной геополитической неопределенности рынком отражается в доходностях ОФЗ более высокий уровень ставки ввиду наличия рисков финансовой стабильности. В настоящий момент мы сохраняем позиционирование портфелей умеренноконсервативным.

- В наибольшей же степени внимание инвесторов на прошлой неделе было сосредоточено на долговом рынке Великобритании. Всплеск доходностей гос.облигаций достигал 60-80 б.п., а 30-летний выпуск обновил максимум в 5% с 2000-х годов. Помимо ожидаемого подъема ставки регулятором 22 сентября на 50 б.п. до 2,25% основным фактором такого резкого движения стала реакция рынка на план властей по поддержке экономики за счет снижения налогов и субсидий по заморозке цен на электроэнергию. С целью стабилизации ситуации на рынке Банк Англии принял решение о временных покупках длинных гос.бумаг, отложив процесс продажи активов с баланса. В результате доходности снизились примерно на 50 б.п. до 4,1% для UK Gilts 10Y. В результате увеличения рисков роста дефицита бюджета агентство S&P изменило прогноз кредитного рейтинга Великобритании “AA” со стабильного на негативный.

Макроэкономическая статистика

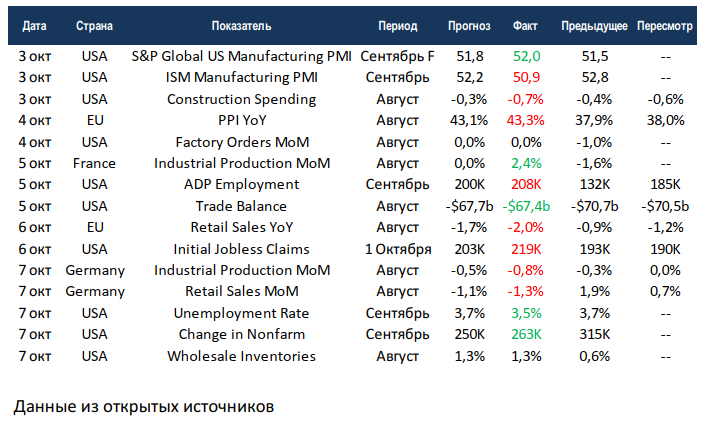

- Статистика на прошедшей неделе была довольно противоречивой, что вылилось в рост волатильности на фондовых рынках. Первыми рынок удивили данные по индексам деловой активности в промышленности США. Показатель от ISM, который больше ориентируется на опросы крупных транснациональных корпораций показал серьёзное падение. При этом индекс от S&P Global вырос сильнее ожиданий, он больше опрашивает малый и средний бизнес. На самом деле, динамика вполне логичная, на внутреннем рынке США дела обстоят намного лучше, чем в той же Европе, где производства сворачиваются. В середине недели две ведущие экономики Европы отчитались по промышленному производству, немецкая экономика продолжает сворачиваться, а вот Французы чувствуют себя не так плохо. И в завершение недели США отчитались о снижении уровня безработицы до 3,5% на фоне сильных данных по рабочим местам.

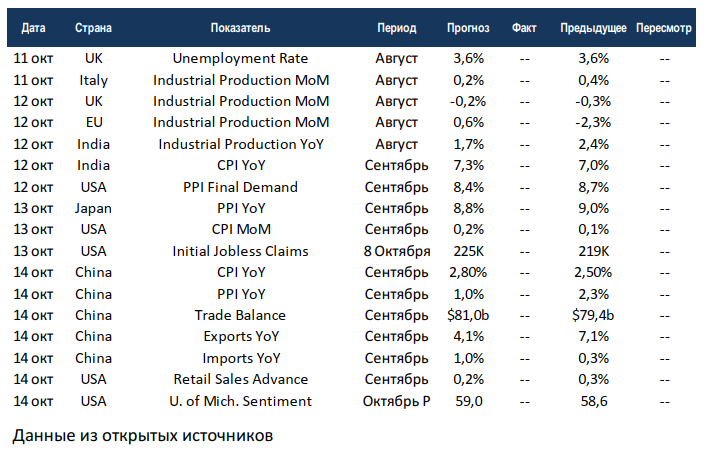

- На этой неделе также выйдет большой объём статистики, который будет иметь существенное влияние на рынки. В фокусе данные по инфляции за сентябрь. В Китае ожидается сохранение крайне низких показателей, в США инфляция должна немного замедлиться, а европейские страны уточнят ранее опубликованные предварительные данные. Также Китай отчитается по внешней торговле, профицит торгового баланса может продолжить рост на фоне околонулевого роста импорта. Предстоящая неделя вновь будет крайне волатильной, помимо статистики начнут выходить первые отчётности по банковскому сектору.

Подробности читайте в очередном выпуске еженедельной аналитики от УК «Система Капитал», Global Equities Weekly за 10 октября 2022 года.

-

3 июня 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (24 — 31.05.2024 г.)

Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Транспорт (МОЕХТN) = (-9,0%) Финансы (МОЕХFN) = (-3,7%) Металлы -

3 июня 2024

События и комментарии 27.05 — 02.06.2024 г. (УК «Открытие»)

О коррекции на рынке акций и других новостях прошедшей недели. Начиная с 20 мая российский рынок акций начал корректироваться под -

3 июня 2024

Итоги недели от КСП Капитал Управление активами (по 03.06.2024 г.)

Итоги недели: завершение майского налогового периода в России; решение ОПЕК+ по нефтедобыче; ожидание июньских решений мировых центробанков Фондовые индексы США -

3 июня 2024

Еженедельный обзор рынков от УК «Система Капитал» (24 – 31.05.2024г.)

АКЦИИ Американские акции прервали серию пяти недель роста. Основные индексы снизились на 0,5-1% за неделю на фоне разочаровывающей отчетности нескольких -

27 мая 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (17 — 24.05.2024 г.)

Рынок акций Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Телекоммуникации (МОЕХТL) = (-4,0%) Нефть и газ -

27 мая 2024

События и комментарии 20 — 26.05.2024 г. (УК «Открытие»)

Распродажа на рынке ОФЗ Освещаем ситуацию на рынке долгосрочных ОФЗ, а также коротко рассказываем о других новостях прошедшей недели Возможно,