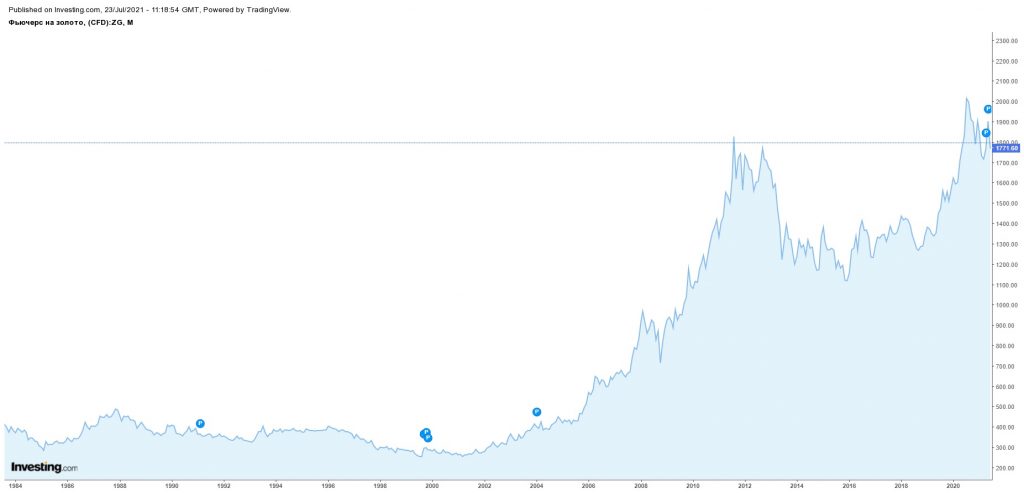

Если бы в 2001 году вы вложили бы $1 000 в золото, то сегодня имели бы уже около $5 600. Доходность этого актива за последние 20 лет составила более 550%!

Но покупают его не только и не столько из-за доходности. Золото как инвестиция — это, прежде всего, защитный актив, который в периоды рыночных колебаний меньше подвержен волатильности. Поэтому инвесторы в моменты рецессии экономики и серьезных падений фондового рынка перетекают именно в драгоценные металлы.

Раньше именно золото являлось основной валютой, из него делались монеты, которые использовались в качестве платежного средства. Но впоследствии золото превратилось больше в инвестиционный инструмент. В статье мы рассмотрим ключевые разновидности вложений в золото, как в наиболее надежный актив на долгосрочном отрезке времени, и узнаем, как вкладывать деньги в золото. За счет своей стабильности он может подойти даже начинающим инвесторам.

Ювелирные изделия и украшения из золота

В чистом виде это нельзя на 100% назвать инвестицией, поскольку суть данного процесса заключается в том, что сегодня мы вкладываем в некий актив 100 рублей и ожидаем, что через год (или через 10 лет) он принесет нам 120 рублей, как правило, при продаже. При покупке драгоценностей и изделий из золота нужно понимать, что нет как такового рынка для данного товара.

Украшения и изделия можно продать либо по частным объявлениями, либо в ломбарды, которые занимаются скупкой. При этом, драгоценности приобретаются с серьезным дисконтом, поэтому вряд ли в этом варианте удастся много заработать.

Если же говорить о редких, коллекционных изделиях, то для вложений потребуется большая сумма денег, вплоть до десятков или сотен тысяч долларов.

Слитки из драгоценных металлов

Золото можно приобрести в виде слитков различного веса, например, в банках.

Среди плюсов стоит выделить простоту такой разновидности вложений: инвестору требуется только паспорт и средства для сделки. Также играют роль эмоции от физического владения золотом: вы сможете принести его домой и каждый смотреть на него).

Но минусов здесь больше, чем плюсов:

- Большой спрэд (разница) между ценой покупки и ценой продажи актива. Например, если 10 грамм золота банк продал вам за 40 000 рублей, то купить его он готов уже с дисконтом, примерно в 5-8% (например, за 37 000 рублей). Поэтому для того, что такая инвестиция принесла вам прибыль, необходимо ждать, пока цена покупки значительно вырастет, а это может занять срок больше года (и все это время золото будет у вас просто лежать).

- Условия хранения. Здесь есть простой вариант, “домашний”, когда инвестор хранит золото у себя на полке. Но хранить у себя крупные слитки общим весом в сотни граммов небезопасно. Также нужно учитывать, что это относительно мягкий металл, который может поцарапаться. А каждая такая царапина снижать стоимость вашего актива. Альтернативой является аренда сейфа или банковской ячейки. Но, например, в Сбербанке арендовать ячейку на 1 год будет стоить от 12 тысяч рублей в год, а это немалая сумма.

Золотые монеты

Инвестиции в золото в виде монет схожи с покупкой слитков. Монеты точно также продаются в банках или в специализированных компаниях. Также есть вариант приобретения их напрямую у других инвесторов и коллекционеров — нумизматов. Вкладываясь в монеты, вы покупаете не только золото, но и некоторую историческую и коллекционную ценность, благодаря которым можно через длительный период времени заработать дополнительную прибыль.

Потому что, если вам удалось заполучить какую-то редкую монету, которая была выпущена ограниченном тиражом, ее стоимость впоследствии будет только расти.

Из минусов таких вложений стоит отметить спред между ценой покупки и продажи (около 7-10%), а также жесткие условия хранения. Монеты продаются в специальных коробках — чехлах, вскрытие которых уже может серьезно снизить стоимость актива.

ПИФы драгметаллов

Один из самых простых способов вложений в золото — это покупка ПИФов, чья инвестиционная стратегия таргетирована на драгоценные металлы. Например, это фонд “Открытие — Золото”. Большинство паевых фондов в России предпочитают покупать не физическое золото: самым популярным инструментов таких ПИФов являются паи иностранного фонда SPDR Gold Trust. Данный фонд является биржевым и торгуется на Нью-Йоркской фондовой бирже. Он приобретает в состав своих активов золото в слитках и имеет собственное хранилище для этих целей.

Однако в последнее время российские управляющие компании переориентируются в сторону самостоятельной покупки и владения слитками, поскольку, по их словам, это позволяет экономить на выплате комиссии иностранным фондам за управлением. Также немаловажный фактор — валютные риски. Зарубежные ETF торгуются в долларах (иногда в евро), а российские фонды считают большинство показателей в рублях.

Поэтому, в случаях резких изменений курсов валют (при относительно стабильных ценах золота) инвесторы ПИФов могут понести потери за счет курсовой разницы паев и активов фонда. Плюс ко всему, фонды, владеющие непосредственно золотом, являются в глазах инвесторов более понятными и прозрачными.

Небольшую долю в фондах золота составляют иногда акции золотодобывающих компаний, но такие вложения мы рассмотрим чуть позже.

ПИФы лучше всего подойдут начинающим инвесторам, поскольку предлагают готовую стратегию инвестирования и низкие пороги входа (от 1 000 рублей). При этом вы не будете нести никаких дополнительных финансовых и временных издержек из-за необходимости заниматься хранением и транспортировкой инвестиционного золота.

При сроках владения паями свыше 3 лет с вас не будет взиматься плата за погашение паев, то есть, по сути, будет отсутствовать спред, аналогичный ситуациям с покупкой слитков или монет. И, что немаловажно, паи всегда можно погасить в любой рабочий день напрямую через управляющую компанию: вам не потребуется искать покупателей на свой актив.

ОМС (обезличенные металлические счета)

ОМС — это гораздо более удобный вариант владения золотом, чем покупка слитков или монет. Принцип его работы схож с обычным банковским счетом: инвестор покупает металл, но в виртуальном виде, а не в физическом. То есть 10 грамм золота будут условно депонированы по такому счету, это будет подтверждаться записями и выписками со счета, но физически золота вы не увидите. Это схоже с обычным денежным депозитом: физически ваши деньги (банкноты и монеты) не лежат в сейфе, но, при этом, на счет вносится запись о наличии на нем определенного количества денег.

При открытии металлического счета инвестору не придется платить НДС (как в случае с покупкой слитков), а также вы будете освобождены от уплаты НДФЛ, если счет будет открыт более 3 лет (имеется в виду, что при продаже золота и закрытии счета вы не заплатите налог с того дохода, который образовался за счет роста стоимости актива).

Среди минусов стоит отметить тот факт, что при закрытии счета инвестор получит обратно именно денежные средства, а не сам металл (выплата будет произведена, исходя из веса металла на ОМС по курсу на день закрытия счета). Также нужно помнить, что на данные счета не распространяется гарантия выплат от Агентства по страхованию вкладов. И, как в случае с физическим золотом, по ОМС сохраняется принцип спреда между ценой покупки и ценой продажи золота.

Золотой ETF

ETF — это аналог российских биржевых паевых фондов, их паи торгуются на бирже, купить их можно не через управляющую компанию, а через брокера. Как описано выше, “золотые” ETF предпочитают покупать в состав своих активов именно физическое золото и хранить его в физическом виде.

Для российских инвесторов минусы, о которых мы ранее упоминали, заключаются в том, что большинство ETF котируются в долларах. Поэтому для их покупки потребуется иметь иностранную валюту (либо приобрести ее через брокера), а также впоследствии нести риски изменения валютных курсов.

Также стоит отметить, что не все ETF вы сможете купить через российских брокеров, что усложняет инвестирование, поскольку требуется найти иностранного провайдера, через которого вы будете совершать сделки. Плюс ко всему, такие известные ETF как iShares Gold Trust и SPDR Gold Trust, хотя и торгуются на Санкт-Петербургской бирже, доступны лишь квалифицированным инвесторам (начинающие инвесторы не могут их приобрести просто так). Таким образом, самостоятельная покупка ETF — это дополнительные сложности и издержки, а также ограниченный доступ.

Покупка металлов на бирже

Золото как актив можно купить не только в банковских организациях. Вы можете приобрести его через биржу (для этого необходимо инвестировать в инструмент XAU/USD). Это так называемая тройская унция золота (31, 1035 граммов). Более того, вы можете после покупки вывести приобретенный металл на ОМС или даже забрать на хранение к себе домой.

Для вложений в золото через биржу вам необходим брокер. В случае желания вывода и хранения физического золота брокер получает от вас поручение на перевод актива, а также он должен договориться с одним из банков, который сможет физически передать вам актив.

В целом, ключевыми плюсами такой инвестиции (по сравнению с обычной покупкой слитка в банке) является скорость операции (биржевая торговля происходит моментально), а также гораздо меньший спред “покупка-продажа”. Но минусов здесь тоже немало: брокерская комиссия за торговлю золотом немаленькая и составляет около 0,05%-0,1% от суммы сделки.

Также купить меньше 1 биржевого лота у вас не получится, а порядок цен на золотой на бирже составляет около $1 800 (больше 130 тысяч рублей), что вряд ли подойдет начинающим инвесторам. Ну и самое значимое: не каждый брокер предоставляет возможность торговать спотовым золотом на бирже, что усложняет поиски подходящего провайдера услуг.

Покупка фьючерсов на золото

Золото на бирже можно покупать не только в физическом виде, но в при помощи производных финансовых инструментов, фьючерсов.

Фьючерс — это биржевой стандартизированный по определенным параметрам контракт. Например, при покупке сегодня поставочного фьючерса на золото, вы принимаете на себя обязательство купить оговоренное количество актива (100 унций) в определенную дату (фиксируется в контракте, например, через 3 месяца) по заранее определенной цене (допустим, $1 810 за 1 унцию).

Также фьючерс может быть беспоставочным: это означает, что через 3 месяца, если цена на золото будет выше цены, указанной в контракте (например, $ 1 850), то продавец фьючерса выплачивает вам совокупную разницу в стоимости по контракту (($1 850 — $1 810)*100) = $4 000. Если же золото будет стоить дешевле, то уже вы выплачиваете денежную дельту продавцу контракта.

Плюсы такого варианта вложений в золото — небольшие брокерские комиссии (на уровне 0,005%, что ниже, чем для других инструментов), отсутствие комиссии за хранение актива. Также некоторые брокеры дают доступ к маржинальной торговле, что может увеличить размеры потенциальной прибыли (как и убытков). Но для начинающего инвестора фьючерсы — не самый простой инструмент по своей конструкции.

Также стоит отметить, что производные инструменты изначально создавались и используются скорее для спекуляции, чем для долгосрочных вложений: у тех же фьючерсных контрактов есть четкая дата экспирации (когда действие контракта прекращается). Поэтому, если есть желание вложений в золото на более долгий срок, придется с определенной периодичностью продавать ближайший контракт и покупать “дальний” по дате исполнения.

Акции золотодобывающих компаний

Популярность этих бумаг в 2020 году была очень высокой на фоне роста цен на золото.

Среди российских компаний (или компаний, чей бизнес сконцентрирован на России) стоит отметить:

- Полюс Золото (#PLZL, рост котировок за 2020 год = 109%) — крупнейшая российская компания в сегменте добычи золота, основные месторождения расположены в Красноярском крае, Магаданской области и Якутии.

- Polymetal International PLC (#POLY, +75%) — помимо золота компания добывает серебро, платину, медь, платиновую группу металлов.

- Лензолото ПАО (#LNZL, +162% по обыкновенным акциям, 23% по привилегированным акциям) — осуществляет добычу на рудниках в Иркутской области (Бодайбинский район).

Зарубежные золотодобывающие компании:

- Newmont Goldcorp Corp (#NEM, +45%) — крупнейшая в мире золотодобывающая компания, занимается добычей меди, свинца, цинка (помимо золота). Основные разработки ведутся в США, Перу, Австралии, Канаде, Аргентине.

- Barrick Gold (#GOLD, +21%). До 2019 года крупнейшая золотодобывающая компания, штаб-квартира находится в Торонто, Канада. Занимается добычей золота и меди на территории Канады, Аргентины, США.

Купить акции российских компаний на бирже очень просто: необходимо только брокер. И это, конечно, серьезный плюс по сравнению с альтернативными вложениями в золото.

Но необходимо понимать, что в этом случае вы покупаете акции именно компании, которая занимается добычей золота. Как следствие, динамика акций этих эмитентов может отличаться от динамики металла. Если на месторождении произошла авария, которая привела к снижению объемов добычи или компания уволила топ-менеджера по каким-то причинам, это негативно скажется на котировках. Цена золота будет при этом стабильной.

Также большинство добывающих компаний диверсифицируют бизнес за счет других металлов. Даже при росте добычи золота стоимость компании может снизиться, например, из-за того, что месторождение серебра исчерпало запасы.

Поэтому покупка акций является более рискованной инвестицией, по сравнению с покупкой золота: вы принимаете на себя риски, связанные с компанией, а не только с конкретным активом.

Плюсы и минусы инвестиций в золото

Физическое или бумажное золото

Как мы отметили выше, гораздо проще, дешевле и быстрее покупать не золото в физическом виде (слитки или золотые монеты), а какую-то разновидность “бумажного” или электронного золота (ОМС или, например, соответствующие паевые фонды). Те же слитки не имеют высокого уровня ликвидности, требуют особых условий хранения, а разница между ценой покупки и продажи достаточно высока, что снижает уровень прибыли или вынуждает долго ждать подходящей цены.

Паи ПИФ, инвестирующих в золото, напротив, можно купить и продать дистанционно, подав заявку через Управляющую компанию. Паи не облагаются налогом и комиссией за выход, если вы погашаете их спустя 3 года с момента покупки. И хранить их в специализированном сейфе за большие деньги вам не потребуется.

Доходность и надежность инвестиций

Золото всегда являлось защитным активом, куда перетекают капиталы инвесторов во времена серьезных кризисов или рыночных “штормов”. На длительном отрезке времени (более 10 лет) золото — также является одним из самых стабильно растущих инструментов. Но, при этом, на сроках вложений 1-2 года вы можете даже уйти в небольшой минус, если остальные рынки находятся в фазе спокойного роста, и золото перестает быть интересным.

Поэтому в драгоценные металлы имеет смысл вкладывать средства в размере относительно небольшого процента от общей величины портфеля (5-10%) и наращивать объемы только в случае сигналов о перегреве, например, рынка акций или грядущего экономического спада страны. Учитывая высокий уровень надежности золота как вложения на длительных временных отрезках, эта стратегия подойдет даже начинающим инвесторам, которые хотят диверсифицировать портфель и снизить инвестиционные риски.

Факторы, влияющие на цену драгметалла

Детерминанты цены золота вытекают из “защитной” характеристики актива. К таким параметрам относятся:

- Общий настрой инвесторов по отношению к резервным валютам (например, американскому доллару). В случае ожидания ослабления курса валюты рынки, как правило, стремятся обезопасить себя от такой девальвации и идут в более надежные инструменты. Первый на очереди — золото.

- Мнение и ожидания рынков по поводу мировой экономики. Когда на горизонте показывается спад основных макроэкономических показателей и будущая рецессия, инвесторы меньше доверяют бизнесу (продают акции) и правительствам (продают государственные облигации) и начинают активно вкладываться в наиболее защищенные и нейтральные активы, такие как золото и другие драгоценные металлы.

- Общая политическая и экономическая обстановка. Самым свежим примером стала пандемия 2020 года, когда почти все страны столкнулись с локдаунами и неизвестностью. При том, что все понимали, что такое состояние продлится относительно недолго, инвесторы предпочли переложить часть сбережений в “золотые” активы.

Возможность прогноза

Золото можно назвать глобальным активом в том смысле, что на его стоимость влияют не только местные (внутристрановые) факторы, но и мировые. Как следствие точный прогноз цены драгоценного металла является практически невозможным.

Однако, вкладываясь на срок 5-10 лет, инвестор может быть относительно спокоен за свои сбережения, поскольку даже без возможности предсказания рыночных колебаний можно с уверенностью сказать, что за этот период точно произойдут какие-то события, которые повысят спрос на золото и стоимость.

Стоит ли инвестировать в золото

Золото — это инструмент, который больше используется для диверсификации портфеля и защиты сбережений в неспокойные периоды рынков. Держать 80-90% в этом активе не стоит, поскольку есть сложности с покупкой, продажей и хранением.

Лучшим вариантом для начинающих инвесторов, которые хотят заранее обезопасить часть средств, будут ПИФы, ориентированные на драгоценные металлы. Выбрать фонды и вложить деньги в золото через них вы можете у нас на Витрине.

-

3 июня 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (24 — 31.05.2024 г.)

Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Транспорт (МОЕХТN) = (-9,0%) Финансы (МОЕХFN) = (-3,7%) Металлы -

3 июня 2024

События и комментарии 27.05 — 02.06.2024 г. (УК «Открытие»)

О коррекции на рынке акций и других новостях прошедшей недели. Начиная с 20 мая российский рынок акций начал корректироваться под -

3 июня 2024

Итоги недели от КСП Капитал Управление активами (по 03.06.2024 г.)

Итоги недели: завершение майского налогового периода в России; решение ОПЕК+ по нефтедобыче; ожидание июньских решений мировых центробанков Фондовые индексы США -

3 июня 2024

Еженедельный обзор рынков от УК «Система Капитал» (24 – 31.05.2024г.)

АКЦИИ Американские акции прервали серию пяти недель роста. Основные индексы снизились на 0,5-1% за неделю на фоне разочаровывающей отчетности нескольких -

27 мая 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (17 — 24.05.2024 г.)

Рынок акций Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Телекоммуникации (МОЕХТL) = (-4,0%) Нефть и газ -

27 мая 2024

События и комментарии 20 — 26.05.2024 г. (УК «Открытие»)

Распродажа на рынке ОФЗ Освещаем ситуацию на рынке долгосрочных ОФЗ, а также коротко рассказываем о других новостях прошедшей недели Возможно,