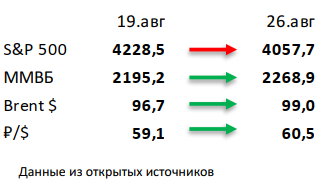

- Глобальные рынки вернулись в коррекционное русло. Американские индексы обвалились в конце недели после очередного выступления главы ФРС, S&P 500 потерял 4%, Nasdaq 4,4%. Негативная макроэкономическая статистика в совокупности с ожиданиями более долгого периода высоких ставок ухудшают прогнозы по экономике США.

- Российский рынок вырос на 3% на фоне роста рублевых цен на нефть и сильных отчетностей отечественных компаний. Стоит сказать, что за счет «тишины» на санкционном и геополитическом фронте в центр внимания инвесторов попал сезон отчетностей. А благодаря тому, что ЦБ разрешил не публиковать отчетности, этим правом в основном пользуются компании с сильными результатами, таким образом, выбрасывая на рынок по большей части позитивные сигналы. Самой громкой новостью корпоративного мира стал развод VK и Сбербанка, в ходе которого последний получит Delivery Club, а первому отойдут прочие активы СП «O2O», и ожидаемый за ним обмен Delivery Club на «Дзен» и «Новости» Яндекса. Как ни странно, но все три героя данного размена активов подросли на этой новости, хотя отметим, что для закрытия сделки все еще требуется разрешение ФАС. Из других новостей отметим сильную отчетность Ozon и Сегежа, нейтральные результаты TCS Group за 2К22, неплохие операционные данные Ренессанс Страхования за 1П22, рекомендацию дивидендов со стороны СД НОВАТЭКа и Самолета, а также восстановление объемов продаж Алроса за счет перехода на расчеты в рупиях и несмотря на включение в SDN список.

- Нефть выросла на 2,4%, отыгрывая новости по потенциальному ограничению добычи со стороны ОПЕК+. ОПЕК+ допустил ограничение добычи в случае, если ситуация на рынке сложится соответствующим образом или в качестве реакции на снятие санкций с Ирана. При этом США продолжают обсуждения по установлению потолка цен на российскую нефть, однако власти РФ в ответ предлагают азиатским покупателям дисконт по долгосрочным контрактам. Еженедельная статистика в США была умеренно позитивной: запасы нефти сократились на 3,3 млн бар. (ожидали падения на 0,9 млн бар.), добыча снизилась на 0,1 до 12 млн бар. в сутки, а количество вышек увеличилось на 4 до 605 единиц.

Инструменты с фиксированной доходностью

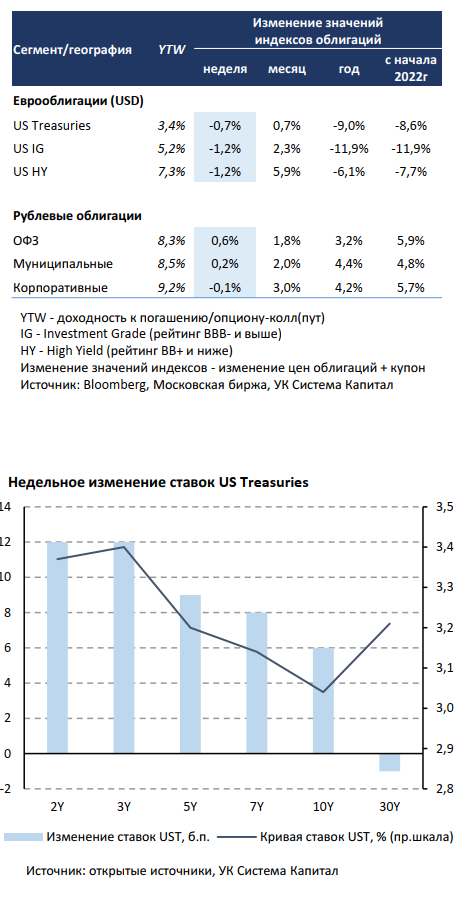

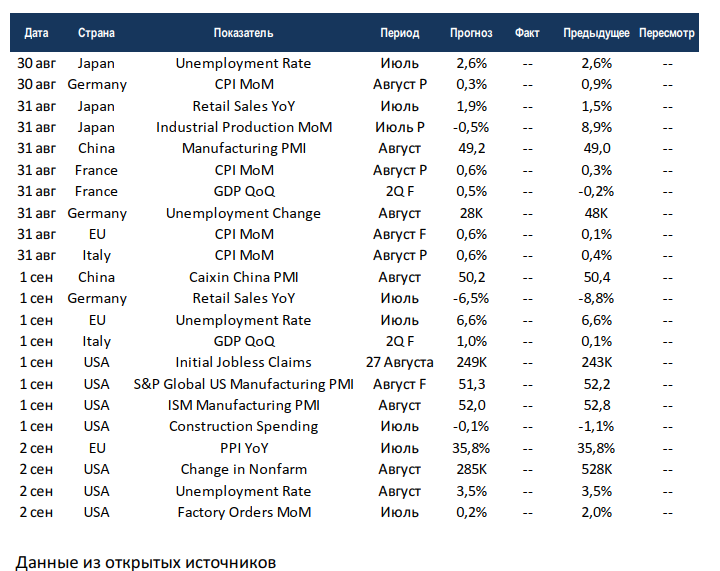

- Цены евробондов на глобальном рынке продолжили снижение в пределах 1,5% на фоне ужесточения тональности главы ФРС. В ходе выступления на ежегодном экономическом симпозиуме в ДжексонХолле председатель Федрезерва сделал ряд достаточно «ястребиных» заявлений относительно дальнейшего повышения процентной ставки. Дж.Пауэлл подтвердил курс на сохранение жесткой монетарной политики для обуздания высокой инфляции и достижения целевого уровня в 2%. При этом ФРС готова решительно задействовать для этого необходимые инструменты, в первую очередь, за счет подъема ставки, и сознательно проводит политику, которая ограничит экономическую активность для обеспечения ценовой стабильности. По оценкам Дж.Пауэлла, после повышения ставки до определенного уровня ее необходимо удерживать некоторое время, пока инфляция не замедлится. В условиях высокой инфляции текущая процентная ставка не соответствует уровню, на котором можно сделать паузу. Отметим, что ФРС в какой-то степени игнорирует некоторое улучшение данных по базовой инфляции Core PCE за июль, указавшие на ее замедление с 0,6 до 0,1 м/м (при прогнозе +0,3%) и с 4,8 до 4,6% в годовом выражении.

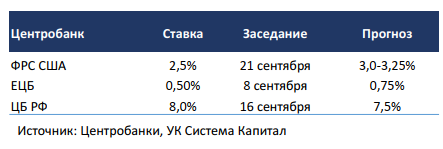

- Мы считаем, что обеспокоенность ФРС инфляцией и проинфляционными рисками отражается в готовности повышать ставку в ущерб экономическому росту и занятости. При этом возможно, что в результате ужесточения монетарной политики не удастся избежать рецессии, что контрастирует с заявлениями Дж.Пауэлла в июле о весьма положительных оценках состояния экономики и рынка труда. О возобновившихся рисках рецессии в результате жесткой политики ФРС говорит увеличение наклона кривой ставок UST за прошлую неделю: короткие 2-летние ставки подросли в пределах 15 б.п., а длинные 20-30-летние остались неизменными. «Бегство от рисков» инвесторов отразилось и в снижении цен евробондов высокодоходных облигаций US HY на 1,0- 1,5%. Мы полагаем, что на сентябрьском заседании FOMC процентная ставка будет повышена на 50 или 75 б.п., а прогнозируемый ФРС уровень ставки в 3,4% на конец 2022г будет превышен.

- Цены рублевых облигаций стабилизировались, торговые обороты остаются умеренными. Динамика изменения потребительских цен в целом остается благоприятной для продолжения снижения ключевой ставки ЦБ. Недельная дефляция составила -0,15 vs. -0,13% неделей ранее, основной вклад в снижение цен по-прежнему исходит от сегмента плодоовощной продукции. В то же время стабильные компоненты инфляции показывают прирост цен 2-ую неделю подряд, как это было в мае-июне, но по величине не превышают 0,05%. Несмотря на рост инфляционных ожиданий населения в августе до 12,0 с 10,8%, показатель продолжил снижение 5-й месяц подряд в подгруппе респондентов со сбережениями до 9,8%. На наш взгляд, это едва ли повлияет на решение регулятора по ставке на заседании в сентябре. Мы сохраняем позитивный взгляд на рублевые облигации.

Макроэкономическая статистика

- Статистика на прошедшей неделе была скорее негативной. Вслед за строительством новых домов и вторичным рынком недвижимости хуже ожиданий отчиталась первичка. Рост частных доходов и расходов населения США замедлился до минимальных значений, хотя рынки ждали более солидных уровней. Также отметим продолжающееся падение индекса деловой активности в промышленности США от S&P Global. При этом были и позитивные звоночки, в Германии после финального пересмотра рост ВВП за 2 квартал вышел в плюс, а В США падение немного сократилось.

- На этой неделе выйдет большой объём данных. Япония отчитается по безработице, продажам в ритейле и промышленному производству. Китай и США опубликуют индексы деловой активности в промышленности за август, консенсус умеренно негативный. Европейские страны дадут первые оценки инфляции за август, в целом ожидания нейтральные. США отчитаются по рынкам труда, после резкого всплеска активности в прошедшем месяце, вполне логичным был бы спад. С окончанием летнего периода многие государственные учреждения США выходят из отпуска, что в совокупности большим количеством данных должно повысить волатильность на фондовом рынке.

Подробности читайте в очередном выпуске еженедельной аналитики от УК «Система Капитал», Global Equities Weekly за 29 августа 2022 года.

-

3 июня 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (24 — 31.05.2024 г.)

Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Транспорт (МОЕХТN) = (-9,0%) Финансы (МОЕХFN) = (-3,7%) Металлы -

3 июня 2024

События и комментарии 27.05 — 02.06.2024 г. (УК «Открытие»)

О коррекции на рынке акций и других новостях прошедшей недели. Начиная с 20 мая российский рынок акций начал корректироваться под -

3 июня 2024

Итоги недели от КСП Капитал Управление активами (по 03.06.2024 г.)

Итоги недели: завершение майского налогового периода в России; решение ОПЕК+ по нефтедобыче; ожидание июньских решений мировых центробанков Фондовые индексы США -

3 июня 2024

Еженедельный обзор рынков от УК «Система Капитал» (24 – 31.05.2024г.)

АКЦИИ Американские акции прервали серию пяти недель роста. Основные индексы снизились на 0,5-1% за неделю на фоне разочаровывающей отчетности нескольких -

27 мая 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (17 — 24.05.2024 г.)

Рынок акций Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Телекоммуникации (МОЕХТL) = (-4,0%) Нефть и газ -

27 мая 2024

События и комментарии 20 — 26.05.2024 г. (УК «Открытие»)

Распродажа на рынке ОФЗ Освещаем ситуацию на рынке долгосрочных ОФЗ, а также коротко рассказываем о других новостях прошедшей недели Возможно,