- Словесные интервенции позволили рынкам отыграть часть потерь. На прошедшей неделе произошёл мощный отскок, S&P 500 прибавил 6,4%, Nasdaq 7,5%. Триггером послужили оптимистичные прогнозы ФРС по американской экономике. Тем не менее этот отскок вновь может оказаться лишь техническим, как было с его предшественниками. Сам глава ФРС был не так позитивен в своей речи перед сенатом и конгрессом, да и статистика пока говорит в пользу негативного сценария.

- Российский рынок вырос на 1,5% за предыдущую неделю. При этом рубль укрепился на 5%, а нефть закрыла неделю в нуле. Из ключевых новостей на санкционном фронте – это потенциальное ограничение цен реализации российской нефти через механизм страхования и транспортировки, а также эмбарго российского золота со стороны G7. Отметим, что последнее также будет обсуждаться и странами ЕС в ближайшее время. Среди корпоративных новостей выделим передачу Вячеславом Кантором 45% акций Акрона топ-менеджменту компании, повышение НДПИ для Газпрома в 2022 на 416 млрд рублей, нейтральные операционные результаты Полиметалл и возможное наделение Гохрана правом продавать алмазы на внешних рынках.

- Нефть потеряла 3,5% на фоне ужесточения монетарной политики. Несмотря на разнонаправленные новости, «медведи» смогли развернуть повышательный тренд в черном золоте. Негативные для сырья сигналы от ФРС превзошли эффект от обсуждаемого введения потолка цен продажи российской нефти со стороны G7 и от проблем с добычей в Эквадоре из-за протестов в стране. Еженедельная статистика в США была неполной из-за технических проблем у Минэнерго США, известно только о росте количества вышек на 10 до 594 единиц.

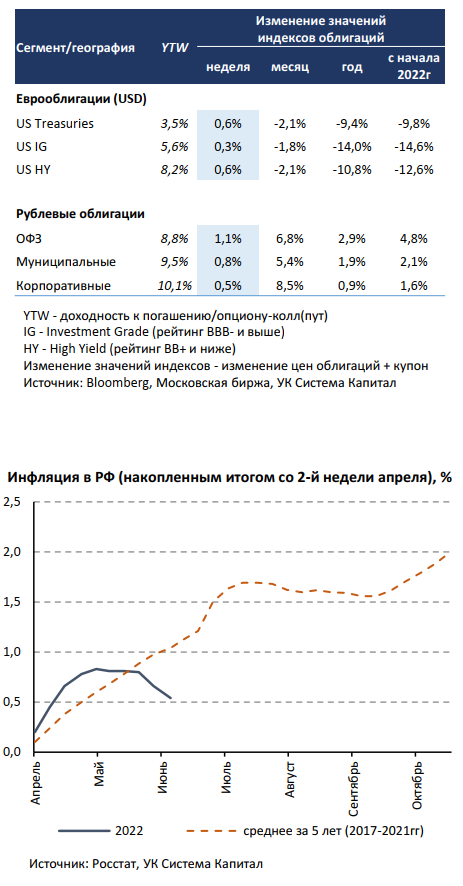

Инструменты с фиксированной доходностью

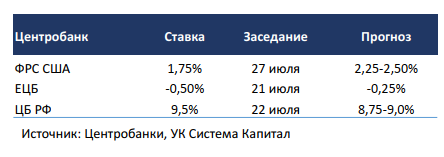

- Глобальный рынок евробондов стабилизировался при снижении безрисковых ставок UST на 10-15 б.п. вдоль кривой. Сохранение опасений инвесторов о вероятном приближении рецессии в США способствовало бегству в «защитные» активы. Ставки американских казначейских облигаций продолжили снижение, 2-летние UST даже опускались ниже 3%-ой отметки, т.е. с заседания FOMC 14-15 июня амплитуда снижения составила ~50 б.п. При высокой инфляции риторика главы ФРС остается жесткой, что предполагает более быстрое и резкое повышение процентной ставки на ближайших заседаниях. Кривая доходностей сохраняет «плоскую» форму, 2 и 10- летние ставки находятся на отметке около 3,1%, что ниже прогнозируемого уровня регулятором на конец 2022-23гг.

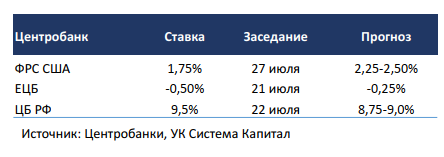

Цены ОФЗ выросли на ~1% после заявлений ЦБ о наличии потенциала снижения ключевой ставки. На рынке гос.долга возобновился ценовой рост бумаг после очередного недельного снижения потребительских цен в РФ на 0,12% vs. -0,14% неделей ранее. Как мы указывали в прошлом обзоре, текущий дефляционный тренд в условиях крепкого курса рубля и умеренной потребительской активности после прохождения ажиотажного спроса в марте-апреле явно отличается от инфляционной траектории за последние годы. Как показано на графике, в ближайшие месяцы в силу сезонного фактора инфляция, вероятнее всего, будет околонулевой. В отсутствии проявления проинфляционных рисков на этом горизонте ЦБ имеет все возможности для продолжения снижения ставки.

Отметим, что после публикации недельных данных о сохранении дефляции и сопутствующих комментариев ЦБ о наличии пространства для дальнейшего смягчения монетарной политики рост цен ОФЗ ускорился. По итогам недели доходности ОФЗ снизились на 25 б.п. Отчасти это было связано с мнением ряда инвесторов о возможном проведении внепланового заседания регулятора с понижением ключевой ставки, как это было в конце мая. Мы все же полагаем, что взвешенная тональность ЦБ на опорном заседании в июне, а также некоторое повышение инфляционных ожиданий населения с 11,5% в мае до 12,4% едва ли позволит ЦБ пойти на дополнительное снижение ставки. По совокупности факторов мы считаем, что на заседании 22 июля регулятор понизит ключевую ставку с 9,5 до 8,75- 9,0%, сохранив прежнюю осторожную риторику.

Также выделим возросшую активность эмитентов на первичном рынке заимствований. На фоне проводимой политики монетарного стимулирования ЦБ с начала июня’22 было размещено рублевых облигаций в объеме более 570 млрд руб. Это лишь на 4% ниже показателя июня прошлого года, но на 33% выше февраля’22, хотя в последние несколько дней предкризисного месяца рынок на некоторое время стал фактически «закрытым». При высоком спросе инвесторов на размещениях и наличии премии ко вторичному рынку это позволит получить дополнительный прирост по цене бумаг.

Макроэкономическая статистика

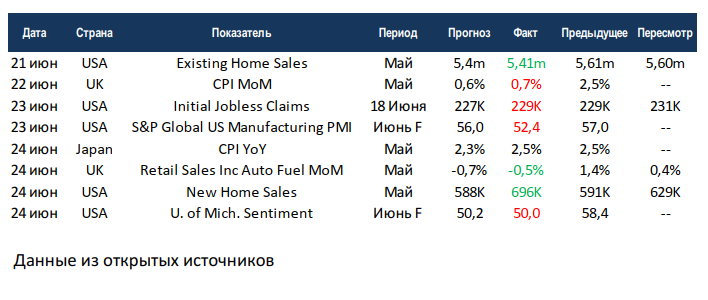

- Статистика на прошедшей неделе была в основном негативной. Обвалился индекс деловой активности в промышленности США от агентства S&P Global. Индекс уверенности потребителей от университета Мичигана (ещё один «опросный» показатель) обновил минимумы, так низко он не уходил ни в пик пандемии, ни в предыдущий глобальный кризис. В Великобритании сильнее ожиданий выросла инфляция, но такие вещи сейчас уже скорее обыденность. Немного меньше ожиданий оказалось падение продаж в ритейле, но при этом показатель за предыдущий месяц был пересмотрен в худшую сторону более существенно. Из позитива отметим отскок в продажах новых домов в США, показатель приблизился к нейтральным значениям последнего года.

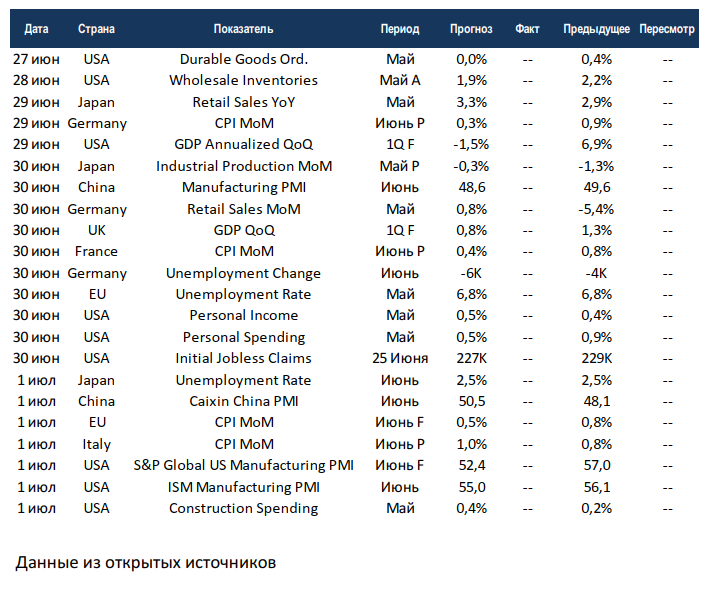

- На этой неделе возобновится высокая активность по статистическим данным. США отчитаются по заказам на товары длительного пользования, оптовым запасам, затратам на строительство, частным доходам и расходам, финализируют данные по ВВП за 1 квартал, а также опубликуют финальные индексы деловой активности в промышленности за июнь. Ожидания по всем фронтам умеренно негативные. Китай также отчитается по PMI, ожидания также пессимистичные. Европейские страны предоставят первые данные по инфляции за июнь, на годовом базисе цифры должны остаться на прежних уровнях. Япония отчитается по промышленности и ритейлу, ожидания разнонаправленные. В целом неделя обещает быть волатильной, статистика будет оказывать большое влияние на рынки.

Подробности читайте в очередном выпуске еженедельной аналитики от УК «Система Капитал», Global Equities Weekly за 27 июня 2022 года.

-

3 июня 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (24 — 31.05.2024 г.)

Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Транспорт (МОЕХТN) = (-9,0%) Финансы (МОЕХFN) = (-3,7%) Металлы -

3 июня 2024

События и комментарии 27.05 — 02.06.2024 г. (УК «Открытие»)

О коррекции на рынке акций и других новостях прошедшей недели. Начиная с 20 мая российский рынок акций начал корректироваться под -

3 июня 2024

Итоги недели от КСП Капитал Управление активами (по 03.06.2024 г.)

Итоги недели: завершение майского налогового периода в России; решение ОПЕК+ по нефтедобыче; ожидание июньских решений мировых центробанков Фондовые индексы США -

3 июня 2024

Еженедельный обзор рынков от УК «Система Капитал» (24 – 31.05.2024г.)

АКЦИИ Американские акции прервали серию пяти недель роста. Основные индексы снизились на 0,5-1% за неделю на фоне разочаровывающей отчетности нескольких -

27 мая 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (17 — 24.05.2024 г.)

Рынок акций Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Телекоммуникации (МОЕХТL) = (-4,0%) Нефть и газ -

27 мая 2024

События и комментарии 20 — 26.05.2024 г. (УК «Открытие»)

Распродажа на рынке ОФЗ Освещаем ситуацию на рынке долгосрочных ОФЗ, а также коротко рассказываем о других новостях прошедшей недели Возможно,