- Ещё одна «красная неделя» на глобальных рынках. На фоне заявлений ФРС о возможном ускорении повышения ставки и при соответствующем сокращении баланса фондовые рынки ускорили падение. За неделю S&P 500 потерял 2,7%, Nasdaq 3,5%. Также негатива добавила отчётность Netflix, который впервые наблюдал нетто отток пользователей, из-за чего инвесторы более критично стали смотреть на другие фишки, где основная идея заключается в сохранении темпов роста базы подписчиков.

- Российский рынок потерял около 5% за прошедшую неделю в рублях, но показал символический рост в долларовом выражении. Укрепление рубля на чуть более 5% привело к сильной дивергенции индексов Мосбиржи и РТС. В этот раз лучше остальных смотрелись российские металлурги и представители сектора недвижимости. Из новостей отметим сильные операционные результаты X5 и нейтральные у ЛСР и Полиметалл за 1К22 и неожиданную рекомендацию от СД Норникеля по выплате дивиденда за 2021. Кроме того, стоит отметить уход Вагита Алекперова с поста президента и из СД Лукойла, а также планы Олега Тинькова по продаже оставшейся доли в TCS Group в размере около 35% и скорый ребрендинг банка.

- Нефть упала на 6% на фоне коронавирусных ограничений в Китае. Новые локдауны в Поднебесной, отсутствие согласованной позиции ЕС по потенциальному эмбарго российской нефти и ожидаемое повышение ставки ФРС привели к сильной коррекции котировок черного золота. Минэнерго США выпустило отчет по бурению: организация ждет роста сланцевой добычи на 132 тыс бар. в сутки в мае, большая часть из которых будет приходиться на формации Permian и Eagle Ford. Статистика в США была негативной: запасы нефти в стране сократились на 8 млн бар. (ждали роста на 2,5 млн бар.), добыча выросла на 100 тыс бар. в сутки до 11,9 млн бар. в сутки, а количество вышек увеличилось на 1 до 549 единиц.

Инструменты с фиксированной доходностью

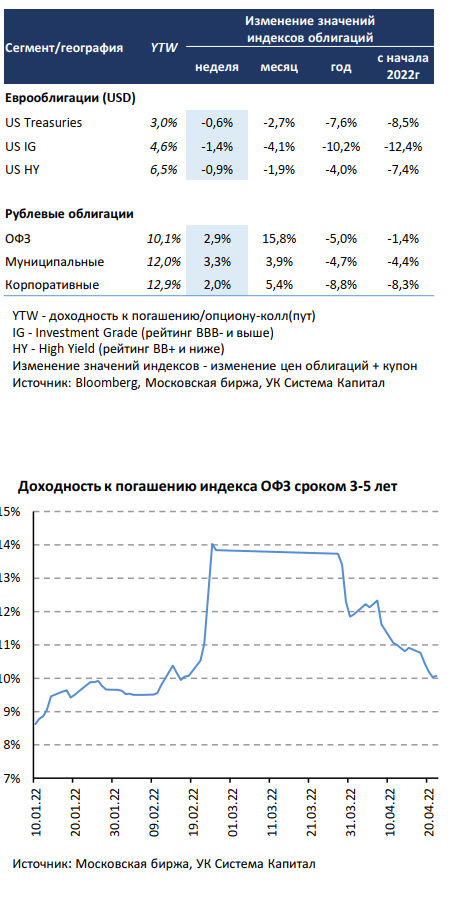

- На рынке глобальных евробондов продолжилась ценовая коррекция в пределах 1% после ужесточения риторики Дж.Пауэлла. Высокая текущая инфляция и наличие проинфляционных рисков побуждают монетарные власти действовать на упреждение. Глава ФРС отметил в своих заявлениях, что ЦБ, возможно, будет повышать процентную ставку несколько быстрее, чем предполагалось ранее. Помимо ожидающегося подъема ставки на 50 б.п. до 1,0% в мае, вероятность дальнейшего ее повышения на заседании FOMC в июне сразу на 75 б.п. существенно возросла с 30 до почти 100% на основе фьючерсов на ставку. Более быстрый переход к ужесточению политики ФРС отразился в росте ставок UST, короткие 2-летние ставки повысились на 25 б.п. до 2,7%, длинные 10-летние — на 10 б.п. до 2,9%.

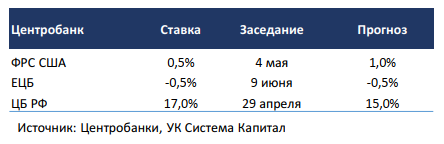

Отметим, что в последние дни все больше внимания уделяется китайскому фактору риска распространения коронавируса, что в условиях «нулевой терпимости» властей к заболеваниям приводит к введению жестких ограничительных мер. В результате опасения по замедлению экономического роста Китая привели к значительному снижению цен на товарных рынках, включая нефть, металлы. В связи с этим тактически мы не исключаем некоторого охлаждения инфляционных ожиданий и понижения базовых ставок UST. - Рублевые облигации выросли в цене на 2-3% на ожиданиях более стремительного снижения ключевой ставки ЦБ РФ. На прошлой неделе смягчилась тональность Э.Набиуллиной в отношении того, что регулятор не будет пытаться любыми монетарными инструментами вернуть инфляцию к 4%-ой цели в период трансформации экономики. Поскольку превышение инфляции над таргетом в большей степени сопряжено с изменениями на стороне предложения, нарушением в логистических цепочках поставок, а не высоким спросом, то ЦБ будет постепенно смягчать денежно-кредитные условия в целях стимулирования экономической активности. Несмотря на то, что рост потребительских цен в РФ в годовом выражении составляет повышенные 17,6%, тренд на замедление инфляции, в т.ч. на прошлой неделе с 0,7 до 0,2% н/н – весомый аргумент для ЦБ в пользу снижения ставки на ближайшем заседании в пятницу. Мы полагаем, что ЦБ понизит ключевую ставку с 17 до 15%.

Рынок позитивно воспринял «голубиные» заявления главы ЦБ, доходности ОФЗ понизились в среднем на ~75 б.п. в течение недели. Текущие 5-10-летние ставки уже снизились до 10% и даже чуть ниже, достигнув докризисных отметок конца января-середины февраля’22. В первую очередь, это связано с оптимистичными ожидания рынка по более быстрому возвращению ключевой ставки ЦБ, как это было в пандемию в 2020г, а также фактором превышения локального спроса над предложением в отсутствии каких-либо значимых продаж. С учетом неопределенности инфляционной траектории в ближайшие месяцы по мере «перестройки» экономики и недешевой оценкой ОФЗ мы считаем текущее соотношение риск-доходность непривлекательным для покупок средне/долгосрочных выпусков.

Макроэкономическая статистика

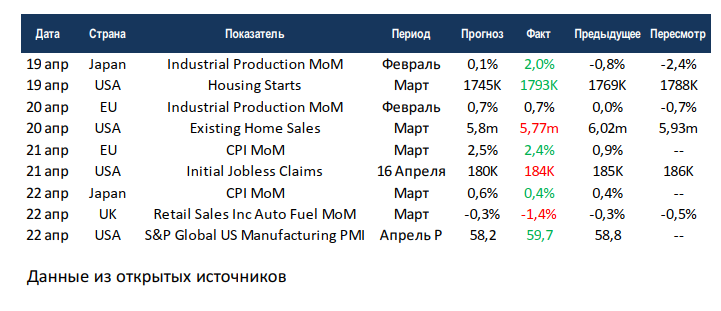

- Статистика на прошедшей неделе была умеренно позитивной. В США продолжают обновлять локальные максимумы данные по строительству новых домов, при этом продажи на вторичном рынке сократились немного сильнее ожиданий. Инфляция в ЕС и Японии за март выросла не так сильно, как прогнозировал консенсус. Рост японского промышленного производства в феврале существенно превысил ожидания, но это объясняется таким же понижением показателя за предыдущий месяц, так что суммарно сохранён паритет. Вышла первая оценка индекса деловой активности в промышленности США от S&P Global, показатель вновь перешёл к росту, что может объясняться ростом активности в оборонном секторе.

- На этой неделе выйдет большой объём данных. Европейские страны и США отчитаются по росту ВВП за 1 квартал, по всем основным экономикам ожидается небольшой рост, исключение составляет только Италия. При этом стоит отметить, что если Германия отчитается сильно хуже консенсуса – можно будет официально говорить о вхождении страны в рецессию. Европейские страны отчитаются и по предварительной инфляции за апрель, цифры всё ещё аномальные. Япония отчитается по продажам в ритейле и промышленному производству за март. США отчитаются по частным доходам и расходам, заказам на товары длительного пользования, а также оптовым запасам. Неделя вновь будет крайне непредсказуемой, так как сезон отчётностей в самом разгаре, а геополитическая напряжённость не стихает.

Подробности читайте в очередном выпуске еженедельной аналитики от УК «Система Капитал», Global Equities Weekly за 25 апреля 2022 года.

-

3 июня 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (24 — 31.05.2024 г.)

Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Транспорт (МОЕХТN) = (-9,0%) Финансы (МОЕХFN) = (-3,7%) Металлы -

3 июня 2024

События и комментарии 27.05 — 02.06.2024 г. (УК «Открытие»)

О коррекции на рынке акций и других новостях прошедшей недели. Начиная с 20 мая российский рынок акций начал корректироваться под -

3 июня 2024

Итоги недели от КСП Капитал Управление активами (по 03.06.2024 г.)

Итоги недели: завершение майского налогового периода в России; решение ОПЕК+ по нефтедобыче; ожидание июньских решений мировых центробанков Фондовые индексы США -

3 июня 2024

Еженедельный обзор рынков от УК «Система Капитал» (24 – 31.05.2024г.)

АКЦИИ Американские акции прервали серию пяти недель роста. Основные индексы снизились на 0,5-1% за неделю на фоне разочаровывающей отчетности нескольких -

27 мая 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (17 — 24.05.2024 г.)

Рынок акций Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Телекоммуникации (МОЕХТL) = (-4,0%) Нефть и газ -

27 мая 2024

События и комментарии 20 — 26.05.2024 г. (УК «Открытие»)

Распродажа на рынке ОФЗ Освещаем ситуацию на рынке долгосрочных ОФЗ, а также коротко рассказываем о других новостях прошедшей недели Возможно,