- На глобальных рынках наступило временное затишье. После бурного роста неделей ранее рынки двигались в боковике, S&P 500 потерял 0,7%. До декабрьского заседания ФРС и ноябрьских данных по инфляции у рынков будет мало поводов для сильных движений, так что волатильность может снизиться. Появляющиеся звоночки о грядущей рецессии в виде массовых сокращений в ИТ гигантах рынок пока игнорирует. Эта неделя в США будет короткой из-за празднования Дня благодарения

- Российский рынок закрыл неделю в символическом минусе. При этом рубль также не показал какой-либо ярко выраженной динамики, а нефть скорректировалась почти на 10%. На этот раз главной новостью стало объявление Детским Миром цены выкупа на уровне 71,5 руб. за акцию в рамках реорганизации и программу buyback в течение 6 месяцев в размере 3 млрд руб. Кроме того, в корпоративном мире выделим сильную отчетность у Ozon, QIWI и Циан, нейтральную у МТС и слабую у HeadHunter за 3К22, а также анонс дивидендов Татнефти за 3К22 и Роснефти за 1П22. Также отметим продление экспортных

- Нефть потеряла 9% на прошедшей неделе на новостях из Китая. Новость об ужесточении мер противодействия коронавирусу в Пекине на фоне роста случаев заражения в несколько раз за последние пару недель вновь отправила нефтяные котировки искать локальные минимумы. Вышел отчет по бурению от Минэнерго США: организация ждет роста сланцевой добычи в декабре на 91 тыс. бар. в сутки. Также ОПЕК опубликовал статистику за октябрь: картель снизил добычу на 210 тыс. бар. в сутки, в основном за счет Саудовской Аравии и Анголы. Еженедельная статистика в США была умеренно негативной: запасы нефти уменьшились на 5,4 млн бар. (ожидали падение на 0,4 млн бар.) при том, что продажи из стратегических резервов сохранились на высоком уровне (сокращение на 4,1 млн бар.), добыча осталась на уровне 12,1 млн бар. в сутки, а количество вышек увеличилось на 1 до 623 единиц.

Инструменты с фиксированной доходностью

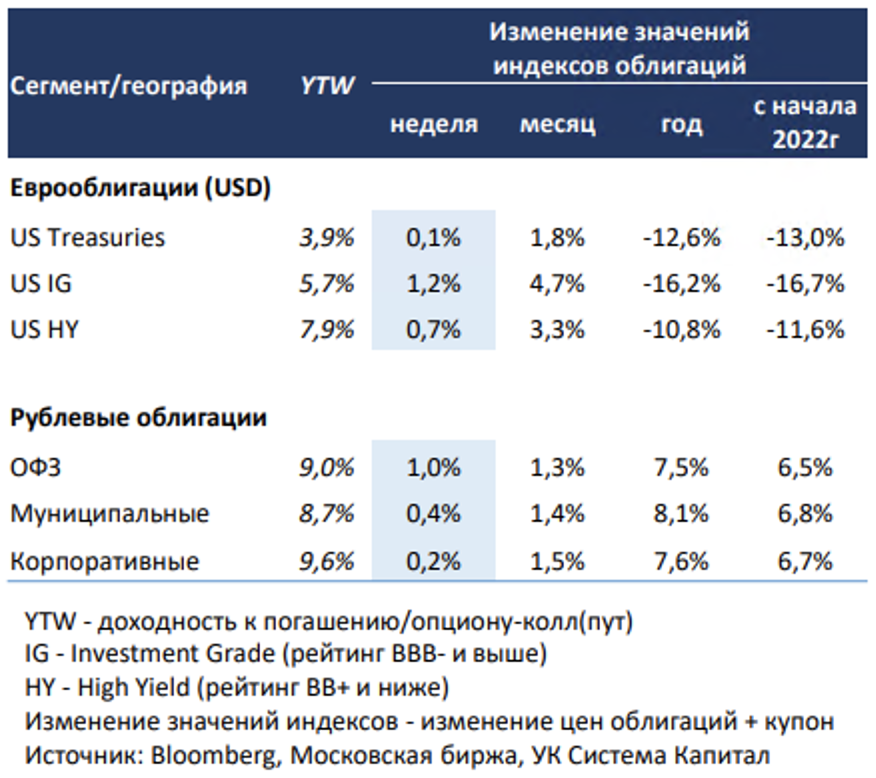

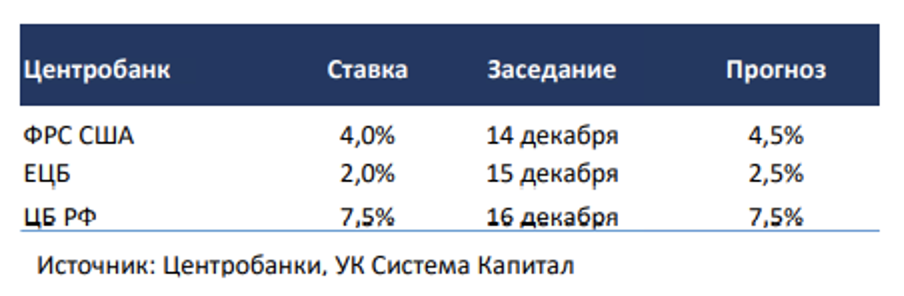

Глобальные евробонды подросли в цене на 0,5-1,0% на фоне стабилизации безрисковых ставок. Помимо вышедших данных о замедлении инфляции в США за октябрь, опубликованный на прошлой неделе индекс PPI также указал на снижение темпов роста цен производителей с 8,4 до 8,0% г/г при прогнозе 8,3%. Рынок позитивно отреагировал на макростатистику, ставки UST снизились на 10-15 б.п. на ожиданиях смягчения курса монетарной политики Федрезерва. Однако сохранение жесткой риторики представителей ФРС, в частности, заявления о необходимости подъема процентной ставки до уровня как минимум 5% и, возможно, выше, способствовало восстановлению доходностей UST. При этом средние/длинные ставки вернулись к отметкам предыдущей недели, а короткие 2-летние UST прибавили около 20 б.п. в доходности, отражая продолжение курса ужесточения ДКП. В условиях неопределенности темпов замедления инфляции американский регулятор, вероятно, будет занимать «перестраховочную» позицию, повышая ставку с некоторым запасом ввиду наличия рисков сохранения инфляции на повышенном уровне.

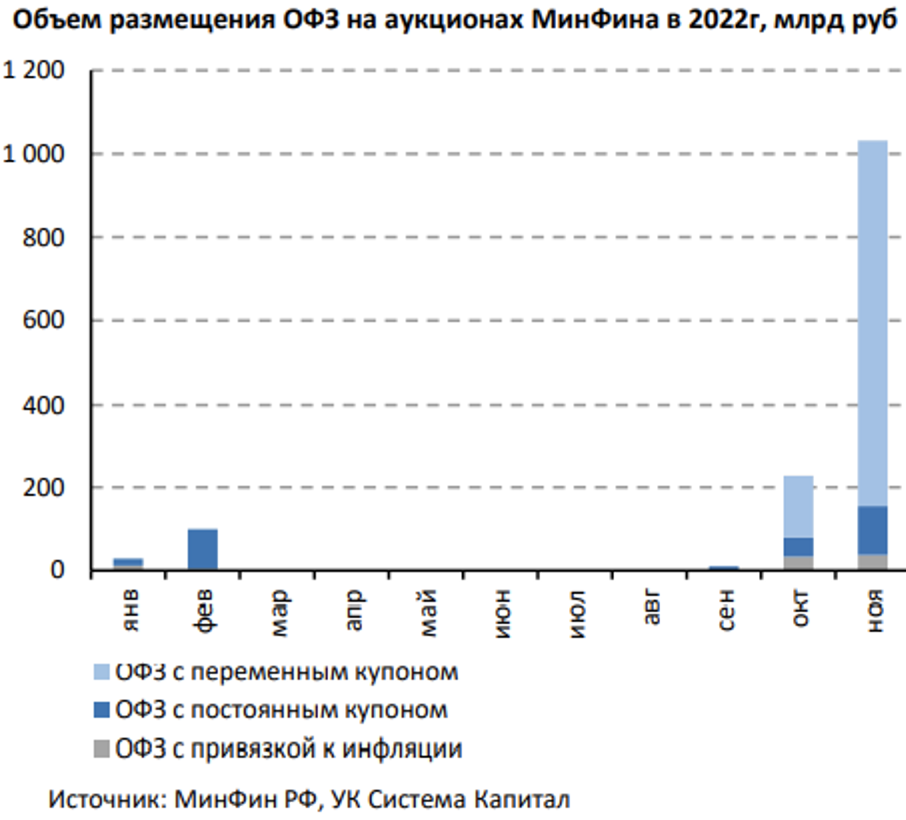

Цены ОФЗ прибавили около 1%, почти полностью вернувшись к уровням 2-недельной давности. МинФин РФ разместил рекордный объем ОФЗ на 823 млрд руб за один аукционный день. На прошлой неделе на рынке рублевых облигаций преобладали позитивные настроения, доходности средне/долгосрочных ОФЗ снизились на ~20- 30 б.п., вернувшись к отметкам 9/10% соответственно. Во-первых, опасения об избрании новой тактики МинФином при размещении классических выпусков ОФЗ (с постоянным купоном) не оправдались. Премия ко вторичному рынку осталась умеренной в размере ~10 б.п., как и на предыдущем аукционе, а объем размещения 10-летнего выпуска составил 54 млрд руб vs. 16 млрд руб неделей ранее, хотя спрос был снова высоким >250 млрд руб. Во-вторых, участники рынка позитивно отреагировали на результаты аукциона по размещению ОФЗ-флоатера (с переменным купоном), что отчасти сняло своего рода «навес» предложения – объем размещения составил 750 млрд руб, что соответствует анонсированному объему выпуска. Отметим, что существенный объем спроса на флоатер сопровождался повышением предложения ликвидности со стороны ЦБ на аукционе месячного РЕПО со 100 млрд руб до 1,5 трлн руб. Таким образом, за один аукционный день МинФин привлек рекордные 823 млрд руб, что почти в 2 раза выше предыдущего максимума в октябре 2020г

Недельная инфляция несколько повысилась с 0,01 до 0,06% из-за роста цен в волатильных категориях, при этом ее стабильные компоненты оказались нулевыми. До настоящего времени спрос оставался умеренным, что в результате не привело к повышенному росту цен на товары и услуги по сравнению с прошлыми годами. На наш взгляд, это позволяет ЦБ придерживаться сбалансированного подхода в решении по ключевой ставке в декабре, учитывая риски расширения дефицита бюджета в ближайшие месяцы.

Макроэкономическая статистика

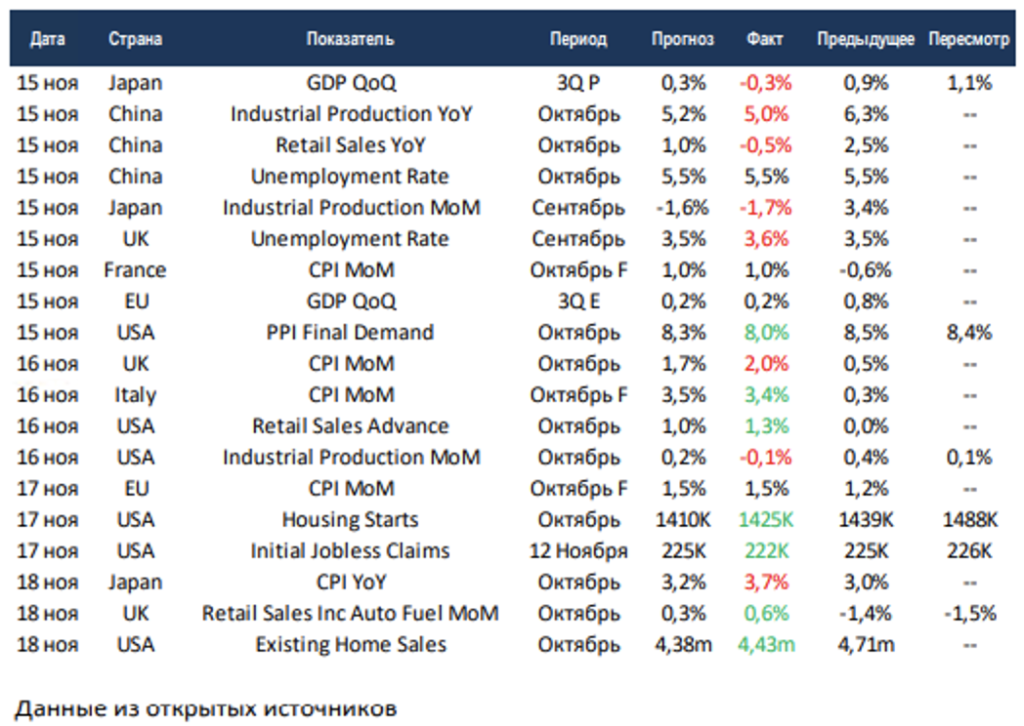

- Статистика на прошедшей неделе была скорее негативной, хотя рынок заострил внимание только на замедляющейся производственной инфляции в США. Негативная статистика вышла в Китае, продажи в ритейле ушли в отрицательную зону, а рост промышленного производства замедлился сильнее ожиданий. В Великобритании вновь ускорилась инфляция, а также выросла безработица. Хотя уровни последней всё ещё крайне низкие. Также плохо себя чувствует японская экономика, где ВВП в 3 квартале показал отрицательную динамику, а инфляция переписывает максимумы последних десятилетий. Из позитива можно отметить рынки недвижимости США, которые хоть и корректируются, но очень медленно.

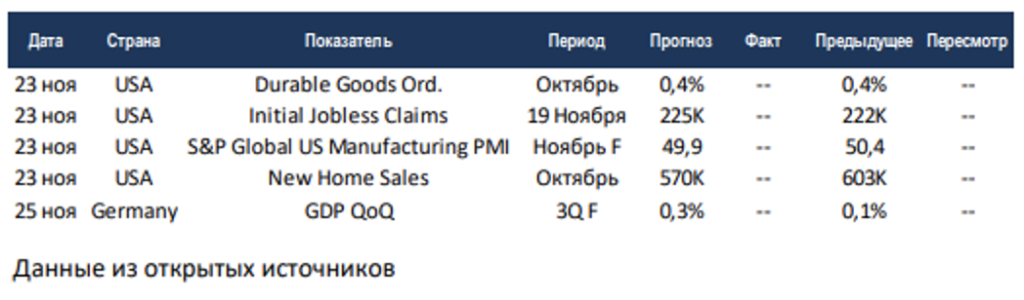

- На этой неделе выйдет совсем небольшой объём статистики. Агентство S&P Global даст первые оценки индексов PMI по крупнейшим экономикам, в том числе по промышленности США. США отчитаются по продажам на первичном рынке недвижимости и заказам на товары длительного пользования. Германия уточнит данные по росту ВВП в 3 квартале. Если не будет словесных интервенций со стороны правительств и регуляторов – неделя должна быть спокойной.

Подробности читайте в очередном выпуске еженедельной аналитики от УК «Система Капитал», Global Equities Weekly за 21 ноября 2022 года.

-

3 июня 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (24 — 31.05.2024 г.)

Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Транспорт (МОЕХТN) = (-9,0%) Финансы (МОЕХFN) = (-3,7%) Металлы -

3 июня 2024

События и комментарии 27.05 — 02.06.2024 г. (УК «Открытие»)

О коррекции на рынке акций и других новостях прошедшей недели. Начиная с 20 мая российский рынок акций начал корректироваться под -

3 июня 2024

Итоги недели от КСП Капитал Управление активами (по 03.06.2024 г.)

Итоги недели: завершение майского налогового периода в России; решение ОПЕК+ по нефтедобыче; ожидание июньских решений мировых центробанков Фондовые индексы США -

3 июня 2024

Еженедельный обзор рынков от УК «Система Капитал» (24 – 31.05.2024г.)

АКЦИИ Американские акции прервали серию пяти недель роста. Основные индексы снизились на 0,5-1% за неделю на фоне разочаровывающей отчетности нескольких -

27 мая 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (17 — 24.05.2024 г.)

Рынок акций Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Телекоммуникации (МОЕХТL) = (-4,0%) Нефть и газ -

27 мая 2024

События и комментарии 20 — 26.05.2024 г. (УК «Открытие»)

Распродажа на рынке ОФЗ Освещаем ситуацию на рынке долгосрочных ОФЗ, а также коротко рассказываем о других новостях прошедшей недели Возможно,