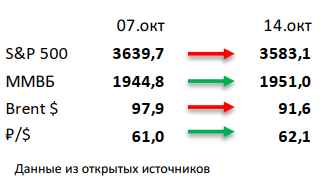

- Коррекционный тренд сохраняется, рынки снова на локальном дне. Из-за более высокой, чем ожидалось, инфляции фондовые рынки вновь подверглись волне распродаж. Несмотря на позитивный старт сезона отчётностей S&P 500 потерял за неделю 1,5%, Nasdaq потерял 3,1%. Так как банки на цикле роста ставок не показатель для прогнозирования дальнейшего раскрытия квартальных данных компаниями, волатильность сохранится на прежнем уровне.

- Российский рынок опять закрыл неделю в нейтральной зоне. При этом рубль потерял еще 2%, а нефтяные котировки продемонстрировали снижение на 6%. На этот раз главной новостью стала утечка на нефтепроводе «Дружба», впрочем, причастность посторонних лиц к данному инциденту не была подтверждена. В корпоративном мире на удивление было новостное затишье. Отметим только возможную продажу VEON своего российского бизнеса, рост поставок СПГ из России в Европу в 1,5 раза за 9М22, сильные операционные данные у Северстали, нейтральные у НОВАТЭКа и слабые у Global Ports за 3К22.

- Нефть потеряла 6% на макростатистике. Очередной всплеск инфляции в США и прогнозы о более слабом спросе на черное золото со стороны как ОПЕК, так и МЭА развернули цены на нефть после ралли на решении ОПЕК+. Вышел краткосрочный прогноз от Минэнерго США: организация сократила прогноз по добыче нефти в стране с 11,8 и 12,6 до 11,7 и 12,4 млн бар. в сутки в 2022 и 2023 соответственно, но при этом снизила свои ожидания по ценам Brent с 104 и 97 до 102 и 95 долл за бар. в 2022 и 2023 соответственно. Также вышел отчет ОПЕК: картель увеличил добычу за сентябрь всего на 150 тыс бар. в сутки, в основном благодаря Саудовской Аравии и ОАЭ. Еженедельная статистика в США была умеренно негативна: запасы нефти выросли на 9,9 млн бар. (ожидали рост на 1,8 млн бар.) при том, что продажи из стратегических резервов сохранились на высоком уровне (сокращение на 7,7 млн бар.), добыча снизилась на 100 тыс бар. в сутки до 11,9 млн бар. в сутки, а количество вышек выросло на 8 до 610 единиц.

Инструменты с фиксированной доходностью

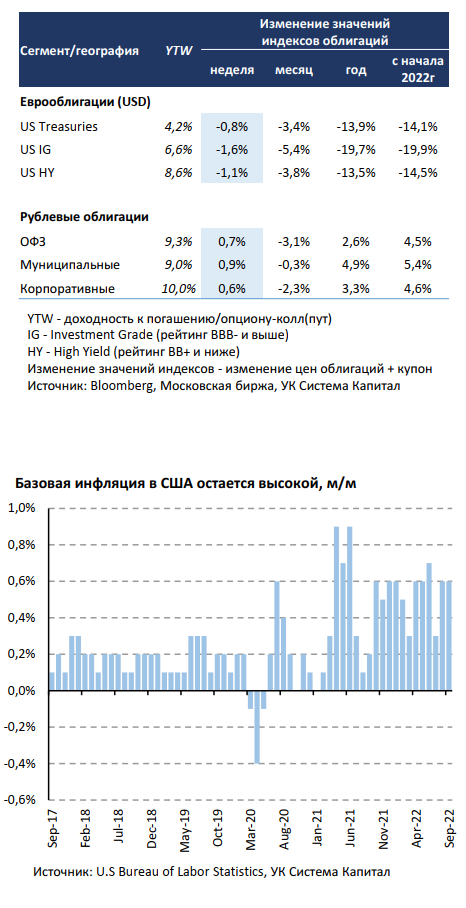

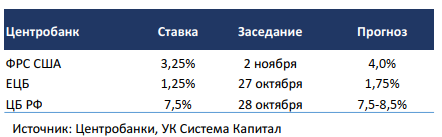

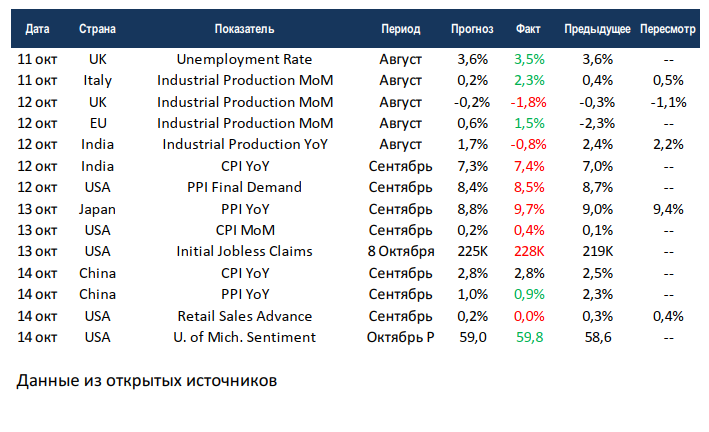

- Снижение цен евробондов на глобальном рынке продолжилось на фоне роста безрисковых ставок UST. Опубликованные данные по потребительским ценам в США за сентябрь указали на сохранение повышенной инфляции и оказались несколько выше прогноза. Рост потребительских цен составил 8,2% г/г при прогнозе 8,1%, однако более показательна ежемесячная динамика инфляции, которая повысилась с 0,1 до 0,4% м/м, а базовая инфляция (за искл. расходов на продукты питания и бензин) осталась на высоком уровне 0,6% м/м. В результате повышения ожиданий по продолжению курса на ужесточение монетарной политики ФРС ставки UST подросли вдоль кривой на 10-20 б.п., 2-летние ставки повысились до отметки 4,5%, а 10-летние – до 4,0%. Мы полагаем, что на конец 2022г ставка Федрезерва достигнет 4,5%, не исключая ее дальнейшего подъема в 2023г, если месячная инфляция будет устойчиво выше 0,3%.

- Цены рублевых облигаций подросли на 0,5-1,0% на фоне взвешенной риторики ЦБ РФ по ключевой ставке. В отсутствии выраженной эскалации ситуации вокруг Украины фокус инвесторов сместился с геополитической повестки на внутреннюю – оценка дальнейшего решения ЦБ в отношении курса монетарной политики. Так, представитель регулятора заявил о комфортных данных по инфляции с момента предыдущего заседания ЦБ от 16 сентября, которые укладываются в прогнозируемую траекторию. При этом было отмечено, что на предстоящем опорном заседании в конце октября будет представлен обновленный макропрогноз и вместе с изменениями различных факторов ЦБ примет решение по ключевой ставке. Рынок облигаций отреагировал на отсутствие «ястребиной» риторики со стороны ЦБ весьма позитивно, цены продолжили восстанавливаться после обвала в конце сентября. Кривая ставок ОФЗ сместилась вниз на 15-20 б.п.: доходность 2-летних гос.бумаг снизилась до 8,5%, 5-летних – до 9,3%, а 10-летних – до 10,0%.

- Недельный рост потребительских цен замедлился с 0,07 до 0,03%, стабильные компоненты инфляции остаются околонулевыми. Мы полагаем, что без внешних «шоков» по итогам года уровень инфляции в 12% едва ли будет превышен. Однако стоит отметить, что если текущий инфляционный тренд остается благоприятным для проведения взвешенной или смягченной монетарной политики, то один из ключевых проинфляционных факторов будущей инфляции уже начинает проявляться. Наблюдавшийся профицит бюджета (накопленным итогом в 2022г) в мае-июне около 1,5 трлн руб резко сократился почти до нулевой отметки в сентябре, в первую очередь, из-за возросших гос.расходов. Напомним, что на прошлом заседании ЦБ особо уделял внимание прогнозируемому дефициту бюджета, как одной из составляющих возможного ужесточения политики в целях необходимого реагирования на среднесрочные проинфляционные риски. По совокупности факторов мы несколько снизили наши ожидания по диапазону ключевой ставки до 7,5-8,5% на ближайшем заседании.

Макроэкономическая статистика

- Статистика на прошедшей неделе была вновь неоднозначной. Внимание рынка было сосредоточено на потребительской инфляции в США, так как она превысила ожидания – остальное уже было не важно для рынков. При этом очень интересные данные продолжают поступать из ЕС, где крупнейшие экономики региона теряют свой промышленный потенциал, но та же Италия продолжает себя неплохо чувствовать. Также негативная статистика по промышленности и инфляции вышла в Индии, а вот Китай держит цены под контролем. В конце недели вышли предварительные оценки по индексу уверенности потребителей от университета Мичигана, как ни странно, индекс растёт. А вот продажи в ритейле в сентябре показали нулевую динамику, хотя консенсус ждал роста.

- На этой неделе выйдет минимальный объём статистики. США начнут отчитываться по рынкам недвижимости за сентябрь, а также будут опубликованы данные по промышленному производству. Великобритания отчитается по инфляции и продажам в ритейле. В целом статистика отойдёт на второй план, а рынки будут отыгрывать отдельные отчётности и пытаться по ним спрогнозировать состояние всей экономики в целом.

Подробности читайте в очередном выпуске еженедельной аналитики от УК «Система Капитал», Global Equities Weekly за 17 октября 2022 года.

-

3 июня 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (24 — 31.05.2024 г.)

Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Транспорт (МОЕХТN) = (-9,0%) Финансы (МОЕХFN) = (-3,7%) Металлы -

3 июня 2024

События и комментарии 27.05 — 02.06.2024 г. (УК «Открытие»)

О коррекции на рынке акций и других новостях прошедшей недели. Начиная с 20 мая российский рынок акций начал корректироваться под -

3 июня 2024

Итоги недели от КСП Капитал Управление активами (по 03.06.2024 г.)

Итоги недели: завершение майского налогового периода в России; решение ОПЕК+ по нефтедобыче; ожидание июньских решений мировых центробанков Фондовые индексы США -

3 июня 2024

Еженедельный обзор рынков от УК «Система Капитал» (24 – 31.05.2024г.)

АКЦИИ Американские акции прервали серию пяти недель роста. Основные индексы снизились на 0,5-1% за неделю на фоне разочаровывающей отчетности нескольких -

27 мая 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (17 — 24.05.2024 г.)

Рынок акций Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Телекоммуникации (МОЕХТL) = (-4,0%) Нефть и газ -

27 мая 2024

События и комментарии 20 — 26.05.2024 г. (УК «Открытие»)

Распродажа на рынке ОФЗ Освещаем ситуацию на рынке долгосрочных ОФЗ, а также коротко рассказываем о других новостях прошедшей недели Возможно,