Еженедельный обзор рынков

- Коррекция на глобальных рынках длится уже более 4 месяцев. По продолжительности медвежьего рынка мы уже опередили затяжные падения в начале и конце 2018 года, которые длились 2 и 3 месяца, а в 2020 поход от локального максимума к минимуму и вовсе занял один месяц. Но до экономического кризиса 2008-2009 годов ещё далеко, тогда коррекция продолжалась 1,5 года. Распродажи поддерживаются слабой статистикой, высокой инфляцией и ястребиной политикой ФРС.

- Российский рынок потерял почти 4% за прошедшую неделю на фоне укрепления рубля на 7%. При этом нефть в стоимости практически не изменилась, а основной причиной укрепления рубля все еще остаются ограничения ЦБ. Впрочем, касательно последнего регулятор продолжает вводить послабления и разрешил экспортерам не продавать валютную выручку на размер импорта. Корпоративных новостей попрежнему было много. Выделим решение Интер РАО не поставлять электроэнергию в Финляндию в связи с неуплатой, передачу Саидом Керимовым 45%-ой доли в Полюсе в пользу Фонда поддержки исламских организаций и приобретение Лукойлом сети АЗС Shell в России и завод последней в Твери.

- Нефть закрыла неделю в символическом минусе. Нефтяной рынок по-прежнему находится в высокой степени неопределенности из-за потенциального введения эмбарго на российскую нефть со стороны ЕС и локдаунов в Китае. Власти Саудовской Аравии и Ирака заявили о готовности нарастить мощности по добыче нефти к 2027 году: в случае последнего называется цифра в 6 млн. бар. в сутки (сейчас в Ираке добывается 4,4 млн. бар. в сутки). ОПЕК выпустил ежемесячный отчет: картель увеличил добычу на 153 тыс. бар. в сутки до 28,6 млн. бар. в сутки, по-прежнему сильно отставая от своей цели по производству, согласно договоренностям ОПЕК+. Статистика в США была умеренно негативной: запасы нефти в стране увеличились на 8,5 млн. бар. (ждали падения на 0,5 млн. бар.), добыча сократилась на 0,1 до 11,8 млн. бар. в сутки, а количество вышек увеличилось на 6 до 563 единиц.

Инструменты с фиксированной доходностью

- На фоне рыночных опасений о наступлении глобальной рецессии высоконадежные евробонды США прибавили в цене 0,5-1,0%, в High Yield, наоборот, снижение чуть более 1%. Опубликованные данные по инфляции в США за апрель указали на незначительное замедление роста потребительских цен с 8,5 до 8,3% г/г, однако это оказалось выше прогноза 8,1%. Кроме того, базовая инфляция без учета расходов на продукты питания и бензин ускорилась с 0,3 до 0,6% м/м vs. ожидания 0,4%. При этом одновременное понижение прогнозов менеджмента компаний по финансовым показателям на 2022г и текущий спад потребительских настроений вызвали опасения у инвесторов в отношении оценок наступления рецессии. Спросом пользовались «защитные» активы UST: кривая сместилась вниз на 10- 20 б.п., ставка 10-летнего бенчмарка снизилась на ~20 б.п. до 2,9%. Примечательно, что в отличие от высоконадежных облигаций в HYсегменте наблюдалось расширение кредитных спредов, что характерно для периодов ухудшения перспектив в экономике. Отметим, что спреды евробондов US HY около 400 б.п. все еще ниже на ~150 б.п. по сравнению с уровнями 4-летней давности, когда ставки UST находились вблизи текущих уровней ~3%, отражая ужесточение политики ФРС.

- Рублевые облигации показали умеренное снижение в цене на 0,2- 0,3%. Недельная инфляция в РФ замедлилась с 0,2 до 0,1%. На рынке рублевого долга продолжилась точечная фиксация прибыли на фоне несколько возросших торговых оборотов после 2 коротких рабочих недель. Ближе к концу недели объемы в сегменте гос.бумаг превышали среднедневной оборот предыдущих недель в 2-3 раза. Тем не менее текущие объемы гораздо ниже докризисных уровней, мы полагаем, что в отсутствие нерезидентов торговая активность значимо не изменится. Вероятно, что ряд крупных локальных инвесторов продавали ОФЗ с «плюсовым» финансовым результатом по сравнению с серединой февраля.

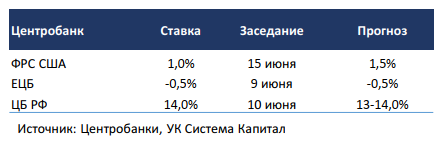

- Несмотря на то, что инфляционный тренд последних 4 недель способствует проведению стимулирующей монетарной политики, мы полагаем, что не стоит недооценивать риски со стороны предложения и проблем в логистических цепочках поставок. Вместе с ожидаемым сокращением запасов на отдельные категории товаров это может привести к возобновлению роста потребительских цен в течение последующих 1-2 кварталов. В связи с этим, на наш взгляд, регулятор будет действовать осторожно и постепенно, ориентируясь на оценку инфляционных рисков. Ввиду текущего замедления инфляции до 0,1- 0,2% н/н, в т.ч. из-за снижения цен на непродовольственные товары при укреплении курса рубля, мы не исключаем понижения ключевой ставки ЦБ на 100 б.п. до 13% на заседании в июне. Поскольку рынок уже заложил в цены снижение ставки ЦБ мы придерживаемся прежнего позиционирования, фокусируясь на качественных выпусках с умеренной дюрацией до 2 лет.

Макроэкономическая статистика

- Статистика на прошедшей неделе была негативной. Инфляция остаётся на близких к локальным максимумам значениях, несмотря на окончание эффекта низкой базы. В Великобритании второй месяц подряд падает промышленное производство, а предварительная оценка по росту ВВП за 1 квартал не дотянула до прогнозов. В США вновь сильно скорректировался индекс уверенности потребителей от университета Мичигана, но это в целом логично, удивительнее был его рост в прошлом месяце. В Китае сильно упали продажи в ритейле и промышленное производство за апрель, что объясняется локдаунами из-за ковида. Также в поднебесной выросла на 30 б.п. безработица.

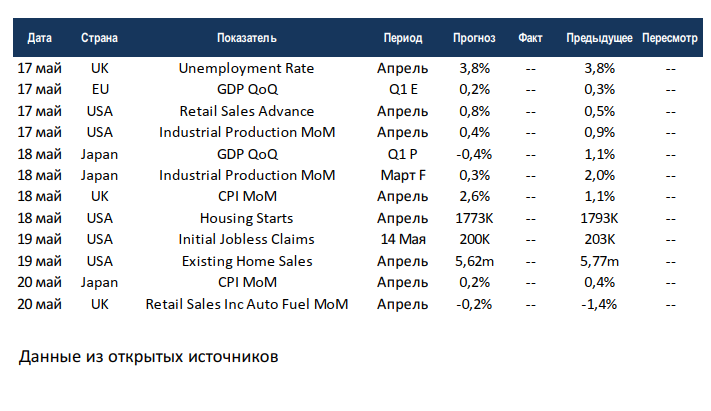

- На этой неделе выйдет небольшой объём статистики. США отчитаются по продажам в ритейле и промышленному производству, ожидания нейтральные. ЕС уточнит оценку роста ВВП за 1 квартал, а Япония опубликует цифры впервые, консенсус ждёт снижение показателя. США начнут публикацию данных по рынкам недвижимости за апрель, строительство новых домов должно остаться на мартовских уровнях, а продажи на вторичном рынке немного сократятся. С точки зрения новостного потока неделя может быть относительно спокойной, но глобальную геополитическую повестку предсказать сложно.

-

3 июня 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (24 — 31.05.2024 г.)

Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Транспорт (МОЕХТN) = (-9,0%) Финансы (МОЕХFN) = (-3,7%) Металлы -

3 июня 2024

События и комментарии 27.05 — 02.06.2024 г. (УК «Открытие»)

О коррекции на рынке акций и других новостях прошедшей недели. Начиная с 20 мая российский рынок акций начал корректироваться под -

3 июня 2024

Итоги недели от КСП Капитал Управление активами (по 03.06.2024 г.)

Итоги недели: завершение майского налогового периода в России; решение ОПЕК+ по нефтедобыче; ожидание июньских решений мировых центробанков Фондовые индексы США -

3 июня 2024

Еженедельный обзор рынков от УК «Система Капитал» (24 – 31.05.2024г.)

АКЦИИ Американские акции прервали серию пяти недель роста. Основные индексы снизились на 0,5-1% за неделю на фоне разочаровывающей отчетности нескольких -

27 мая 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (17 — 24.05.2024 г.)

Рынок акций Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Телекоммуникации (МОЕХТL) = (-4,0%) Нефть и газ -

27 мая 2024

События и комментарии 20 — 26.05.2024 г. (УК «Открытие»)

Распродажа на рынке ОФЗ Освещаем ситуацию на рынке долгосрочных ОФЗ, а также коротко рассказываем о других новостях прошедшей недели Возможно,