Еженедельный обзор рынков

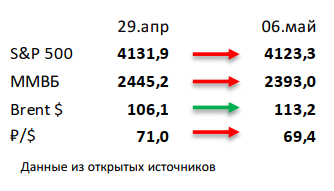

- «Американские горки» на фондовом рынке. Вторую неделю подряд на американском рынке чередуются дни стремительного роста с последующим падением. После роста на 3% по S&P 500 в среду и падения на 3,6% в четверг итоговый результат за неделю оказался примерно нулевым. Уже можно подводить итоги сезона отчётностей, отчиталось 87% компаний из S&P 500, результаты в целом хорошие, 79% лучше ожиданий по EPS, 74% лучше по выручке, но прогнозы на год довольно слабые.

- Российский рынок потерял около 2% за прошедшую неделю на фоне аналогичного укрепления рубля. При этом рубль укрепился на те же 2%, а нефть прибавила около 6%. Несмотря на короткую рабочую неделю в России, новостей было много. Выделим решение властей Великобритании по введению 35% импортной пошлины на российскую платину и палладий, остановку со стороны Украины поставок российского газа через газораспределительную станцию «Сохрановка» с 11 мая (на нее приходится треть транзита через страну), а также решение Газпрома по использованию одной ветки «Северный поток 2» для газификация северо-запада России. Кроме того, стоит отметить планы Аэрофлота по проведению SPO на 186 млрд рублей и рекомендацию СД Акрона не выплачивать дивиденды за 2021.

- Нефть вернула 6% на обсуждении эмбарго на российскую нефть со стороны ЕС. Попытки ЕС согласовать эмбарго на российскую нефть не оставили быков без внимания, хотя отказ Европы от ввода ограничений на ее транспортировку европейскими танкерами в третьи страны все же смягчает потенциальный удар. При этом активизировались переговоры с Ираном по возобновлению ядерной сделки, хотя рынок к этой перспективе все еще относится очень скептично. Минэнерго США выпустил краткосрочный прогноз: организация повысила прогноз цен Brent с 102 и 93 до 103 и 97 долл за бар. в 2П22 и 2023 соответственно. При этом агентство снизило оценку добычи в США с 12 и 13 до 11,9 и 12,8 млн бар. в сутки в 2022 и 2023 соответственно. Статистика в США была нейтральной: запасы нефти в стране увеличились на 1,3 млн бар. (ждали падения на 0,8 млн бар.), добыча не изменилась и осталась на уровне 11,9 млн бар. в сутки, а количество вышек увеличилось на 5 до 557 единиц.

Инструменты с фиксированной доходностью

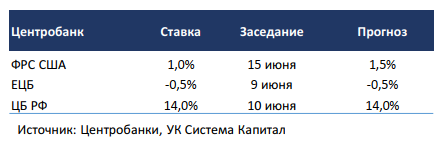

- Глобальные евробонды продолжили ценовую коррекцию ~1% на фоне дальнейшего роста ставок UST 10Y до 3,2%. ФРС ожидаемо повысил ставку на 50 б.п. до 1,0%, Банк Англии – на 25 б.п. до 1,0%. Основным событием на предыдущей неделе стало заседание FOMC и Банка Англии, по итогам которых ужесточение монетарной политики продолжилось, а тональность осталась умеренно-жесткой. Как и ожидалось, Федрезерв повысил процентную ставку на 50 б.п. до 1,0% и объявил о сокращении баланса активов с июня на $47,5 млрд в месяц с последующим увеличением объемов до $95 млрд с сентября. С одной стороны, текущие темпы сокращения баланса активов Центробанка существенно превышают объемы $10 и 50 млрд в 2017- 19гг, с другой – в первые 3 месяца объемы будут в 2 раза ниже, чем прогнозировалось рынком. В своем выступлении Дж.Пауэлл отметил, что значительное превышение инфляции над таргетом вынуждает ФРС действовать более агрессивно на ближайших заседаниях, рассматривая шаг в 50 б.п. на июньском FOMC. Важно отметить, что по оценкам Федрезерва экономика США остается сильной и способна выдержать дальнейшее повышение ставок. При этом глава ФРС несколько «сгладил» рыночные ожидания, подчеркнув, что вряд ли стоит рассчитывать на подъем в 75 б.п., что до этого было наиболее вероятным исходом на основе фьючерсов на ставку (после заявлений шансы несколько снизились с 94 до 83%). Таким образом, позиция ФРС остается ужесточенной, но «гнаться любой ценой» и повышать резко ставку для сдерживания инфляции не является приоритетной целью, в т.ч. из-за немонетарных причин инфляции, что может в большей степени навредить экономике.

- Помимо заседания FOMC Банк Англии повысил процентную ставку на 25 б.п. до 1,0%, достигнув максимального уровня с 2009г. На фоне растущей инфляции, которая приобретает более устойчивый характер и может достигнуть двузначной отметки к концу 2022г по сравнению с ~6% ранее, регулятор ожидает дальнейшего подъема ставки по 25 б.п. на ближайших заседаниях. Кроме того, прогноз по экономике на следующий год был ухудшен – теперь ожидается спад ВВП на 0,25% по сравнению с предыдущей оценкой роста в 1,25%.

- Цены рублевых облигаций снизились в пределах 0,5% после роста предыдущих недель. Итоги апрельского заседания ЦБ РФ и смягченная риторика были во многом учтены инвесторами заранее. Поэтому на прошлой неделе на рынке рублевого долга наблюдалась умеренная фиксация прибыли при низких торговых оборотах. Кривая доходностей ОФЗ сместилась вверх на 10-20 б.п., выпуски со сроком погашения от 1 года торгуются в диапазоне 10,2-10,4%, ожидая снижения ключевой ставки с текущего уровня 14% до 10-12% к концу 2022г. Недельная инфляция замедлилась с 1-2% в кризисные недели марта-апреля до 0,2%, что позволяет говорить о возможности проводить стимулирующую политику со стороны ЦБ. В условиях неопределенности изменения инфляции в предстоящий период «перестройки» экономики и низкого запаса прочности в оценке доходностей бумаг мы сохраняем позиционирование портфелей умеренно-консервативным.

Макроэкономическая статистика

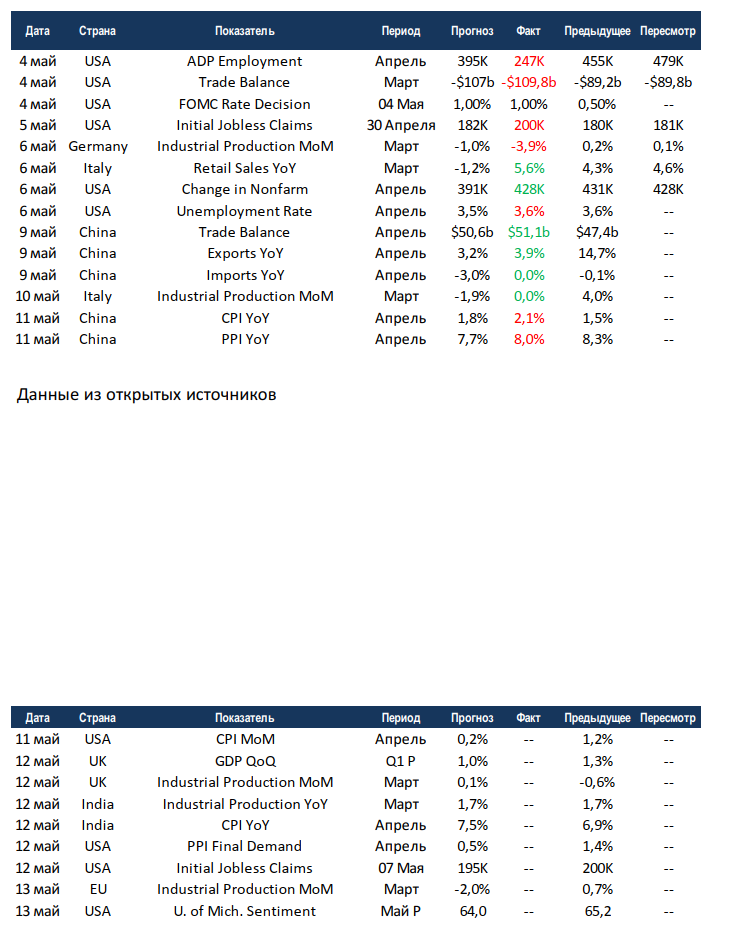

- Статистика на прошедшей неделе была вновь скорее негативной. В США дефицит торгового баланса превысил 100 млрд. $ и уже вызывает большие опасения. При этом безработица сохранилась на прежних уровнях, а количество первичных обращений за пособиями вновь вернулось к 200 тысячам. В Китае стабилизируется внешняя торговля, что вновь отразилось на профиците торгового баланса. При этом инфляция в поднебесной растёт как и во всём мире. Среди европейских стран продолжает показывать наибольшую устойчивость Италия, а вот в Германии вновь проблемы с промышленностью. ФРС поднял ставку на 50 б.п., как и ожидалось, в дальнейшем планируется сохранить такой же шаг.

- На этой неделе выйдет небольшой объём статистики. Великобритания отчитается по росту ВВП за 1 квартал. США и Индия опубликуют данные по апрельской инфляции. ЕС финализирует мартовские данные по промышленному производству. После крайне волатильного начала недели остаток может быть поспокойнее.

-

3 июня 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (24 — 31.05.2024 г.)

Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Транспорт (МОЕХТN) = (-9,0%) Финансы (МОЕХFN) = (-3,7%) Металлы -

3 июня 2024

События и комментарии 27.05 — 02.06.2024 г. (УК «Открытие»)

О коррекции на рынке акций и других новостях прошедшей недели. Начиная с 20 мая российский рынок акций начал корректироваться под -

3 июня 2024

Итоги недели от КСП Капитал Управление активами (по 03.06.2024 г.)

Итоги недели: завершение майского налогового периода в России; решение ОПЕК+ по нефтедобыче; ожидание июньских решений мировых центробанков Фондовые индексы США -

3 июня 2024

Еженедельный обзор рынков от УК «Система Капитал» (24 – 31.05.2024г.)

АКЦИИ Американские акции прервали серию пяти недель роста. Основные индексы снизились на 0,5-1% за неделю на фоне разочаровывающей отчетности нескольких -

27 мая 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (17 — 24.05.2024 г.)

Рынок акций Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Телекоммуникации (МОЕХТL) = (-4,0%) Нефть и газ -

27 мая 2024

События и комментарии 20 — 26.05.2024 г. (УК «Открытие»)

Распродажа на рынке ОФЗ Освещаем ситуацию на рынке долгосрочных ОФЗ, а также коротко рассказываем о других новостях прошедшей недели Возможно,