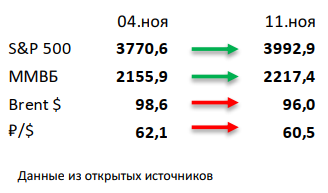

- На рынках очередной всплеск эйфории. Замедление инфляции в США было встречено мощным ростом фондовых рынков, так как появилась надежда на более мягкую монетарную политику властей. S&P 500 прибавил 5,9% за неделю, а Nasdaq Composite и вовсе 8,1%. Тем не менее такие движения никак не учитывают вероятную рецессию и её последствия для реальной экономики. Например, ипотечная ставка в США сейчас превышает 7%, что неминуемо скажется на рынках недвижимости, которые в свою очередь влияют на много других отраслей.

- Российский рынок прибавил 3%, продолжив позитивный тренд предыдущих недель. При этом рубль укрепился на 3%, а нефть скорректировалась примерно на то же значение. На этот раз главными новостями стали запланированный делистинг акций Детского Мира, которые с момента данного анонса успели устроить «американские горки» в обе стороны, а также выход Prosus из VK путем безвозмездной передачи своей доли (25,7%) менеджменту. В корпоративном мире выделим сильную отчетность Сбера и VK за 3К22, нейтральные результаты Русагро за тот же период, планы VEON продать свои вышки в Пакистане и намерение МТС выделить в отдельную компанию бизнес по вышкам. Кроме того, отметим покупку МТС миноритарной доли в стартапе Rubbles (оптимизация бизнес-процессов на основе ИИ) и запуск Яндексом телевизоров с встроенным голосовым помощником Алиса.

- Нефть потеряла 3% на прошедшей неделе на фоне слабой статистики. Позитивные новости по смягчению коронавирусных мер в Китае быстро сменились негативной для рынка статистикой из США, что привело к коррекции в стоимости черного золота. Вышел краткосрочный прогноз Минэнерго США: организация оставила неизменным прогноз цен на нефть (95 долл за бар. в 2023), однако изменила оценку добычи в стране с 11,7 и 12,4 на 11,8 и 12,3 млн бар. в сутки в 2022 и 2023 соответственно. Еженедельная статистика в США была умеренно негативной: запасы нефти увеличились на 3,9 млн бар. (ожидали рост на 1,4 млн бар.) при том, что продажи из стратегических резервов сохранились на высоком уровне (сокращение на 3,6 млн бар.), добыча выросла на 200 тыс. бар. в сутки до 12,1 млн бар. в сутки, а количество вышек увеличилось на 9 до 622 единиц.

Инструменты с фиксированной доходностью

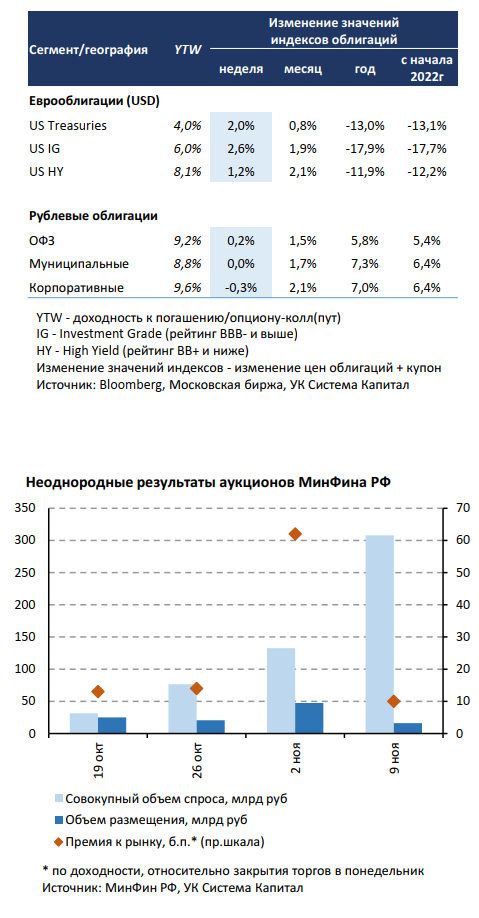

Глобальные евробонды выросли в цене на ~2% на фоне данных о замедлении инфляции в США. После «сюрпризов» инфляции за август-сентябрь’22 данные за октябрь указали на снижение темпов роста потребительских цен, причем сильнее прогнозов. Базовая инфляция замедлилась с 0,6 до 0,3% м/м, в годовом выражении – с 6,6 до 6,3%, что оказалось на 0,2% ниже консенсуса. Ослабление инфляционного давления было позитивно воспринято рынком – доходности UST снизились вдоль кривой на 20-35 б.п. на ожиданиях снижения амплитуды подъема ставки ФРС и приближения цикла монетарного ужесточения к завершению. В дополнение к этому индекс потребительского доверия в США снизился с 59,9 до 54,7 (минимального уровня с июля), что также будет приниматься во внимание регулятором для оценки степени ужесточения политики.

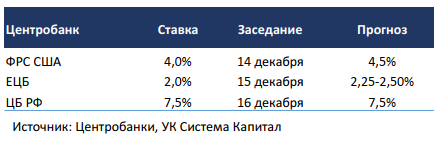

Цены ОФЗ стабилизировались после снижения премий на аукционах МинФина с 60 до 10 б.п. Прошедшая неделя на рынке рублевого долга оказалась весьма волатильной. В преддверии очередного безлимитного аукциона МинФина гос.бумаги потеряли в цене 0,5-1,0% из-за опасений предоставления ведомством значительной премии к рынку, как и неделей ранее. Однако итоги размещения оказались весьма положительными. Несмотря на почти 20-кратное превышение совокупного объема спроса над объемом фактического размещения классического 7-летнего выпуска ОФЗ, МинФин на этот раз изменил подход, предпочитая предоставить адекватную премию ко вторичному рынку в 10 б.п. и не гнаться за большими объемами. В совокупности МинФин разместил 3 выпуска ОФЗ (классический, флоатер и CPI-линкер) на 42 млрд руб по сравнению с 167 млрд руб неделей ранее. Вероятно, ведомство решило продемонстрировать рынку, что контролирует ситуацию и стремится к стабилизации. Тем не менее восстановление цен ОФЗ оказалось частичным, а доходности остались выше 10%, что, на наш взгляд, связано с неопределенностью будущей тактики МинФина в случае необходимости привлечь более масштабные объемы. С другой стороны, с начала 4кв2022г было размещено ОФЗ на 437 млрд руб, что в ~3 раза превосходит квартальный план в 150 млрд руб. Мы полагаем, что это позволяет говорить об умеренности объемов на последующих аукционах и будет способствовать стабилизации, восстановлению цен 5-15-летних ОФЗ.

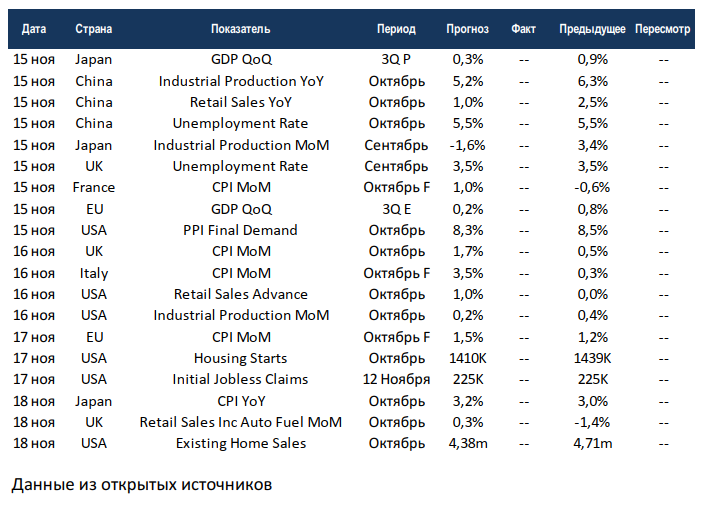

По данным Росстата недельная инфляция замедлилась с 0,07 до 0,01%, ее стабильные компоненты также варьируются около нуля. Несмотря на нулевую инфляцию, наличие проинфляционных рисков и несколько повышенные инфляционные ожидания вряд ли позволят ЦБ снизить ключевую ставку в декабре’22. Также отметим, что сохраняются риски расширения бюджета РФ после 2022г: без учета поступлений промежуточных дивидендов Газпрома дефицит в октябре составил бы 530 млрд руб вместо предварительной оценки профицита в 74 млрд руб. Мы считаем, что в ближайшие недели ситуация на рынке рублевых облигаций будет определяться тактикой МинФина на аукционах и развитием геополитической обстановки.

Макроэкономическая статистика

Статистика на прошедшей неделе была умеренно позитивной. В центре внимания были цифры по потребительской инфляции в США, которая замедлилась сильнее ожиданий, при этом цифры по базовой инфляции также выглядели хорошо. В Китае также замедлилась потребительская инфляция, а по производственной наблюдается дефляция. ЕС отчитался по промышленному производству за сентябрь, пока не видно существенного влияния кризиса на этот компонент экономики. Вновь резко обвалился индекс уверенности потребителей от университета Мичигана, что стало сюрпризом для рынка. Возможно, опрос проводился до выхода цифр по инфляции и тогда при уточнении показатель выправится.

На этой неделе выйдет большой объём статистики. Китай отчитается по промышленному производству и продажам в ритейле за октябрь, учитывая сохранение ряда рестрикций из-за ковид, консенсус ждёт замедления роста. США также отчитаются по ритейлу и промышленности, ожидания разнонаправленные. Ряд стран уточнят данные по росту ВВП за 3 квартал, в том числе Япония и ЕС. Также ряд стран отчитаются по инфляции, в Европе ситуация продолжает ухудшаться, так как рекордная производственная часть медленно переходит в потребительскую корзину. Также США начнут публикацию октябрьских данных по рынкам недвижимости, учитывая крайне высокие ставки по ипотечным кредитам, рынок может сильно пострадать в ближайшие месяцы. Неделя обещает быть крайне волатильной, так как рост последних дней имеет довольно слабые основания.

Подробности читайте в очередном выпуске еженедельной аналитики от УК «Система Капитал», Global Equities Weekly за 14 ноября 2022 года.

-

3 июня 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (24 — 31.05.2024 г.)

Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Транспорт (МОЕХТN) = (-9,0%) Финансы (МОЕХFN) = (-3,7%) Металлы -

3 июня 2024

События и комментарии 27.05 — 02.06.2024 г. (УК «Открытие»)

О коррекции на рынке акций и других новостях прошедшей недели. Начиная с 20 мая российский рынок акций начал корректироваться под -

3 июня 2024

Итоги недели от КСП Капитал Управление активами (по 03.06.2024 г.)

Итоги недели: завершение майского налогового периода в России; решение ОПЕК+ по нефтедобыче; ожидание июньских решений мировых центробанков Фондовые индексы США -

3 июня 2024

Еженедельный обзор рынков от УК «Система Капитал» (24 – 31.05.2024г.)

АКЦИИ Американские акции прервали серию пяти недель роста. Основные индексы снизились на 0,5-1% за неделю на фоне разочаровывающей отчетности нескольких -

27 мая 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (17 — 24.05.2024 г.)

Рынок акций Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Телекоммуникации (МОЕХТL) = (-4,0%) Нефть и газ -

27 мая 2024

События и комментарии 20 — 26.05.2024 г. (УК «Открытие»)

Распродажа на рынке ОФЗ Освещаем ситуацию на рынке долгосрочных ОФЗ, а также коротко рассказываем о других новостях прошедшей недели Возможно,