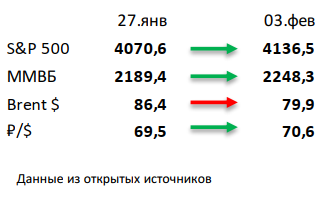

- Начало года полностью за быками. С начала года S&P 500 прибавил уже 7,5%, а Nasdaq 14,7%, такая динамика объясняется сменой настроений инвесторов, которые уже начинают прогнозировать снижение ставок ближе к концу года. На прошедшей неделе ФРС поднял ставку на 25 б.п., максимально замедлив темпы. При этом нельзя не отметить, что американская экономика пока действительно хорошо держится, что подтверждают данные по рынкам труда и отчётности компаний.

- Российский рынок прибавил 3%. При этом рубль ослаб на 2%, а нефть упала в стоимости на 8%. Для рынка ключевыми вопросами остаются закрытие бюджета и эффект от западных санкций. Главными новостями прошедшей недели стали согласованная властями продажа Вымпелкома собственному менеджменту и потенциальная сделка Яндекса по выкупу оставшихся у Uber 29% акций в совместном бизнесе такси. В корпоративном мире отметим обновленную стратегию Аэрофлота вплоть до 2030, размещение дополнительных акций ВТБ на сумму до 516 млрд рублей, хорошую отчетность Совкомфлота за 9М22, слабые данные торгов за январь от Мосбиржи и возможное освобождение Газпрома от выплаты повышенного налога при экспорте СПГ. Более того, выделим покупку Системой 10 отелей в четырех российских городах у норвежской Wenaas Hotel Russia за 203 млн евро, а также слабые операционные результаты у Ленты, Эталона и О’КЕЙ, нейтральные у Северстали и сильные у Юнипро и Фосагро за 4К22.

- Нефть потеряла 8% за прошедшую неделю. История с китайским аэростатом, из-за которой представители Поднебесной и США отменили запланированную встречу, разочаровала инвесторов, которые видят в данном событии угрозу для мирового экономического роста. В итоге даже не помогло очередное продление квот добычи ОПЕК+ без каких-либо изменений. Кроме того, с этой недели начало действовать эмбарго ЕС на российские нефтепродукты, а также потолок цен на них для продажи третьим странам: 100 долларов за баррель на бензин и дизель и 45 долларов за баррель на мазут. Еженедельная статистика в США была нейтральной: запасы нефти выросли на 4,1 млн бар. (ожидали увеличение на 0,4 млн бар.), добыча не изменилась и осталась на уровне 12,2 млн бар. в сутки, а количество вышек сократилось на 10 до 599 единиц.

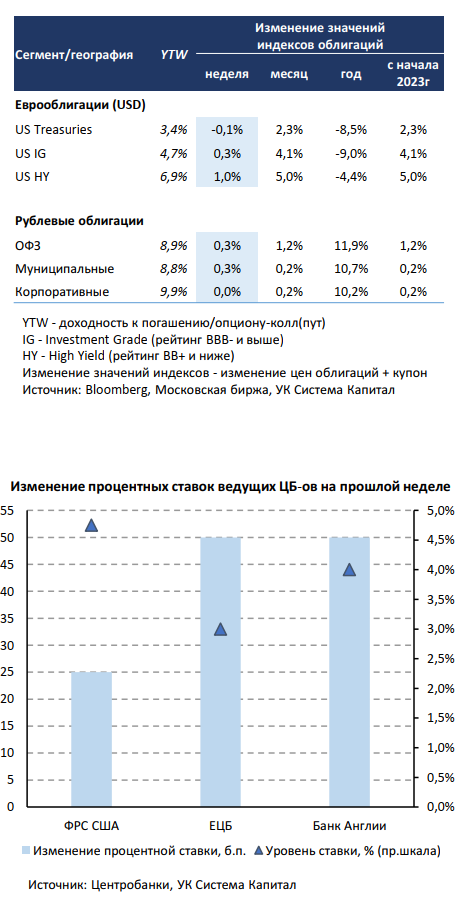

Инструменты с фиксированной доходностью

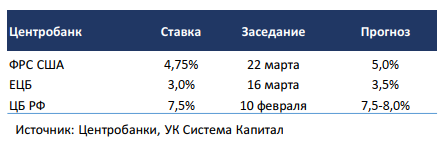

Цены глобальных евробондов почти не изменились, но волатильность на рынке была повышенной. Ведущие мировые Центробанки ожидаемо повысили процентные ставки на 25-50 б.п. Основным событием на прошлой неделе стало заседание FOMC, по итогам которого ставка была повышена на 25 б.п. до 4,75%, как и ожидалось. Рынок позитивно отреагировал на замедление темпов ужесточения монетарной политики, кривая ставок UST сместилась вниз примерно на 10 б.п. Тем не менее тональность регулятора осталась взвешенной, что указывает на дальнейший подъем ставки в самом стремительном цикле ужесточения ДКП с 1980-х годов. Федрезерв по-прежнему уделяет внимание проинфляционным рискам и высокому абсолютному уровню инфляции, несмотря на ее текущее замедление. Немаловажное значение Дж.Пауэлл уделил рынку труда, который остается сильным и находится в структурном дефиците, что подтверждают опубликованные данные на прошлой неделе. Так, количество новых рабочих мест вне с/х сектора в январе выросло с 260 до 517 тыс по сравнению с прогнозом 185 тыс, а рост оплаты труда составил 4,4% г/г vs. прогноз 4,3%. Также члены ФРС не ожидают снижения ставки до конца 2023г.

Мы полагаем, что ФРС останется в «перестраховочном» режиме из-за неопределенности по инфляции, а текущие уровни ставок UST отражают весьма оптимистичные ожидания по скорому смягчению политики ФРС. С учетом стабилизации деловой активности и сильных данных по рынку труда мы ожидаем некоторого повышения ставок UST. В фокусе на этой неделе – данные по инфляции в США за январь, которые могут задать вектор дальнейшей динамики цен евробондов.

ЕЦБ ожидаемо повысил процентную ставку по кредитам на 50 б.п. до 3,0%, однако риторика оказалась более «ястребиной» по сравнению с Федрезервом. На следующем заседании ЕЦБ прогнозирует очередное повышение ставки на 50 б.п., хотя риски для экономического роста и инфляции в еврозоне стали более сбалансированными. Также планируется начать процесс нормализации баланса активов объемом около 5 трлн евро. Портфель облигаций, приобретенных европейским регулятором в рамках программы выкупа активов, начнет постепенно сокращаться с марта в среднем на 15 млрд евро до конца 1-го полугодия, затем величина будет, возможно, скорректирована. В дополнение отметим, что Банк Англии также повысил ставку на 50 б.п. до 4,0%, что соответствует максимальному уровню с 2008г.

Цены рублевых облигаций стабилизировались, МинФин увеличил объем размещения ОФЗ более, чем в 2 раза до 140,2 млрд руб. Некоторое снижение величины премии на аукционах МинФина с 12-18 до ~5-10 б.п. способствовало рыночной стабилизации. При этом отметим, что ведомство привлекло рекордный объем с начала 2023г, что мы связываем с необходимостью покрытия растущего дефицита бюджета. По предварительным оценкам, он мог составить почти 2 трлн руб в январе, что существенно выше ожиданий, поэтому мы сохраняем осторожный взгляд на «длину». На заседании ЦБ РФ в пятницу мы не исключаем умеренного подъема ключевой ставки в пределах 50 б.п. из-за наличия проинфляционных рисков.

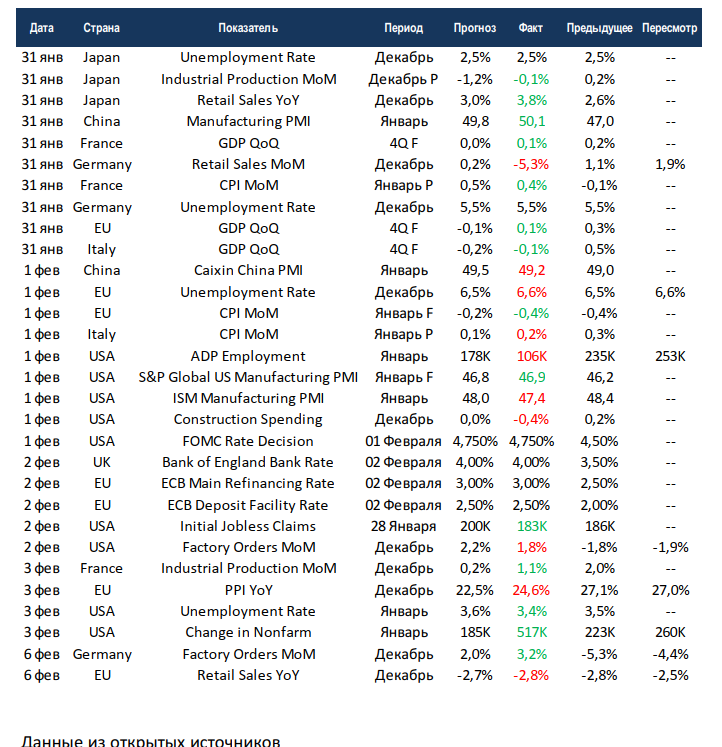

Макроэкономическая статистика

Статистика на прошедшей неделе была в целом позитивной. Регуляторы США, ЕС и Британии подняли ставки в соответствии с ожиданиями. В США очень сильно отчитались по приросту рабочих мест в несельскохозяйственных секторах, рост составил более 500 тыс. Индекс деловой активности в промышленности Китая по версии государственного бюро статистики вышел в зелёную зону, при этом аналогичный индекс от независимого агентства Caixin остался ниже нейтрального уровня. Также по PMI отчитались США, тут ожидания вполне пессимистичные. Существенно лучше ожиданий по основным направлениям экономики отчиталась Япония. Вопреки ожиданиям падения ВВП ЕС в 4 квартале зафиксирован небольшой рост. Инфляция продолжает замедляться в большинстве стран. Из негатива отметим резкое падение более чем на 5% продаж в ритейле Германии, что сказалось и на общем показателе по ЕС.

На этой неделе выйдет сравнительно небольшой объём статистики. Германия, Великобритания, Италия и Индия отчитаются по промышленному производству, ожидания негативные. Китай отчитается по инфляции, в целом на уровне прошлых месяцев. США отчитаются по торговому балансу и оптовым запасам, а Британия по росту ВВП. В целом неделя может стать относительно спокойной, сильные движения возможны в отчитывающихся компаниях.

Подробности читайте в очередном выпуске еженедельной аналитики от УК «Система Капитал» за 06 февраля 2023 года.

-

3 июня 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (24 — 31.05.2024 г.)

Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Транспорт (МОЕХТN) = (-9,0%) Финансы (МОЕХFN) = (-3,7%) Металлы -

3 июня 2024

События и комментарии 27.05 — 02.06.2024 г. (УК «Открытие»)

О коррекции на рынке акций и других новостях прошедшей недели. Начиная с 20 мая российский рынок акций начал корректироваться под -

3 июня 2024

Итоги недели от КСП Капитал Управление активами (по 03.06.2024 г.)

Итоги недели: завершение майского налогового периода в России; решение ОПЕК+ по нефтедобыче; ожидание июньских решений мировых центробанков Фондовые индексы США -

3 июня 2024

Еженедельный обзор рынков от УК «Система Капитал» (24 – 31.05.2024г.)

АКЦИИ Американские акции прервали серию пяти недель роста. Основные индексы снизились на 0,5-1% за неделю на фоне разочаровывающей отчетности нескольких -

27 мая 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (17 — 24.05.2024 г.)

Рынок акций Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Телекоммуникации (МОЕХТL) = (-4,0%) Нефть и газ -

27 мая 2024

События и комментарии 20 — 26.05.2024 г. (УК «Открытие»)

Распродажа на рынке ОФЗ Освещаем ситуацию на рынке долгосрочных ОФЗ, а также коротко рассказываем о других новостях прошедшей недели Возможно,