Еженедельный обзор рынков

- На рынках сохраняются «медвежьи» настроения. Довольно слабый сезон отчётностей в совокупности с плохой макроэкономической статистикой не дали фондовым рынкам шанса на отскок. За прошедшую неделю S&P 500 потерял ещё 3,3%, Nasdaq скорректировался на 3,9%. В последнее время рекордные движения отмечаются в самых крупных компаниях, сейчас такими примерами стали Amazon и Meta.

- Российский рынок вырос на 9% за прошедшую неделю в рублях и на 4% в долларовом выражении. При этом рубль укрепился почти на 6%, а нефть двигалась в боковике. Из новостей отметим сильную отчетность X5, Юнипро, Магнита, Мосбиржи и Газпрома, а также нейтральную у Яндекса, VK и O’KEY за 1К22, неплохие операционные результаты Норникеля, Эталона и VEON за тот же период, день Инвестора Полиметалла и покупку со стороны Интерроса 35% TCS Group у Олега Тинькова. Кроме того, стоит отметить потенциальный выкуп Гохраном алмазов у Алросы в случае проблем с реализацией у последней, продажу Воркутауголь со стороны Северстали и расширение экспортной квоты по удобрениям до 31 августа.

- Нефть торговалась в боковике на фоне противоречивых новостей. Смягчение локдаунов в Поднебесной было компенсировано усилением рисков введения эмбарго на российскую нефть со стороны ЕС. Техкомитет ОПЕК+ увеличил прогноз профицита нефти в 2022 на 0,6 до 1,9 млн бар. в сутки и снизил оценку роста спроса на черное золото на 0,5 до 3,7 млн бар. в сутки. Статистика в США была нейтральной: запасы нефти в стране увеличились на 0,7 млн бар. (ждали роста на 2 млн бар.), добыча не изменилась и осталась на уровне 11,9 млн бар. в сутки, а количество вышек увеличилось на 3 до 552 единиц.

Инструменты с фиксированной доходностью

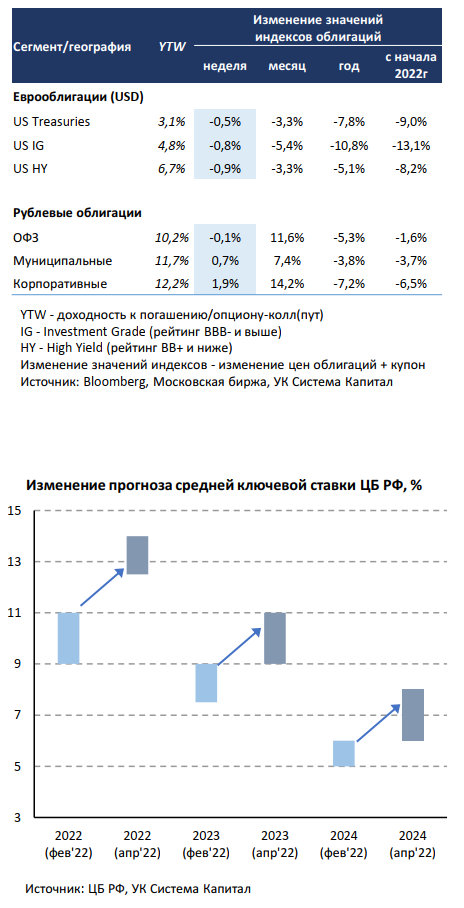

- Глобальные евробонды снизились в цене на ~1% на фоне роста ставок UST 10Y до отметки 3%. Предыдущая неделя оказалась весьма волатильной, инвесторы переоценивали экономические перспективы при распространении Covid-19 в Китае, а также инфляционные риски при существующих локдаунах и повышении шансов на введение ЕС эмбарго на российскую нефть. В результате безрисковые ставки UST в первые торговые дни недели снизились в среднем на 20-25 б.п., но затем из-за более сильного инфляционного фактора перешли к росту, достигнув отметки конца 2018г в 3% для 10-летнего бенчмарка. На наш взгляд, рынок считает, что Федрезерв будет вынужден ужесточать монетарную политику более стремительно как в части траектории подъема процентной ставки, так и сокращения баланса активов. На этой неделе состоится заседание FOMC, на котором ожидается подъем ставки на 50 б.п. до 1%. Риторика, вероятно, останется жесткой, в фокусе будут параметры уменьшения баланса активов ФРС.

Цены ОФЗ стабилизировались, корпоративные облигации подросли в пределах 2%. ЦБ РФ понизил ключевую ставку с 17 до 14%, отметив пространство для дальнейшего смягчения монетарной политики в 2022г. По итогам заседания ЦБ РФ продолжил смягчение ДКП, понизив ключевую ставку с 17 до 14%, что оказалось несколько ниже прогноза 15%. Замедление инфляции после прохождения ажиотажного спроса населения в конце февраля-марте (недельная инфляция существенно снизилась с 2,0-2,2% до 0,2-0,3%) и при значительном укреплении курса рубля предоставляет пространство для действий ЦБ. Немонетарные причины высокой инфляции позволяют ЦБ продолжать смягчать монетарную политику в дальнейшем на заседаниях в 2022г. Однако шаг снижения ключевой ставки будет уже меньше 3%. Таким образом, ЦБ не стремится обуздать текущую высокую инфляцию (17,6% г/г), которая останется повышенной в ближайшие 1-2 квартала, выделяя приоритетным курс на стимулирование деловой активности на ожиданиях усиления спада ВВП во 2-й половине года (вплоть до — 16,5% в 4кв2022г). При ожидаемом замедлении годовой инфляции с 18-23% к концу 2022г до 5-7% к концу 2023г такой подход оправдан, но, возможно, не в полной мере учитывает риски выбытия экспортных доходов и ослабления курса рубля, а также глобальной инфляции изза последствий кризиса на Украине. Обновленный прогноз ЦБ предполагает средний уровень ключевой ставки в 2022г в диапазоне 12,5-14,0% (с 9,0-11,0% на заседании в феврале), в 2023г 9,0-11,0% (с 7,5-9,0%) и в 2024г 6,0-8,0% (с 5,0-6,0%).

Рынок рублевых облигаций во многом учел смягчение риторики Э.Набиуллиной за несколько дней до заседания, почти никак не отреагировав на решение ЦБ. Кривая доходностей ОФЗ от 1 года отражает «плоскую» форму около 10,0-10,3%. Отметим, что когда в феврале’22 регулятор прогнозировал среднюю ключевую ставку в 2022г от 9 до 11%, что теперь становится ориентиром по ставке на 2023г, доходности ОФЗ на участке 5-10 лет были сопоставимы с текущими уровнями ~10%. Получается, что уже сейчас рынок учитывает траекторию по ключевой ставке на 2023г, что, на наш взгляд, является преждевременным с учетом вышеуказанных рисков и сохранении геополитической напряженности.

Макроэкономическая статистика

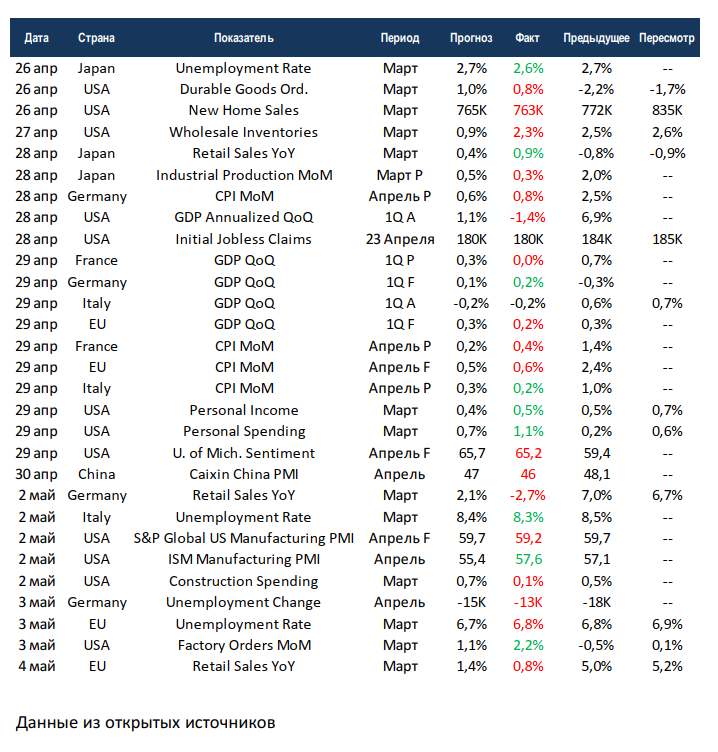

- Статистика на прошедшей неделе была в основном негативной. В европейских странах продолжается рост инфляции. При этом рост ВВП держится на минимальных значениях, а в Италии ушёл в отрицательную зону. Также о падении ВВП отчитались США, что стало большой неожиданностью. Учитывая ястребиные настроения в ФРС, страна уже в этом году может погрузиться в рецессию. Индексы деловой активности в промышленности США от ISM и S&P Global в апреле приятно удивили, в целом промышленность США один из основных бенефициаров тяжёлой геополитической ситуации в мире. Чего нельзя сказать про китайскую экономику, там PMI от независимого агентства Caixin опустился уже до 46 баллов. Страна продолжает испытывать трудности из-за коронавируса. Из позитива отметим рост частных доходов и расходов в США, а также повсеместное снижение безработицы.

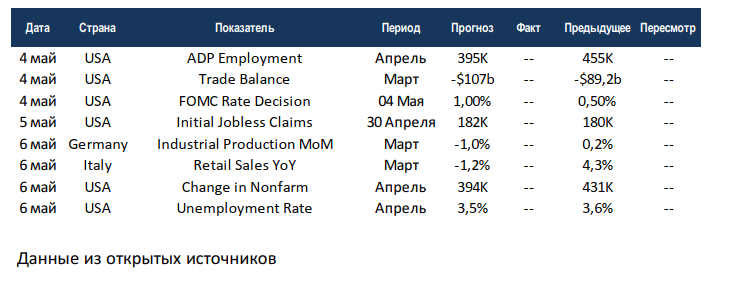

- На этой неделе к публикации осталось небольшое количество статистики. США отчитаются по рынкам труда и безработице, ФРС проведёт очередное заседание, на котором ставка может быть повышена до 1 процента. Германия отчитается по промышленному производству, а Италия по продажам в ритейле. На этой неделе основное движение на рынках вновь будет связано скорее с отчётностями отдельных компаний.

-

3 июня 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (24 — 31.05.2024 г.)

Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Транспорт (МОЕХТN) = (-9,0%) Финансы (МОЕХFN) = (-3,7%) Металлы -

3 июня 2024

События и комментарии 27.05 — 02.06.2024 г. (УК «Открытие»)

О коррекции на рынке акций и других новостях прошедшей недели. Начиная с 20 мая российский рынок акций начал корректироваться под -

3 июня 2024

Итоги недели от КСП Капитал Управление активами (по 03.06.2024 г.)

Итоги недели: завершение майского налогового периода в России; решение ОПЕК+ по нефтедобыче; ожидание июньских решений мировых центробанков Фондовые индексы США -

3 июня 2024

Еженедельный обзор рынков от УК «Система Капитал» (24 – 31.05.2024г.)

АКЦИИ Американские акции прервали серию пяти недель роста. Основные индексы снизились на 0,5-1% за неделю на фоне разочаровывающей отчетности нескольких -

27 мая 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (17 — 24.05.2024 г.)

Рынок акций Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Телекоммуникации (МОЕХТL) = (-4,0%) Нефть и газ -

27 мая 2024

События и комментарии 20 — 26.05.2024 г. (УК «Открытие»)

Распродажа на рынке ОФЗ Освещаем ситуацию на рынке долгосрочных ОФЗ, а также коротко рассказываем о других новостях прошедшей недели Возможно,