Еженедельный обзор рынков

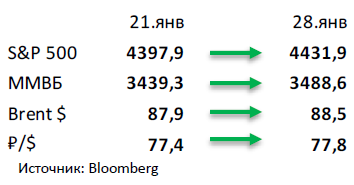

- Благодаря пятничному рывку рынок смог выйти в плюс. S&P 500 за неделю прибавил около 0,8%, но о полноценном развороте пока говорить не приходится. Цифры по пандемии остаются довольно высокими, это неминуемо скажется на экономических показателях за 1 квартал. Об этом говорят и осторожные прогнозы менеджмента отчитывающихся компаний, хотя для них такая практика в порядке вещей и в более спокойное время.

- Российский рынок удержался в положительной зоне на фоне высоких цен на нефть. Несмотря на то, что геополитические и санкционные риски никуда не исчезли, инвесторы стали постепенно возвращаться в российские бумаги. На прошлой неделе чуть лучше остальных смотрелись представители финансового и нефтегазового секторов. Из корпоративных новостей отметим предложенные правительством налоговые льготы по месторождениям трудноизвлекаемой нефти Лукойла (Ярегское и Усинское), покупку со стороны Nexters трех гейминговых студий за 100 млн долл, покупку Сбербанком сети универмагов одежды Стокманн, а также нейтральные операционные данные Ленты, Фосагро, Polymetal, Эталона, ЛСР, Норникеля и Самолета за 4К21.

- Нефть продолжила инерционный рост, прибавив еще почти 2,5% к стоимости. Хоть и довольно переменчивые, но геополитические риски и отсутствие «локдаунов» в качестве реакции на «омикрон» помогают нефтяным котировкам достигать новых ценовых триумфов. Отметим, что 2го февраля пройдет очередное заседание ОПЕК+, где, вероятнее всего, будет подтверждена приверженность текущему курсу (увеличение добычи на 400 тыс бар. в сутки в месяц). Напомним, что участники нефтяной сделки все еще добывают на 700 тыс бар. в сутки меньше, чем было предусмотрено последними договоренностями. Еженедельная статистика в США была нейтральной: запасы нефти в стране выросли на 2,4 млн бар. (ожидали роста на 1,2 млн бар.), добыча сократилась на 100 тыс бар. в сутки до 11,6 млн бар. в сутки, а количество вышек увеличилось на 4 до 495 единиц.

Инструменты с фиксированной доходностью

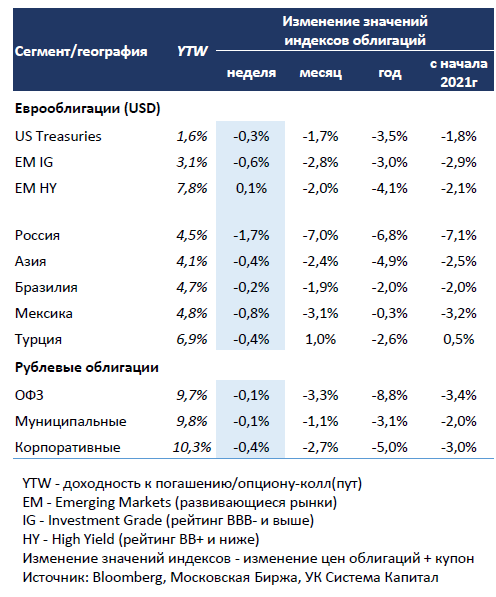

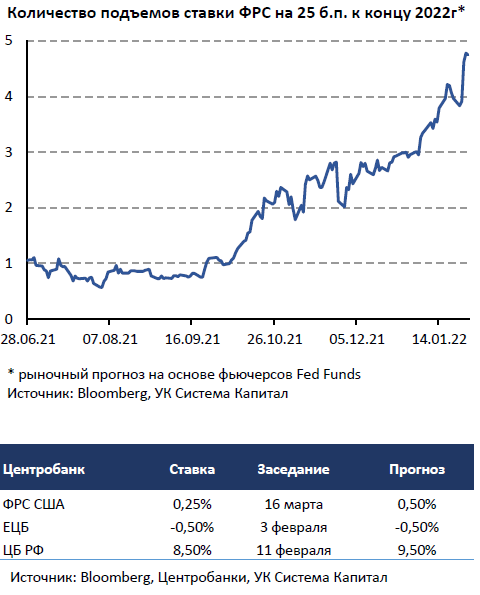

Глобальные евробонды потеряли в цене в среднем 0,5%. Федрезерв ожидает подъема ставки в марте’22. Короткие доходности UST выросли на 16 б.п., длинные 10-30Y остались на прежних уровнях. Основным событием прошлой недели стало заседание FOMC, итоги которого рынок евробондов оценил весьма нейтрально. Нельзя сказать, что тональность главы ФРС была слишком жесткой, однако регулятор дал четкий сигнал о готовности задействовать необходимые инструменты в случае сохранения повышательных рисков для ценовой стабильности. В первую очередь, это означает более стремительное повышение ставки. Наверняка проактивная позиция регулятора при инфляционных рисках будет относиться и к более агрессивному сокращению баланса активов. Отметим, что детальнее о сроках и объемах его сокращения с текущего уровня ~$9 трлн будет обсуждаться на заседании в марте. Пока же известно, что ФРС планирует значительно сократить баланс активов после начала повышения ставки, причем в основном этот процесс будет происходить за счет не реинвестирования погашаемых бумаг. С другой стороны, Дж.Пауэлл не стал однозначно утверждать о необходимости скорейшего подавления инфляции. Это потребовало бы пересмотра оценок ФРС по количеству повышений процентной ставки в этом году с текущего прогноза 3 раза по 25 б.п., чего не произошло. Траектория повышения ставки остается весьма неопределенной из-за сложности прогнозирования инфляции, обусловленной постпандемийными последствиями, как это показал прошлый год. Ожидается, что ФРС начнет цикл повышения ставки в марте на 25 б.п. до 0,5% после завершения QE.

После заседания FOMC рыночные прогнозы относительно уровня ставки на конец 2022г снова повысились, указывая на почти 5-кратный подъем ставки по 25 б.п. по сравнению с 4×25 б.п. неделей ранее. Наклон кривой ставок UST 2-10 лет продолжил снижаться, т.е. короткие ставки выросли сильнее, чем на длинном участке (UST 2Y +16 б.п. до 1,16% при почти неизменных ставках UST 10Y 1,77%).

Рублевые облигации показали умеренное снижение цен на 0,2-0,5% по итогам волатильной недели. При сохранении геополитической и санкционной неопределенности доходности ОФЗ и корпоративных облигаций продолжают оставаться под давлением. Некоторая стабилизация на рынке при отсутствии жесткой риторики со стороны РФ и США позволила восстановить часть ценовых потерь ОФЗ. Выпуски прибавили 0,5-1,5% в четверг-пятницу, но за неделю все же снизились на 0,2-0,8%. Отток средств нерезидентов продолжился (-57 млрд руб), как и на прошлой неделе. Из-за роста волатильности на рынке МинФин вынужден был снова отменить аукционы по размещению ОФЗ.

Данные об инфляции в РФ указали на ее некоторое ускорение с 0,1 до 0,22% н/н, с начала года рост потребительских цен составил 0,88%. Преимущественно повышение цен пришлось на плодоовощную продукцию и автомобили, при этом основные компоненты инфляции показали умеренный прирост ~0,11% н/н, что позволяет говорить о постепенном выходе инфляции на плато.

Комментарий по глобальному рынку акций

Пока рынок продолжает переваривать последние комментарии ФРС, а заболеваемость «омикроном» бьет новые рекорды, мы бы хотели обсудить сырьевые активы, которые показывают неприлично высокие цифры доходности на фоне происходящих коррекций на торговых площадках почти по всему миру. Их рост за последние 1,5-2 года был настолько высокий, что некоторые эксперты и аналитики стали называть это новым «суперциклом» и сравнивать с периодом до финансового кризиса 2008 года, когда Китай был более ярким локомотивом мирового экономического роста.

Мы построили графики относительной динамики некоторых сырьевых активов (нефть, природный газ, агрегированный индекс LMEX по промышленным металлам и золото), чтобы сравнить два периода (с апреля 2000 по июнь 2008 и с октября 2020 по январь 2022). Если не учитывать золото, то, на первый взгляд, динамика очень похожа. И в прошлом и сейчас наблюдается стремительное увеличение стоимости сырья, сопровождаемое ростом ключевых фондовых индексов.

Однако мы бы хотели обратить внимание на ключевые различия данных периодов. Во-первых, источник этого роста в 2000-2008 гг. можно назвать ошеломительный рост спроса за счет Китая, а в наше время увеличение стоимости сырья скорее обязано проблемам или даже искусственному ограничению со стороны предложения (так, спрос на нефть еще даже не достиг уровней допандемийного 2019 года). Во-вторых, рост рынка акций в тот период был более убедительным и более скоординированным с сырьевым ралли — сейчас же пусть и наблюдается рост рынка на более длительном горизонте, но в основном за счет крупных надежных компаний, в то время как второй и третий эшелон чувствуют себя крайне плохо (что говорит о сохранении risk-off настроений). В-третьих, ФРС тогда действовал более решительно и поднимал ставку с 2004 по 2007 год, будучи более уверенным в рыночной природе экономического роста и инфляции, а в текущий период даже на фоне выдающихся цифр по рынку труда, росту ВВП и инфляции регулятор совсем не спешит с ужесточением.

Несмотря на сильные цифры, мы с трудом можем назвать текущее сырьевое ралли «суперциклом». Хотя мы и признаем, что оно может продолжится в среднесрочной перспективе за счет структурных проблем предложения, по нашему мнению, без убедительного роста потребления оно вряд ли сможет сохранить свой запал на более долгосрочном горизонте.

Макроэкономическая статистика

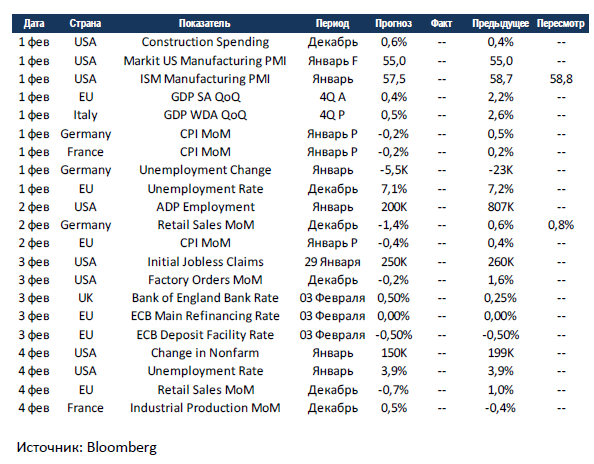

Статистика на прошедшей неделе была противоречивой. С одной стороны, ВВП США в 4 квартале вырос существенно сильнее ожиданий. С другой стороны, замедляется рост частных доходов, частные расходы в декабре сократились. Сильнее ожиданий снизился индекс деловой активности в промышленности от агентства Markit. Также сократились заказы на товары длительного пользования при росте оптовых запасов. Первичный рынок недвижимости показал себя существенно лучше вторичного. PMI по китайской промышленности продолжает находиться вблизи нейтральной зоны, но независимая оценка всё же ушла в минус. По ВВП за 4 квартал начали отчитываться европейские страны, немецкая экономика ушла в минус и имеет все шансы свалиться в рецессию в этом году, а французы отчитались о приемлемом росте. Одним из негативных факторов для европейской промышленности выступают аномальные цены на газ.

На этой неделе выйдет большой объём данных. Европейские страны продолжат отчитываться по ВВП, а также дадут предварительные цифры по инфляции. США опубликуют статистику по рынкам труда за январь. Банк Англии и ЕЦБ соберутся на первые заседания в этом году, от первых все ждут минимального пересмотра ставки вверх. Кроме большого объёма статистических данных, волатильности рынку добавит самая активная неделя по отчётностям.

-

3 июня 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (24 — 31.05.2024 г.)

Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Транспорт (МОЕХТN) = (-9,0%) Финансы (МОЕХFN) = (-3,7%) Металлы -

3 июня 2024

События и комментарии 27.05 — 02.06.2024 г. (УК «Открытие»)

О коррекции на рынке акций и других новостях прошедшей недели. Начиная с 20 мая российский рынок акций начал корректироваться под -

3 июня 2024

Итоги недели от КСП Капитал Управление активами (по 03.06.2024 г.)

Итоги недели: завершение майского налогового периода в России; решение ОПЕК+ по нефтедобыче; ожидание июньских решений мировых центробанков Фондовые индексы США -

3 июня 2024

Еженедельный обзор рынков от УК «Система Капитал» (24 – 31.05.2024г.)

АКЦИИ Американские акции прервали серию пяти недель роста. Основные индексы снизились на 0,5-1% за неделю на фоне разочаровывающей отчетности нескольких -

27 мая 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (17 — 24.05.2024 г.)

Рынок акций Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Телекоммуникации (МОЕХТL) = (-4,0%) Нефть и газ -

27 мая 2024

События и комментарии 20 — 26.05.2024 г. (УК «Открытие»)

Распродажа на рынке ОФЗ Освещаем ситуацию на рынке долгосрочных ОФЗ, а также коротко рассказываем о других новостях прошедшей недели Возможно,