- «Не рецессия, а необходимое замедление после быстрого роста». Рынок продолжает игнорировать ухудшение глобальной экономической ситуации, индексы растут на любых позитивных реляциях, вроде обновления прогноза по росту ВВП США на 2% в 2022 от агентства S&P или речи Йеллен, что никакой рецессии нет, просто небольшой отдых перед дальнейшим ростом.

- Российский рынок потерял менее 1% на фоне очередного пакета санкций от ЕС и несгибаемого рубля. ЕС ожидаемо добавил в свои санкции эмбарго на российское золото, расширил список санкционных физлиц и компаний, но при этом также ослабил ряд ограничений, в частности, касающихся продовольствия и удобрений. На этот раз внимание инвесторов вновь было приковано к ЦБ: регулятор предложил новые правила получения статуса квалифицированного инвестора и уже успел разослать рекомендации брокерам по работе с иностранными акциями, чем, в частности, отправил бумаги СПБ биржи в глубокий нокаут (-15% за неделю). Из других новостей отметим приобретение со стороны HeadHunter миноритарной доли в платформе электронного документооборота HRlink, слабые операционные данные ЛСР и ММК за 2К22, анонс промежуточных дивидендов со стороны ТМК и О’КЕЙ, а также сильные операционные результаты X5 за 2К22 и покупку группой финской розничной сети Prisma в Санкт-Петербурге, состоящей из 15 магазинов. Также выделим потенциальную продажу Полиметаллом своих активов в России и возобновление прокачки газа по Северному потоку после ремонта турбины Канады и плановых работ Газпрома.

- Нефть подорожала на 2% на фоне ограниченного предложения. Все же на нефтяном рынке эффект от ограниченного предложения преобладает над страхами перед рецессией. Кроме того, шансы анонса очередного повышения добычи со стороны ОПЕК+ выглядят все более призрачно, даже несмотря на недавний диалог США и Саудовской Аравии на самом высоком уровне. Минэнерго США выпустило отчет по бурению: организация прогнозирует увеличение сланцевой добычи в стране на 136 тыс. бар. в сутки в августе. Еженедельная статистика в США была умеренно негативной: запасы нефти в стране снизились на 0,4 млн бар. (ожидали роста на 1,4 млн бар.), добыча сократилась на 0,1 до 11,9 млн бар. в сутки, а количество вышек не изменилось и осталось на уровне 599 единиц.

Инструменты с фиксированной доходностью

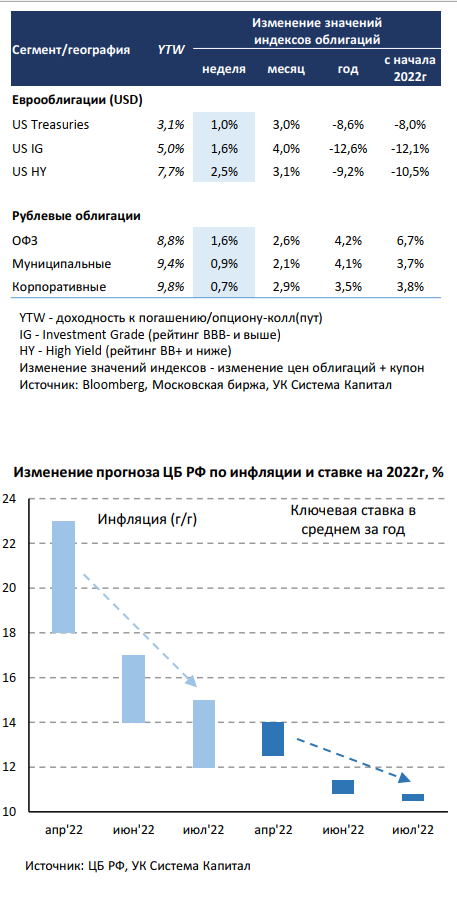

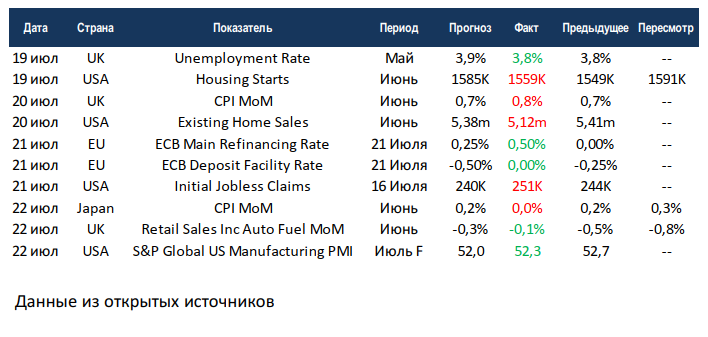

- Ценовой рост на рынке глобальных евробондов продолжился на фоне дальнейшего снижения ставок UST на 15 б.п. Изменение котировок евробондов определялось в основном публикуемыми макропоказателями в США. Судя по данным о количестве заявок на пособие по безработице, рынок труда продолжает постепенно «охлаждаться», а опережающий индикатор состояния экономики (US Leading Index), который в достаточной степени коррелирует с изменениями ВВП, снизился в июне с -0,6 до -0,8% м/м. Возможное продолжение замедления экономики при высокой инфляции ~9% г/г и слабого 2-го квартала отразилось в смещении кривой ставок UST вниз на 30 б.п. за четверг-пятницу и на 15 б.п. за неделю. Ключевым событием в среду станут итоги заседания FOMC, на котором планируется очередной подъем процентной ставки ФРС на 75 б.п. до 2,5%, хотя мы не исключаем и более резкого повышения на 100 б.п.

- Спустя 11 лет ЕЦБ перешел к ужесточению монетарной политики, повысив ставки по операциям рефинансирования и депозитной линии на 50 б.п. до 0,5% и 0,0% соответственно. Кроме того, европейский регулятор прогнозирует дальнейшую нормализацию процентных ставок из-за пересмотра оценки инфляции, несмотря на наличие понижательных рисков в экономике еврозоны.

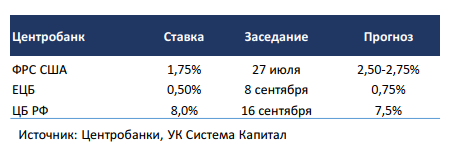

Рублевые облигации выросли в цене в пределах 2,0% после резкого снижения ключевой ставки ЦБ РФ на 150 б.п. до 8,0%. Осторожная позиция инвесторов перед заседанием ЦБ во многом была связана со взвешенной тональностью регулятора, и консенсус ожидал умеренного понижения ставки на 25-50 б.п. Однако ЦБ неожиданно сделал широкий шаг, понизив 2-й раз подряд ключевую ставку на 150 б.п. до 8,0%. Основные причины – рост дезинфляционных рисков в краткосрочной перспективе и проявление большей гибкости ЦБ при повышении внимания к оперативным данным. В дополнение к сохраняющемуся дефляционному тренду инфляционные ожидания населения в июле понизились с 12,4 до 10,8%. Похоже, что ЦБ несколько недооценил эти риски и будет оценивать целесообразность дальнейшего смягчения политики во 2-м полугодии 2022г. Прогноз по инфляции был снова понижен с 14-17 до 12-15% на 2022г (но оставлен неизменным 5-7% на 2023г), при том, что с начала года рост потребительских цен составляет ~11,4%. Как следствие, был понижен и диапазон среднего уровня ключевой ставки до конца 2022г до 7,4- 8,0% с июньского прогноза 8,5-9,5%. Отметим, что ЦБ указал на существенные проинфляционные риски, но они преобладают в среднесрочной перспективе. Поэтому не исключено, что при росте потребительской активности, дополнительном расширении дефицита бюджета может потребоваться более жесткая позиция от ЦБ.- Доходности ОФЗ отреагировали снижением вдоль кривой, причем более заметным оно было для 2 и 5-летних ставок на ~55 б.п. до 7,7% и 8,4% соответственно. При наличии инфляционных рисков на горизонте от 6 месяцев и более жесткой ДКП от ЦБ длинные ставки ОФЗ от 10 лет снизились на 30 б.п. до 8,6-8,8%. Мы сохраняем позитивный взгляд на рублевый долг, ожидая дальнейшего понижения ставки при сохранении низкой инфляции в летний период.

Макроэкономическая статистика

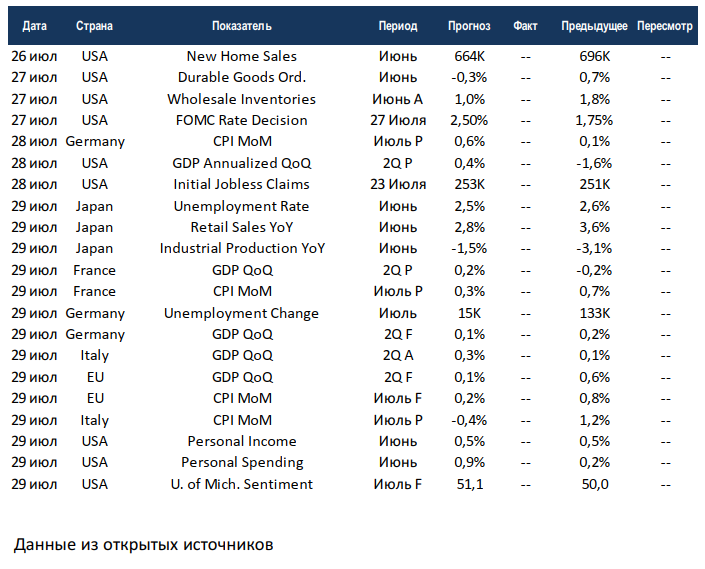

- Статистика на прошедшей неделе вновь была скорее пессимистичной, но это не мешает чиновникам делать ободряющие словесные интервенции, а рынкам расти. В США продолжилось снижение продаж на вторичном рынке недвижимости, а также скорректировалось строительство новых домов. Продолжают расти первичные обращения за пособиями по безработице. Индекс деловой активности в промышленности от агентства S&P Global немного превзошёл прогнозы, но всё же отметим снижение к предыдущему месяцу. Одной из центральных новостей было повышение ставок ЕЦБ сразу на 50 б.п. Этот ход оценить проблематично, так как регулятору приходится выбирать между сдерживанием инфляции и экономическим ростом.

- На этой неделе выйдет большой объём данных. Европейские страны отчитаются по инфляции за июль, консенсус ждёт замедления роста, но мы не так оптимистичны. США и Европа дадут первые оценки по ВВП за 2 квартал. Консенсус по всем находится в зелёной зоне, что также может быть не вполне адекватным. Япония отчитается по промышленному производству, продажам в ритейле и безработице. США опубликуют данные по частным доходом и расходам, ожидается существенное ускорение расходной части, что снова под вопросом. В середине недели пройдёт заседание ФРС, на котором ожидается повышение ставки на 75 б.п., но учитывая сюрпризы от остальных ЦБ, американцы также могут сделать более существенный шаг. Неделя обещает быть очень интересной, кроме статистики мы увидим ещё и отчётности большинства компаний из S&P 500.

Подробности читайте в очередном выпуске еженедельной аналитики от УК «Система Капитал», Global Equities Weekly за 25 июля 2022 года.

-

3 июня 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (24 — 31.05.2024 г.)

Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Транспорт (МОЕХТN) = (-9,0%) Финансы (МОЕХFN) = (-3,7%) Металлы -

3 июня 2024

События и комментарии 27.05 — 02.06.2024 г. (УК «Открытие»)

О коррекции на рынке акций и других новостях прошедшей недели. Начиная с 20 мая российский рынок акций начал корректироваться под -

3 июня 2024

Итоги недели от КСП Капитал Управление активами (по 03.06.2024 г.)

Итоги недели: завершение майского налогового периода в России; решение ОПЕК+ по нефтедобыче; ожидание июньских решений мировых центробанков Фондовые индексы США -

3 июня 2024

Еженедельный обзор рынков от УК «Система Капитал» (24 – 31.05.2024г.)

АКЦИИ Американские акции прервали серию пяти недель роста. Основные индексы снизились на 0,5-1% за неделю на фоне разочаровывающей отчетности нескольких -

27 мая 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (17 — 24.05.2024 г.)

Рынок акций Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Телекоммуникации (МОЕХТL) = (-4,0%) Нефть и газ -

27 мая 2024

События и комментарии 20 — 26.05.2024 г. (УК «Открытие»)

Распродажа на рынке ОФЗ Освещаем ситуацию на рынке долгосрочных ОФЗ, а также коротко рассказываем о других новостях прошедшей недели Возможно,