Еженедельный обзор рынков

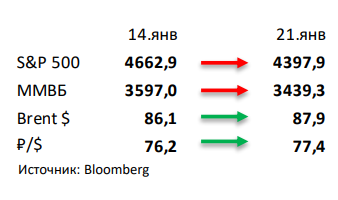

- Американский рынок демонстрирует полноценную коррекцию. S&P 500 за неделю потерял 5,7%, Nasdaq около 7,5%. При этом макроэкономическая статистика в целом нейтральная, сезон отчётностей также нельзя назвать плохим, на текущий момент 80% отчитавшихся компаний из индекса S&P 500 превзошли ожидания рынка по чистой прибыли. При этом есть отдельные фишки вроде Netflix, которые падали на хороших цифрах из-за изменения долгосрочных прогнозов.

- Российский рынок потерял более 4% в рублевом и почти 6% в долларовом выражении за прошедшую неделю. Геополитические, а также санкционные риски по-прежнему играют решающую роль на российском рынке акций, на котором продолжаются активные распродажи. Если в предыдущие недели сырьевые сектора смотрелись неплохо, то в этот раз досталось почти всем, хотя цены на нефть и металлы показали в целом положительную динамику. Из корпоративных новостей выделим сильные операционные результаты X5, ПИК и Акрона и нейтральные у НЛМК и Алроса за 4К21, объявленный выкуп акций Сбербанка на 50 млрд руб. для программы мотивации и покупку Яндексом платформы цифровой рекламы eLama.

- Нефть выросла на 3% за неделю, обновив очередной рекорд. Перебои поставок, усиление глобальных геополитических рисков и отсутствие «локдаунов» в качестве реакции на «омикрон» продолжают держать нефть у максимальных значений. При этом такие новости, как слова МИД Ирана «о близости к возобновлению к ядерной сделки» и не самая лучшая статистика по запасам все еще игнорируются рынком. ОПЕК выпустил отчет за декабрь: картель увеличил добычу всего на 166 тыс бар. в сутки из-за перебоев с поставками в Ливии и Нигерии. Минэнерго США выпустило отчет по бурению: организация ожидает рост сланцевой добычи на 104 тыс бар. в сутки в феврале, из которых 80 тыс бар. в сутки составляет Пермский бассейн. Еженедельная статистика в США была нейтральной: запасы нефти в стране выросли на 0,5 млн бар. (ожидали падение на 1,3 млн бар.), добыча не изменилась и осталась на уровне 11,7 млн бар. в сутки, а количество вышек снизилось на 1 до 491 единиц.

Инструменты с фиксированной доходностью

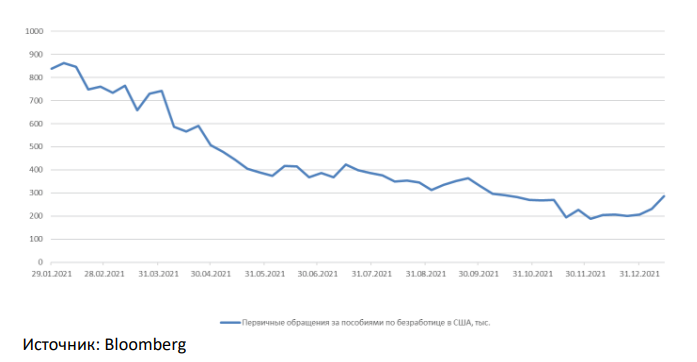

На рынке глобальных евробондов наблюдалась ценовая стабилизация при неизменных ставках US Treasuries по итогам волатильной недели. В фокусе – предстоящее заседание FOMC и риторика Дж.Пауэлла. Ценовое снижение евробондов в начале прошлой недели усилилось под давлением роста безрисковых ставок UST, 10-летний бенчмарк достигал отметки 1,9% (+40 б.п. с начала 2022г). Однако слабые данные с рынка труда США (количество заявок на пособие по безработице неожиданно выросло с 231 до 286 тыс при прогнозе 225 тыс из-за стремительного распространения омикронштамма) снова повысили опасения инвесторов относительно устойчивости экономического роста. Это обусловило возвращение интереса к «защитным активам», а ставки UST 10Y снизились с 1,90 до 1,76% по итогам недели. С одной стороны, по мнению ФРС вспышка заболеваний будет, вероятнее всего, временной, что не помешает курсу регулятора на ужесточение монетарной политики. С другой, рынок в большей степени тревожат экономические перспективы из-за более быстрого подъема ставки ФРС и, возможно, сокращения баланса активов. Вкупе с риском продолжающейся волны коронавируса это может привести к стагнации в экономике, что в моменте способствовало снижению средних и длинных ставок UST.

Хуже рынка выглядели российские евробонды при увеличении премии за страновой риск из-за сохраняющейся угрозы введения жестких санкций. Отметим, что текущий рост суверенных спредов Russia по 10-летнему выпуску на ~100 б.п. сопоставим с амплитудой расширения в предыдущие периоды реализации санкционных рисков в 2014 и 2018гг.

Коррекция цен рублевых облигаций продолжилась на прошлой неделе, корпоративные облигации снизились сильнее, чем ОФЗ при постепенной нормализации спреда доходностей. Отсутствие позитивного прорыва по результатам переговоров между РФ и США побудило инвесторов продолжить сокращать экспозицию на российские активы. Похоже, что нерезиденты начали продавать ОФЗ в более крупных объемах (порядка 55 млрд руб за неделю) по сравнению с пассивной позицией ранее «подождем и посмотрим на развитие ситуации». При этом курс рубля остается под значительным давлением (ослабление к доллару США с 76,2 до 79,0 на торгах в понедельник). В менее ликвидных корпоративных выпусках заметным стал процесс нормализации спреда доходностей к ОФЗ, который расширился на 55 б.п. в течение недели. До более справедливых уровней спреда в 80-100 б.п. еще остается потенциал дальнейшего снижения цен облигаций в данном сегменте.

При геополитических и, что более важно, санкционных рисках фундаментальные показатели и справедливость оценки рублевого долга ушли на 2-й план. Несмотря на недельное снижение инфляции в РФ до 0,1% и некоторой стабилизации ряда неволатильных компонент (~0,15% н/н), сохранение повышенных инфляционных ожиданий и негативный эффект внешних рисков едва ли позволит ЦБ РФ проявить «мягкость» на ближайшем заседании в феврале.

Комментарий по глобальному рынку акций

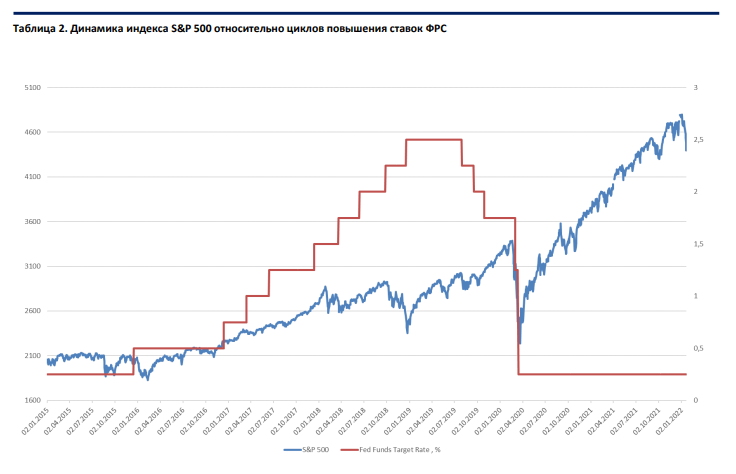

С начала года S&P 500 скорректировался уже на 7,7%, а Nasdaq на 12%, так что текущую распродажу уже можно смело называть коррекцией. При этом сложно выделить конкретную причину. Макроэкономическая статистика в целом нейтральная, экстремумы по заболеваемости коронавирусом обновились ещё в прошлом году, а геополитическая напряжённость далека от границ США. Лучше всего подходит объяснение в виде приближающегося старта цикла повышения ставок, тем более начало распродаж пришлось на публикацию протоколов последнего заседания ФРС. Но этот вариант также под сомнением, так как доходности 10-летних трежерис уже успели скорректироваться, а фондовый рынок продолжает падать.

Если мы посмотрим на старт предыдущего цикла, который начался в конце 2015 года, то перед ним также наблюдалась коррекция на рынке. Тогда S&P 500 потерял 12,3% со своих локальных максимумов. Конечно же внешние условия сильно отличаются, но пока что это единственный исторический период для сравнения с долгим циклом околонулевой ставки, до этого регулятор более активно варьировал ставку и не задерживался надолго на низких уровнях. Отметим долгий период между двумя повышениями, который образовался из-за неопределённостей по китайской экономике и выборам в США. То есть и в этот раз вполне вероятна пауза, если что-то пойдёт не так.

Если же смотреть на динамику рынка, то цикл повышений ставок даёт негатив только перед своим стартом, а далее всегда сопровождается ростом основных индексов. Всё логично, так как ставки растут при сильной экономике. Отсюда можно сделать и небольшой, но очень смелый прогноз на этот год. Текущая коррекция не должна продлиться долго, а по глубине нам осталось максимум 5%, в марте пройдёт первое повышение ставки и далее рынок начнёт движение вверх. В случае негативных данных по росту экономики мы можем увидеть ещё одну коррекцию, глубина которой будет зависеть от уровня проблем. При этом при благоприятном сценарии в лидеры должные выйти быстрорастущие акции, которые оставались под давлением в последнее время.

Макроэкономическая статистика

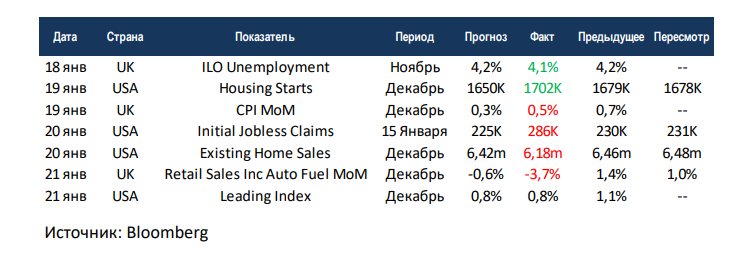

Статистика на прошедшей неделе была нейтральной. В США сильнее ожиданий выросло строительство новых домов, при этом продажи на вторичном рынке недвижимости скорректировались. В Великобритании снизился уровень безработицы, а потребительская инфляция и продажи в ритейле оказались хуже ожиданий, что соответствует общемировому негативному тренду. Отдельно отметим первичные обращения за пособиями в США, которые уверенно снижались весь 2021 год, но сейчас наблюдается разворот, что может быть как плохим знаком, так и обычной аномалией.

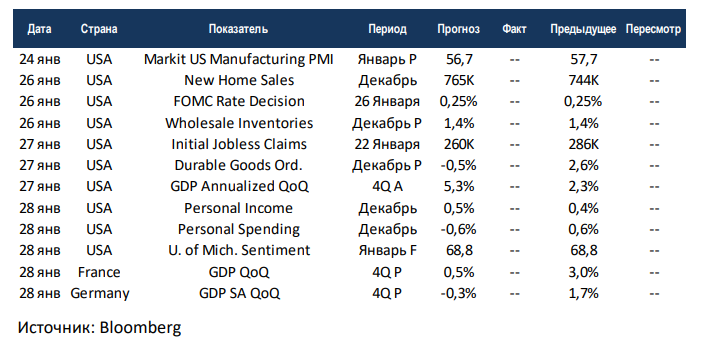

На этой неделе США и европейские страны опубликуют первые оценки по росту ВВП за 4 квартал. Если по Франции и Германии ожидания довольно низкие, то от США ждут существенно роста, так что негативные данные могут подбросить дров в костер коррекции. В среду состоится первое заседание ФРС этого года, учитывая распродажи на фондовом рынке, риторика регулятора может быть более мягкой. При этом уточнение по количеству пересмотров ставки и тайминги могут оказать позитивное влияние.

-

3 июня 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (24 — 31.05.2024 г.)

Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Транспорт (МОЕХТN) = (-9,0%) Финансы (МОЕХFN) = (-3,7%) Металлы -

3 июня 2024

События и комментарии 27.05 — 02.06.2024 г. (УК «Открытие»)

О коррекции на рынке акций и других новостях прошедшей недели. Начиная с 20 мая российский рынок акций начал корректироваться под -

3 июня 2024

Итоги недели от КСП Капитал Управление активами (по 03.06.2024 г.)

Итоги недели: завершение майского налогового периода в России; решение ОПЕК+ по нефтедобыче; ожидание июньских решений мировых центробанков Фондовые индексы США -

3 июня 2024

Еженедельный обзор рынков от УК «Система Капитал» (24 – 31.05.2024г.)

АКЦИИ Американские акции прервали серию пяти недель роста. Основные индексы снизились на 0,5-1% за неделю на фоне разочаровывающей отчетности нескольких -

27 мая 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (17 — 24.05.2024 г.)

Рынок акций Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Телекоммуникации (МОЕХТL) = (-4,0%) Нефть и газ -

27 мая 2024

События и комментарии 20 — 26.05.2024 г. (УК «Открытие»)

Распродажа на рынке ОФЗ Освещаем ситуацию на рынке долгосрочных ОФЗ, а также коротко рассказываем о других новостях прошедшей недели Возможно,