Еженедельный обзор рынков

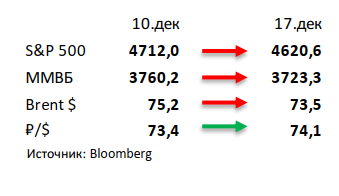

- Индекс S&P 500 потерял почти 2% на комментариях ФРС и новых «локдаунах» в Европе. Несмотря на некое устранение неопределенности и разнонаправленной динамики на протяжении всей недели, решение ФРС ускоренно сворачивать QE и повысить три раза ставку в 2022 все же привели к коррекции рынка. Кроме того, подлило масла в огонь объявление нового жесткого «локдауна» в Нидерландах.

- Российский рынок упал на 2% в долларовом выражении на фоне снижения цен на нефть и обвала на глобальных площадках. При этом рубль также потерял около 1%, что смягчило падение российских активов в рублевом эквиваленте. Несмотря на приближение к концу года, корпоративный мир все еще богат на новости и новые сделки. Мы выделим одобрение СД Евраза спин-офф угольного бизнеса, увеличение доли Системы в Биннофарм до 75% путем реализации опциона и покупку Лентой компании «Утконос» за 20 млрд рублей. Отметим также день инвестора Сбербанка, анонсирование со стороны НОВАТЭКа новой 5-летней программы выкупа акций на 1 млрд долл и новую инвестиционную программу Норникеля в 2022 на 4 млрд долл.

- Нефть потеряла 2,2% за неделю на позитивных новостях об «Омикроне». Решение ФРС, а также объявление новых «локдаунов» в Европе не прошли бесследно для нефтяных котировок, которые упали на сопоставимые цифры с глобальными площадками. Минэнерго США выпустило отчет по бурению: организация ждет роста сланцевой добычи на 100 тыс бар. в сутки в январе. Также за ноябрь отчитался ОПЕК: картель продолжает наращивать добычу в рамках сделки ОПЕК+ и смог прибавить 285 тыс бар. в сутки к производству за ноябрь – на этот раз отличились Саудовская Аравия (+101 тыс бар. в сутки), Ирак (+91 тыс бар. в сутки) и Нигерия (+85 тыс бар. в сутки). Еженедельная статистика в США была нейтральной: запасы нефти в стране снизились на 4,6 млн бар. (ожидали падение на 1,7 млн бар.), добыча не изменилась и осталась на уровне 11,7 млн бар. в сутки, а количество вышек увеличилось на 4 до 475 единиц.

Инструменты с фиксированной доходностью

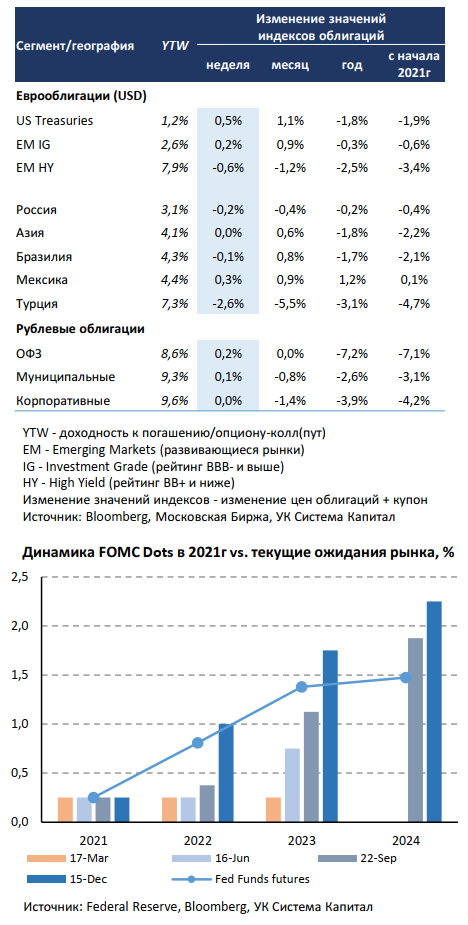

Глобальные евробонды почти не изменились в цене, несмотря на снижение ставок UST 10Y на 8 б.п. до 1,4%. Основным событием недели стало заседание FOMC, по итогам которого позиция ФРС стала более жесткой. Основная причина – повышенная инфляция, прогноз по PCE был пересмотрен с 4,2 до 5,3% на конец 2021г и с 2,2 до 2,6% на конец 2022г. Помимо увеличения темпов сворачивания QE с $15 до 30 млрд/месяц, ФРС прогнозирует 3 подъема ставки по 25 б.п. в 2022 и 2023гг, и 2 раза по 25 б.п. в 2024г. Обновленная траектория по ставке уже опережает рыночные ожидания на 20-80 б.п. Мы считаем, что высокая инфляция и неопределенность ее изменения формируют предпосылки для «перестраховки» позиции ФРС. Значимость инфляционного фактора была пересмотрена и Банком Англии, который неожиданно поднял ставку с 0,10 до 0,25%. Тем не менее кривая ставок UST сместилась вниз на 5-8 б.п. из-за возросшей опасности распространения омикрон-штамма и риска введения ограничительных мер. Это в большей степени негативно повлияло на евробонды HY-сегмента, снижение цен в котором составило 0,6%.

Цены рублевых облигаций подросли в цене на 0,1-0,2%. ЦБ РФ повысил ключевую ставку на 100 б.п. до 8,5%, допуская дальнейшее ужесточения политики в 2022г. Ценовая динамика облигаций вплоть до заседания ЦБ РФ определялась в большей степени внешним рисксентиментом. Геополитические риски сместились на второй план, хотя умеренный отток средств нерезидентов из ОФЗ продолжился. Недельная инфляция в РФ почти не изменилась (0,06%), а без учета волатильных компонент инфляция составила 0,15% н/н, соответствуя среднему уровню ноября. При возросших инфляционных ожиданиях населения с 13,5 до 14,8% в декабре, которые обновили максимум за 5 лет, риторика ЦБ на заседании осталась «ястребиной».

Регулятор повысил ключевую ставку на 100 б.п. до 8,5%, указав на возможность дальнейшего ужесточения политики, хотя вероятность неоднократного подъема ставки понизилась. Достаточно жесткая тональность ЦБ обусловлена сохранением устойчивых компонент в инфляции и смещении баланса рисков в сторону проинфляционных. Отдельно регулятор выделил усиление инфляционного давления со стороны рынка труда при росте спроса на рабочую силу. На наш взгляд, для возвращения инфляции к 4,0-4,5% к концу 2022г ЦБ справедливо считает необходимым иметь «запас прочности» над инфляцией. Судя по оценкам регулятора при ставке 8,5% говорить о «достижении жесткости условий» для обуздании инфляции пока еще рано. Таким образом, в отсутствии инфляционных «сюрпризов» мы ожидаем, что потенциал повышения ключевой ставки ограничен 50 б.п. Позиция ЦБ по сдерживанию инфляции была воспринята рынком нейтрально-позитивно. Как и на заседании в июле, когда ставка была повышена также на 100 б.п., рынок начал осторожные покупки длинных ОФЗ. В отличие от августа-ноября, когда наблюдалось ускорение инфляции и падение цен таких выпусков на ~10%, текущие доходности достаточно высокие, что привлекает инвесторов. При санкционной неопределенности и рисках распространения омикрона мы пока не меняем позиционирование портфелей.

Комментарий по глобальному рынку акций

После появления новостей о новом штамме коронавируса (омикроне) акции компаний бенефициаров открытия экономики и акции «второго эшелона» торговались существенно хуже рынка, несмотря на уже накопившееся с марта-апреля на дельта-штамме отставание. Индекс акций технологических компаний, связанных с путешествиями (Prime Travel Technology Index), снизился на 13% с ноябрьского максимума и теперь с момента публикации первых результатов испытаний вакцины Pfizer на 8% отстает от индекса S&P 500, несмотря на продемонстрированный прогресс по восстановлению финансовых показателей и потенциал их быстрого роста в следующие годы. Также накопившие значительное отставание от голубых фишек после новостей о появлении дельта-штамма коронавируса акции «второго эшелона» (индекс Russell 2000) в 4 квартале усилили отставание и по итогам 11 месяцев 2021 года отстают от индекса S&P 500 более чем на 10%.

Мы полагаем, что связанная с омикроном неопределённость скорее является возможностью для покупки акций этой группы компаний в рамках диверсифицированного портфеля. Многое остается неизвестным о новом штамме и возможны новые мутации, но с учетом возможности в случае необходимости достаточно быстро адаптировать вакцины под новые мутации, успешную разработку антивирусных препаратов, снижающих риски тяжелого течения заболевания и смерти при коронавирусе, мы полагаем, что приостановки в восстановлении туристической активности будут лишь временными.

Оценка бумаг бенефициаров открытия экономик снова выглядит очень привлекательно с учетом среднесрочного инвестиционного горизонта, но с учетом риска вышеописанных приостановок в процессе восстановления фокус мы делаем на именах с качественными балансами и имеющих диверсификацию бизнеса помимо сильно зависящей от открытия границ части, а также на бумагах «второго эшелона», которые в 4 квартале просели сильнее «голубых фишек».

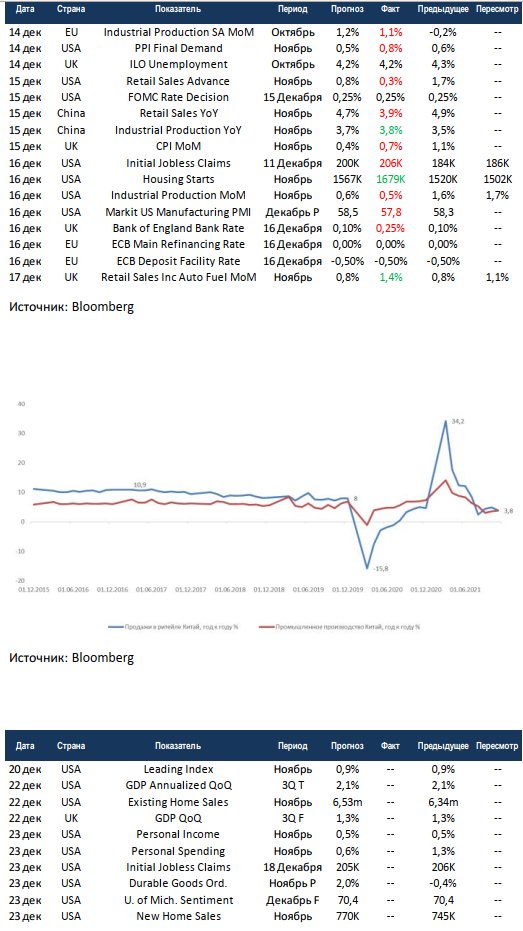

Макроэкономическая статистика

Статистика на прошедшей неделе была скорее негативной. В США продолжает расти рекордными темпами производственная инфляция, в Великобритании вышли негативные цифры по потребительской. В США первая оценка индекса деловой активности по версии Markit показала снижение относительно предыдущего месяца, а также замедлился рост промышленного производства и продаж в ритейле. Немного подросли первичные обращения за пособиями. Банк Англии поднял ставку, что стало неожиданностью для рынка, при этом более жёсткой риторики американского регулятора в целом все ждали. Из позитива отметим данные по строительству новых домов.

Продолжают настораживать цифры по китайской экономике, продажи в ритейле и промышленное производство замедлили свой рост. Для выправления ситуации необходимы стимулирующие шаги от властей.

На этой неделе выйдет минимальный объём статистики, а в пятницу все рынки будут закрыты из-за празднования католического рождества. США и Великобритания финализируют данные по ВВП за 3 квартал. Продолжится публикация ноябрьских данных по рынкам недвижимости, после хороших цифр по строительству новых домов ожидания повысились. Мы будем обращать особое внимание на рост частных доходов и расходов в США, так как негативные сюрпризы могут начаться именно с этих показателей. Обычно последние недели года довольно спокойные, часто встречается термин «предновогоднее ралли», но в этот раз всё может быть иначе.

Подробности читайте в очередном выпуске еженедельной аналитики от УК «Система Капитал», Global Equities Weekly за 15 ноября 2021 года.

-

3 июня 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (24 — 31.05.2024 г.)

Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Транспорт (МОЕХТN) = (-9,0%) Финансы (МОЕХFN) = (-3,7%) Металлы -

3 июня 2024

События и комментарии 27.05 — 02.06.2024 г. (УК «Открытие»)

О коррекции на рынке акций и других новостях прошедшей недели. Начиная с 20 мая российский рынок акций начал корректироваться под -

3 июня 2024

Итоги недели от КСП Капитал Управление активами (по 03.06.2024 г.)

Итоги недели: завершение майского налогового периода в России; решение ОПЕК+ по нефтедобыче; ожидание июньских решений мировых центробанков Фондовые индексы США -

3 июня 2024

Еженедельный обзор рынков от УК «Система Капитал» (24 – 31.05.2024г.)

АКЦИИ Американские акции прервали серию пяти недель роста. Основные индексы снизились на 0,5-1% за неделю на фоне разочаровывающей отчетности нескольких -

27 мая 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (17 — 24.05.2024 г.)

Рынок акций Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Телекоммуникации (МОЕХТL) = (-4,0%) Нефть и газ -

27 мая 2024

События и комментарии 20 — 26.05.2024 г. (УК «Открытие»)

Распродажа на рынке ОФЗ Освещаем ситуацию на рынке долгосрочных ОФЗ, а также коротко рассказываем о других новостях прошедшей недели Возможно,