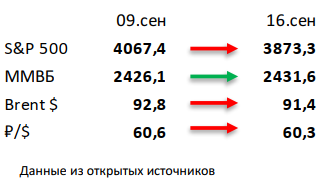

- Более высокая базовая инфляция вновь обвалила рынки. Несмотря на снижение цен на нефть, инфляция в США превзошла ожидания рынка, что привело к росту вероятности более крутого подъёма ставок. В свою очередь, это привело к обвалу на фондовых рынках, S&P 500 потерял 4,8%, а Nasdaq 5,5%.

- Российский рынок закрыл неделю в боковике. Главным событием для российского рынка стало снижение ключевой ставки ЦБ РФ до 7,5%, что совпало с ожиданиями, однако комментарии со стороны регулятора слегка снизили вероятность дальнейшего смягчения в ближайшей перспективе. В корпоративном мире самой главной новостью стало возможное установление экспортных пошлин для российских удобрений и угля, хотя в случае последнего эта мера менее вероятна изза сложной ситуации у российских производителей. Из других новостей отметим сильную отчетность Globaltrans и нейтральные результаты Роснефти, Fix Price, VEON и O’KEY за 1П22 и 2К22, а также пожар на Кольской ГМК Норникеля и предложение Владимира Потанина об увеличении доли физлиц среди акционеров последнего до 25%.

- Нефть потеряла около 1,5% на фоне слабой макростатистики из США. Последняя статистика по инфляции в США увеличила шансы еще более сильного повышения ставки ФРС в ближайшее время, что в свою очередь оказывает негативное воздействие на нефтяные котировки. С другой стороны, отмена «локдаунов» в Китае удержала черное золото от более сильного падения. Также отметим продолжение дискуссий вокруг российской нефти после ожидаемого введения потолка цен на нее: так, стало известно, что Бразилия, ЮАР и Шри-Ланка заинтересовалась покупкой отечественных энергоносителей. ОПЕК опубликовал отчет за август: добыча картеля выросла на 618 тыс бар. в сутки, в основном за счет возврата Ливии на экспортные рынки. Кроме того, Минэнерго США выпустили отчет по бурению: организация ожидает роста сланцевой добычи на 132 тыс бар. в сутки в октябре. Еженедельная статистика в США была нейтральной: запасы нефти выросли на 2,4 млн бар. (ожидали рост на 0,8 млн бар.), что однако вновь закрыли продажами из стратегических резервов (сокращение на 8,4 млн бар.), добыча не изменилась и осталась на уровне 12,1 млн бар. в сутки, а количество вышек увеличилось на 8 до 599 единиц.

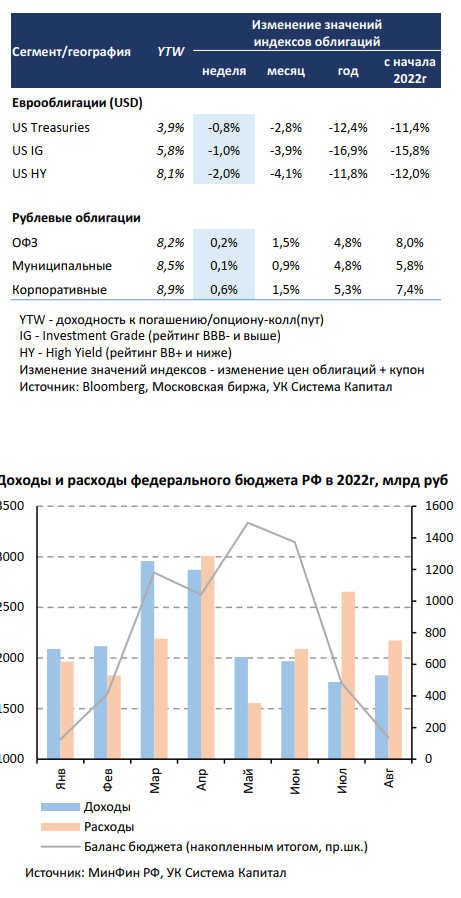

Инструменты с фиксированной доходностью

- Снижение цен евробондов на глобальном рынке продолжилось на фоне роста безрисковых ставок UST. Опубликованные данные по инфляции в США за август оказались разочаровывающими, не оправдав надежд участников рынка на ее дальнейшее замедление. Рост потребительских цен составил 8,3% г/г при прогнозе 8,1%, при этом базовая инфляция (за искл. расходов на продукты питания и бензин) в месячном выражении ускорилась с 0,3 до 0,6% м/м. Негативный «сюрприз» обусловил возобновление роста ставок UST вдоль кривой на 15-35 б.п., 2-летние ставки повысились до отметки 3,9%, что наблюдалось до этого в 2007г. Рынок фьючерсов на ставку ФРС учитывает ее подъем на 75 б.п. до 3,25% на заседании FOMC на этой неделе. Сохранение высокой инфляции повысило вероятность проведения более жесткого курса политики Федрезерва как минимум на ближайший квартал. Мы полагаем, что до конца 2022г ставка может достигнуть или даже превысить уровень 4%, что выше текущих ожиданий регулятора в 3,4%. Хуже рынка выглядели евробонды HYсегмента, потеряв около 2% за неделю, отражая возросшие риски рецессии при более стремительном ужесточении ДКП ФРС.

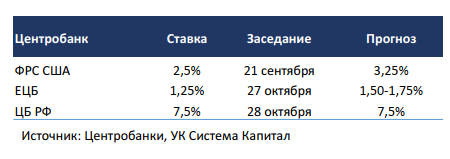

- Рублевые облигации подросли в цене в пределах 0,5% по итогам недели, но не учитывают начавшуюся коррекцию на рынке после «ястребиной» риторики ЦБ РФ на заседании в пятницу. В преддверии заседания регулятора по ключевой ставке инвесторы заняли выжидательную позицию. Как и ожидалось, ЦБ понизил ставку на 50 б.п. до 7,5%, но неожиданно для рынка ужесточил тональность. Хотя ЦБ и понизил ставку на 50 б.п., рассматривались опции ее понижения на 25 б.п. или вовсе оставить неизменной. Несмотря на сохраняющуюся дефляцию, ЦБ в большей степени обеспокоен наличием проинфляционных рисков в среднесрочной перспективе, а также возросшими инфляционными ожиданиями населения. При этом пространство для дальнейшего снижения ключевой ставки сузилось, а на следующем заседании ЦБ не исключает повышения ставки, ровно, как и понижения. В случае дополнительного увеличения гос.расходов и, как следствие, расширения дефицита бюджета, регулятор указал на возможность перехода к более жесткой монетарной политике.

- В целом мы оцениваем риторику регулятора как «ястребиную» и весьма неожиданную, что отразилось в снижении цен ОФЗ на 1,0- 2,5% со 2-й половины дня пятницы и продолжилось на торгах в понедельник. Как мы понимаем, ЦБ уделяет «бюджетному» фактору особое внимание, однако говорить о существенном и избыточном росте гос.расходов в настоящий момент, на наш взгляд, явно преждевременно (см.график). Сбалансированность дезинфляционных и проинфляционных рисков в краткосрочной перспективе также не является весомым аргументом в пользу близости завершения понижения ставки и ее нахождении на нейтральном уровне, в особенности при прогнозируемом усилении спада в экономике с 4кв2022г. После роста доходностей ОФЗ на ~30-50 б.п. с пятницы мы ожидаем наступления некоторой стабилизации цен. В фокусе – данные по инфляции и мониторинг внешних рисков.

Макроэкономическая статистика

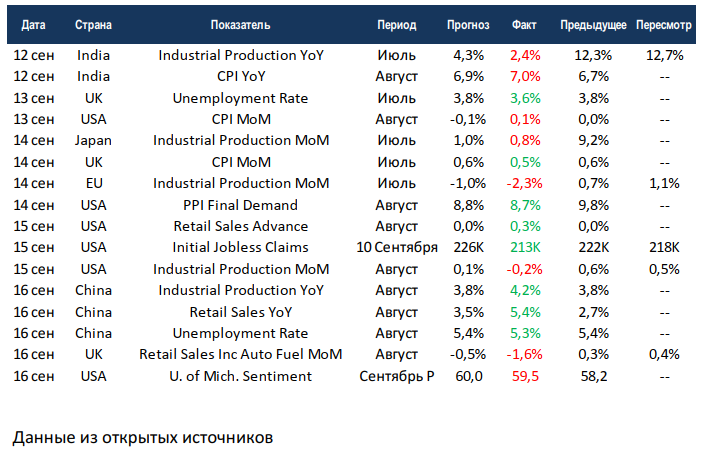

- Статистика на прошедшей неделе была довольно разношёрстной. В США вопреки ожиданиям дефляции на месячном отрезке цены вновь подросли, что стало триггером для распродаж на рынках. Тем не менее на годовом базисе инфляция всё же замедляется, при этом исчезает дисбаланс между производственной и потребительской частями. США хорошо отчитались по продажам в ритейле и первичным обращениям за пособиями по безработице. При этом промышленное производство в августе сократилось. Также слабо по промышленности отчиталась Индия и ЕС, а в Великобритании сократились продажи в ритейле. Однозначно хорошо выглядела только отчётность Китая, где существенно превзошли ожидания рынка и промышленность, и ритейл, а также снизилась безработица.

- На этой неделе выйдет совсем небольшой объём данных, но влияние на рынки он будет оказывать довольно сильное. США отчитаются по строительству новых домов и продажам на вторичном рынке недвижимости, важна динамика после обвала в предыдущие месяцы. В среду состоится заседание ФРС, консенсус ждёт повышения ставки на 75 б.п. А в конце недели агентство S&P Global даст первичную оценку индекса деловой активности в промышленности США за сентябрь.

Подробности читайте в очередном выпуске еженедельной аналитики от УК «Система Капитал», Global Equities Weekly за 19 сентября 2022 года.

-

3 июня 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (24 — 31.05.2024 г.)

Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Транспорт (МОЕХТN) = (-9,0%) Финансы (МОЕХFN) = (-3,7%) Металлы -

3 июня 2024

События и комментарии 27.05 — 02.06.2024 г. (УК «Открытие»)

О коррекции на рынке акций и других новостях прошедшей недели. Начиная с 20 мая российский рынок акций начал корректироваться под -

3 июня 2024

Итоги недели от КСП Капитал Управление активами (по 03.06.2024 г.)

Итоги недели: завершение майского налогового периода в России; решение ОПЕК+ по нефтедобыче; ожидание июньских решений мировых центробанков Фондовые индексы США -

3 июня 2024

Еженедельный обзор рынков от УК «Система Капитал» (24 – 31.05.2024г.)

АКЦИИ Американские акции прервали серию пяти недель роста. Основные индексы снизились на 0,5-1% за неделю на фоне разочаровывающей отчетности нескольких -

27 мая 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (17 — 24.05.2024 г.)

Рынок акций Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Телекоммуникации (МОЕХТL) = (-4,0%) Нефть и газ -

27 мая 2024

События и комментарии 20 — 26.05.2024 г. (УК «Открытие»)

Распродажа на рынке ОФЗ Освещаем ситуацию на рынке долгосрочных ОФЗ, а также коротко рассказываем о других новостях прошедшей недели Возможно,