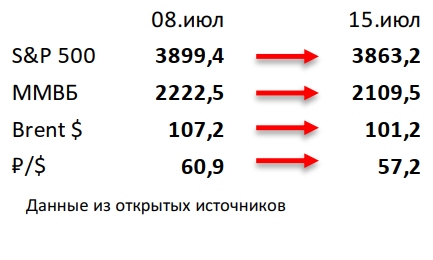

- Рынок пытается игнорировать негативные новости. На прошедшей неделе S&P 500 скорректировался на 0,9%, хотя в середине недели падение было более существенным. Сезон отчётностей начался не очень удачно, но все просадки выкупались в течение дня. То же самое можно сказать про очередной инфляционный шок, после которого инвесторы начали прогнозировать поднятие ставки сразу на 100 б.п., но после комментариев членов ФРС о 75 б.п. поднятии рынок устроил небольшое ралли.

- Российский рынок спикировал еще на 5% вниз. Впрочем, на этот раз данное падение можно почти полностью списать на рубль, который ослабился к доллару на 6%, и нефть, которая также находилась в фазе коррекции. На этот раз главной новостью стало запланированное объединение Россетей и ФСК, однако для сделки еще требуется одобрение акционеров обоих компаний (ожидается в сентябре). Из других новостей отметим нейтральные операционные результаты НОВАТЭК за 2К22, утверждение дивидендов со стороны Транснефти за 2021, продажу 10% в Восток Ойл со стороны Trafigura в пользу гонконгской Nord Axis и запуск Яндексом сервиса корпоративного питания. Также выделим объявление дивидендов Банка СанктПетербург за 1П22 и подачу заявления на введение внешнего управления со стороны Petropavlosk, за которым последовала приостановка торгов бумаг.

- Нефть потеряла 6% на фоне рисков глобальной рецессии. Нефть продолжила корректироваться на фоне ожидаемой рецессии и повышения ставки ФРС. Тем не менее самой громкой новостью прошедшей недели стал приезд Байдена на Ближний Восток. Впрочем, судя по всему, результата поездка не принесла: вместо анонса об увеличении добычи Саудовская Аравия в очередной раз пожаловалась на недоинвестирование отрасли в прошлом, что, вероятно, и остановило коррекцию цен черного золота. Минэнерго США выпустило краткосрочный прогноз: организация снизила прогноз цен Brent с 107 и 97 до 104 и 94 долл за бар. в 2022 и 2023 соответственно, а также сократила оценку добычи в США в 2023 на 0,13 до 12,8 млн бар. в сутки. Еженедельная статистика в США была умеренно негативной: запасы нефти в стране увеличились на 3,3 млн бар. (ожидали снижения на 0,2 млн бар.), добыча снизилась на 0,1 до 12,1 млн бар. в сутки, а количество вышек увеличилось на 2 до 599 единиц.

Инструменты с фиксированной доходностью

- Глобальные евробонды подросли в цене в пределах 1% на фоне снижения длинных ставок UST на 5-10 б.п. Ценовая динамика бумаг в большей степени определялась изменением ставок UST после публикации макропоказателей в США. В целом статистика за июнь оказалась «проинфляционной». Так, темп роста цен потребителей ускорился с 8,6 до 9,1% г/г, но более важно, что месячная инфляция остается >1% (1,3% м/м за июнь). Фактические данные превзошли консенсус-прогноз на 0,2-0,3%, в результате инвесторы начали учитывать более агрессивное повышение процентной ставки ФРС на заседании в июле. Вероятность подъема ставки на 100 б.п. составляла 67% в день публикации данных, тем не менее, после заявлений одного из представителей Федрезерва об излишней необходимости такого резкого шага рынок снизил оценку до 15-30%. Высокая инфляция и, как следствие, ужесточение позиции регулятора вызывает все больше опасений инвесторов о стагнации в экономике. Это отразилось в приросте коротких ставок UST 2Y на 15 б.п. до 3,15% и снижении длинных ставок UST 10/30Y на 5-10 б.п. до 2,95-3,10%. Мы полагаем, что в условиях жесткого курса ФРС и при некотором охлаждении товарных рынков, повышение ставок UST выглядит пока весьма ограничено.

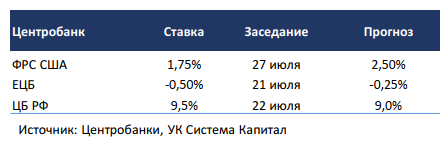

- ОФЗ показали умеренное снижение цен на 0,3-0,4%, корпоративные выпуски прибавили ~0,5% на низких торговых оборотах. В преддверии заседания ЦБ РФ в эту пятницу инвесторы заняли осторожную позицию, продолжая оценивать перспективы изменения ключевой ставки. С одной стороны, ситуация с инфляцией в РФ остается весьма благоприятной для дальнейшего смягчения монетарной политики. Наблюдаемый дефляционный тренд в течение 2-х месяцев явно выделяется на фоне положительной инфляционной динамики за тот же период в предыдущие 5 лет, когда рост потребительских цен составлял в среднем 1%. Замедление темпов роста стабильных компонент инфляции при крепком рубле и умеренной потребительской активности после прохождения ажиотажного спроса предполагает наличие пространства для снижения ставки регулятора. С другой, наличие рисков неустойчивого характера дефляции, возможного роста цен на выпадающие категории импортных товаров и возрастания волатильности курса рубля может побудить ЦБ занять взвешенную позицию и сделать осторожный шаг в -25 б.п. или вовсе оставить ставку на текущем уровне 9,5%.

- С учетом фактора сезонности в летние месяцы, а также недавних заявлений ЦБ о наличии потенциала для продолжения смягчения политики мы полагаем, что регулятор понизит ключевую ставку на заседании 22 июля на 50 б.п. до 9,0% и сохранит сбалансированную тональность, как и в июне. Судя по «нормальной» форме кривой доходностей ОФЗ, рынок ожидает, что ЦБ, скорее, может указать на возможность паузы после заседания для оценки инфляционных рисков, нежели будет следовать текущему дефляционному тренду и просигнализирует о дальнейшем понижении ставки в сентябре.

Макроэкономическая статистика

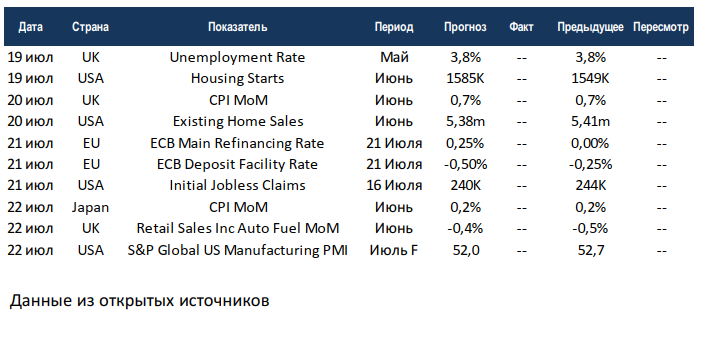

- Статистика на прошедшей неделе была скорее негативной. Очередные локальные максимумы переписала инфляция в США, на годовом базисе рост потребительских цен составил 9,1%. Также выше 11% поднялась производственная инфляция, что неминуемо даст свой вклад позднее и в потребительскую часть. Также в США сократилось промышленное производство и в очередной раз выросли первичные обращения за пособиями по безработице. Китай предоставил большой объём статистики, страна продолжает наращивать экспорт при очень скромной динамике по импорту, что выливается в мощнейший профицит торгового баланса. ВВП поднебесной во втором квартале сократился сильнее ожиданий, при этом безработица осталась на прежних уровнях, а продажи в ритейле вернулись к росту.

- На этой неделе выйдет небольшой объём данных. США начнут публиковать июньские данные по рынкам недвижимости. Консенсус ждёт сохранения уровней предыдущего месяца, но динамика вполне может быть отрицательной. Ставки по ипотеке в США приближаются к 6%, что отпугивает покупателей. Европейский центральный банк в середине недели может впервые за долгое время поднять ставки. Также в конце недели первичную оценку индекса деловой активности в промышленности США даст S&P Global. Неделя вновь будет довольно волатильной, в центре внимания будут отчетности американских компаний.

-

3 июня 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (24 — 31.05.2024 г.)

Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Транспорт (МОЕХТN) = (-9,0%) Финансы (МОЕХFN) = (-3,7%) Металлы -

3 июня 2024

События и комментарии 27.05 — 02.06.2024 г. (УК «Открытие»)

О коррекции на рынке акций и других новостях прошедшей недели. Начиная с 20 мая российский рынок акций начал корректироваться под -

3 июня 2024

Итоги недели от КСП Капитал Управление активами (по 03.06.2024 г.)

Итоги недели: завершение майского налогового периода в России; решение ОПЕК+ по нефтедобыче; ожидание июньских решений мировых центробанков Фондовые индексы США -

3 июня 2024

Еженедельный обзор рынков от УК «Система Капитал» (24 – 31.05.2024г.)

АКЦИИ Американские акции прервали серию пяти недель роста. Основные индексы снизились на 0,5-1% за неделю на фоне разочаровывающей отчетности нескольких -

27 мая 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (17 — 24.05.2024 г.)

Рынок акций Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Телекоммуникации (МОЕХТL) = (-4,0%) Нефть и газ -

27 мая 2024

События и комментарии 20 — 26.05.2024 г. (УК «Открытие»)

Распродажа на рынке ОФЗ Освещаем ситуацию на рынке долгосрочных ОФЗ, а также коротко рассказываем о других новостях прошедшей недели Возможно,