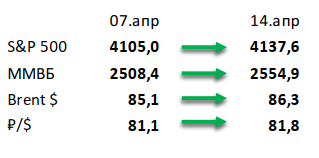

- Сезон отчётностей в США начался позитивно. Американские банки неплохо отчитались за первый квартал, несмотря на проблемы в секторе. Причём хорошие результаты показали не только голубые фишки, но и региональный PNC Financial. Тем не менее S&P 500 закрыл неделю с ростом всего на 0,8%. Ожидания по дальнейшему ходу сезона отчётностей всё ещё пессимистичные.

- Российский рынок прибавил 2% за прошедшую неделю. При этом рубль и нефть не показали какое-либо сильно движение в одну или другую сторону. Главной новостью прошлой недели стало принятие закона об электронных повестках в очень сжатые сроки, что, впрочем, не повлияло на восходящий тренд в российских активах. В корпоративном мире отметим нейтральные результаты у Системы и ЭЛ5- Энерго за 4К22, выборочную сильную отчетность Сбербанка за март, неплохие операционные данные Аэрофлота за прошедший месяц и рекомендацию СД Совкомфлота о выплате дивидендов за 2022. Стоит отметить одобрение итальянскими властями продажу НПЗ ISAB Лукойла на Сицилии, получение НОВАТЭКом разрешения на выкуп доли Shell в проекте «Сахалин-2», а также потенциальное расширение квоты на экспорт удобрения из РФ с июня.

- Нефть выросла на 1% на прошлой неделе. Нефтяной рынок демонстрирует признаки стабилизации после роста последних двух недель. Вышел очередной отчет ОПЕК: картель показал снижение производства на 86 тыс бар. в сутки в марте, а основной вклад в это сокращение сделала Ангола, Ирак и Нигерия. Минэнерго США выпустило краткосрочный прогноз: организация повысила прогноз Brent с 83 и 78 до 85 и 81 долл за бар., а также подняла оценку добычи в стране с 12,44 и 12,63 до 12,54 и 12,75 млн бар. в сутки в 2023 и 2024 соответственно. Еженедельная статистика в США была умеренно позитивной: запасы нефти выросли на 0,6 млн бар. (ожидали сокращения на 0,6 млн бар.), добыча увеличилась на 100 тыс бар. в сутки до 12,3 млн бар. в сутки, а количество вышек уменьшилось на 2 до 588 единиц.

Рисунок 1. Индекс S&P 500

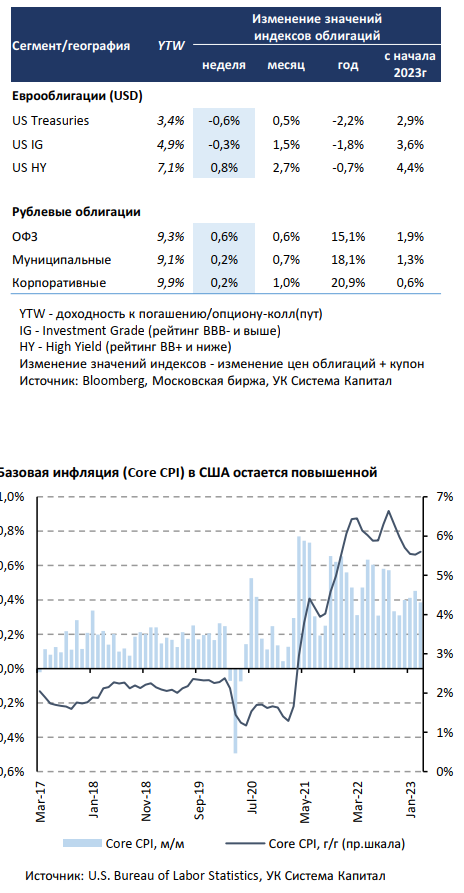

Инструменты с фиксированной доходностью

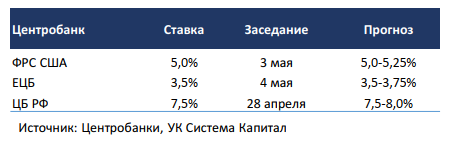

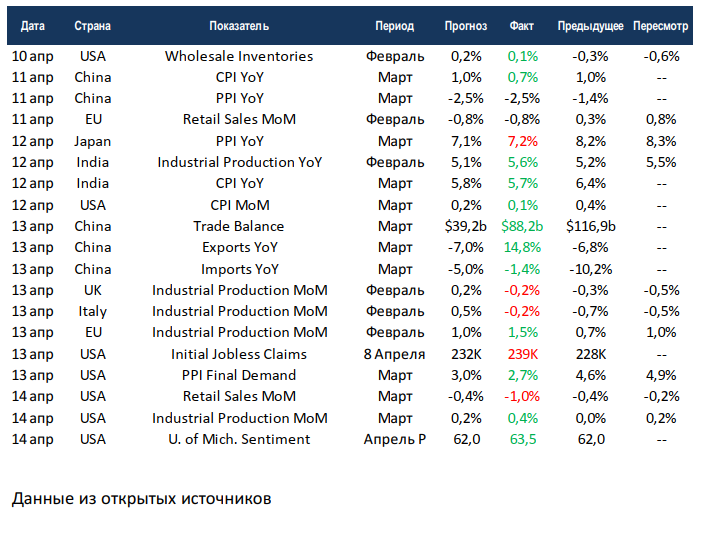

Высоконадежные евробонды на глобальном рынке снизились в цене на ~0,5% на фоне умеренного прироста ставок UST на 10-15 б.п. После того как ситуация с кризисом платежеспособности американских банков ушла на второй план, инвесторы сфокусировались на публикации макростатистики для определения будущего курса политики ФРС. Данные по базовой инфляции США за март (за исключением расходов на продукты питания и бензин) соответствовали прогнозам. При этом ценовой рост на 0,4% за месяц и 5,6% в годовом выражении все еще остается на повышенном уровне. Один из основных индикаторов состояния экономики, индекс потребительского доверия населения, неожиданно вырос с 62,0 до 63,5 пунктов, а инфляционные ожидания подскочили с 3,6 до 4,6%, достигнув высоких уровней дек’22. По совокупности факторов шансы на подъем ставки ФРС на 25 б.п. в мае выросли с 71 до 84%, что отразилось в росте доходностей UST в пределах 15 б.п. и снижении цен евробондов IG-категории. HY-сегмент по-прежнему выглядит достаточно устойчивым, оптимистично оценивая экономические перспективы и риск рефинансирования. Отметим, что при высоких процентных ставках привлечение банковских кредитов в 1-м квартале 2023г снизилось вдвое с $1 трлн до ~$500 млрд на глобальном рынке. Мы оцениваем кредитные спреды в HY как узкие и осторожно относимся к вложениям в долг заемщиков с рейтингом “BB” и ниже.

Рублевые облигации показали умеренный ценовой рост на 0,2-0,6%. Инфляция в РФ в марте замедлилась с 0,46 до 0,37% м/м, годовая – с 11,0 до 3,5%. На фоне сокращения дефицита бюджета в марте МинФин снизил объем привлечения по итогам 2-х аукционов (классический выпуск ОФЗ и CPI-линкер) до 36,5 млрд руб., что почти в 2 раза меньше, чем в среднем с начала 2023г. Также предложенная премия ко вторичному рынку несколько уменьшилась с 10-12 до 8 б.п. В результате рынок гос.долга несколько стабилизировался, а выпуски со сроком 3-5 лет прибавили в цене до 0,5%. При этом в дальнейшем фактор повышенного предложения ОФЗ останется сдерживающим для снижения доходностей средне/долгосрочных выпусков. Отметим, что оперативные данные о динамике расходной части бюджета в апреле указывают на нестабильность начавшейся нормализации гос.расходов с конца февраля – в марте. Так, дневной объем расходов превышает уровни января-февраля в 1,5 раза, что вызывает резонные вопросы об их целевом назначении и рост неопределенности их прогнозирования в оставшиеся месяцы 2023г.

По данным Росстат недельная инфляция почти не изменилась (0,11% н/н vs. 0,13% ранее), а ее стабильные компоненты удерживаются ниже 0,1%. Мы хотели бы отметить, что с учетом «закрепления» курса USD/RUB выше отметки 80 руб./$ цены на восстановившийся импорт смогут несколько повыситься, что может привести к некоторому росту потребительских цен. На данный момент ЦБ располагает сбалансированным инфляционным профилем, что, вероятно, позволяет говорить о сохранении ключевой ставки в следующую пятницу. Однако не стоит забывать про будущие инфляционные риски, поэтому нельзя исключать тактического подъема на 25-50 б.п.

Макроэкономическая статистика

Статистика на прошедшей неделе была в основном позитивной. Потребительская и промышленная инфляция в США замедлились сильнее ожиданий, последняя и вовсе опустилась до нормальных уровней. Китай также отчитался по замедлению инфляции, а промышленная часть остаётся в дефляционном состоянии. Профицит торгового баланса Китая остался на высоком уровне за счёт резкого скачка по экспорту при сохранении негативной динамики по импорту. Европейские страны продолжили отчитываться по промышленному производству, в целом по ЕС показатель вырос, но отдельные страны показывают противоположную динамику. Также по ритейлу и промышленному производству отчитались в США, ритейл продолжает сокращаться. Предварительная оценка индекса уверенности потребителей от университета Мичигана оказалась лучше ожиданий, но пока настроения населения не радуют, что также влияет на экономику.

На этой неделе выйдет небольшой объём статистики. Китай отчитается по росту ВВП в 1 квартале, промышленному производству, продажам в ритейле и уровню безработицы. США начнут публиковать данные по рынкам недвижимости за март. Великобритания отчитается по ритейлу и инфляции, а Япония по инфляции и промышленному производству. В целом рынок будет больше сосредоточен на сезоне отчётностей, статистика уйдёт на второй план.

-

3 июня 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (24 — 31.05.2024 г.)

Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Транспорт (МОЕХТN) = (-9,0%) Финансы (МОЕХFN) = (-3,7%) Металлы -

3 июня 2024

События и комментарии 27.05 — 02.06.2024 г. (УК «Открытие»)

О коррекции на рынке акций и других новостях прошедшей недели. Начиная с 20 мая российский рынок акций начал корректироваться под -

3 июня 2024

Итоги недели от КСП Капитал Управление активами (по 03.06.2024 г.)

Итоги недели: завершение майского налогового периода в России; решение ОПЕК+ по нефтедобыче; ожидание июньских решений мировых центробанков Фондовые индексы США -

3 июня 2024

Еженедельный обзор рынков от УК «Система Капитал» (24 – 31.05.2024г.)

АКЦИИ Американские акции прервали серию пяти недель роста. Основные индексы снизились на 0,5-1% за неделю на фоне разочаровывающей отчетности нескольких -

27 мая 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (17 — 24.05.2024 г.)

Рынок акций Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Телекоммуникации (МОЕХТL) = (-4,0%) Нефть и газ -

27 мая 2024

События и комментарии 20 — 26.05.2024 г. (УК «Открытие»)

Распродажа на рынке ОФЗ Освещаем ситуацию на рынке долгосрочных ОФЗ, а также коротко рассказываем о других новостях прошедшей недели Возможно,