- Американский рынок потерял около 1% и ждёт данные по инфляции. После бурного роста с начала года рынку потребовалась передышка и теперь дальнейшее движение будет зависеть от данных по инфляции, которые выйдут на этой неделе. В целом у ФРС получилось убедить рынок, что они сохранят жёсткую политику до конца года, но если экономика начнёт сворачиваться – возможны непредсказуемые решения.

- Российский рынок показал символический рост в пределах 1%. При этом рубль ослаб на 4%, а нефть выросла в стоимости на 8%. Главными новостями прошедшей недели стали решение РФ сократить добычу на 0,5 млн бар. в сутки и новые предложения по исчислению налоговых сборов в нефтегазовой отрасли. Среди корпоративных новостей выделим позитивные комментарии НОВАТЭКа по новым проектам и текущей добыче, слабую отчетность Норникеля за 2П22, нейтральные операционные данные ММК за 4К22, выборочные сильные результаты Сбера за январь, а также новую стратегию ЭЛ5-Энерго на 2023-2025 и потенциальное введение пошлин в размере 200% на российский алюминий со стороны США.

- Нефть выросла на 8% за прошедшую неделю на ожидаемом сокращении добычи в РФ. Противостояние между Россией и Западом в борьбе за дисконт цен на российскую нефть вышло на новый уровень: вице-премьер Александр Новак объявил о сокращении добычи на 500 тыс бар. в сутки в стране, а правительство РФ планирует планомерно снижать дисконт Urals к Brent при расчете налоговых выплат с 34 в апреле до 25 долл за бар. в июле. При этом страны ОПЕК+ уже успели заявить о том, что не планируют компенсировать выпадающие объемы отечественной нефти на экспортных рынках. Также Минэнерго США выпустило краткосрочный прогноз: организация косметически обновила прогноз цен на Brent (ожидает теперь 84 вместо 83 долл за бар. в 2023), но при этом изменила оценку добычи нефти в стране с 12,4 и 12,8 до 12,5 и 12,7 млн бар. в сутки в 2023 и 2024 соответственно. Еженедельная статистика в США была нейтральной: запасы нефти выросли на 2,4 млн бар. (ожидали увеличение на 2,5 млн бар.), добыча прибавила 100 тыс бар. в сутки и составила 12,3 млн бар. в сутки, а количество вышек увеличилось на 10 до 609 единиц.

Рисунок 1. Индекс S&P 500

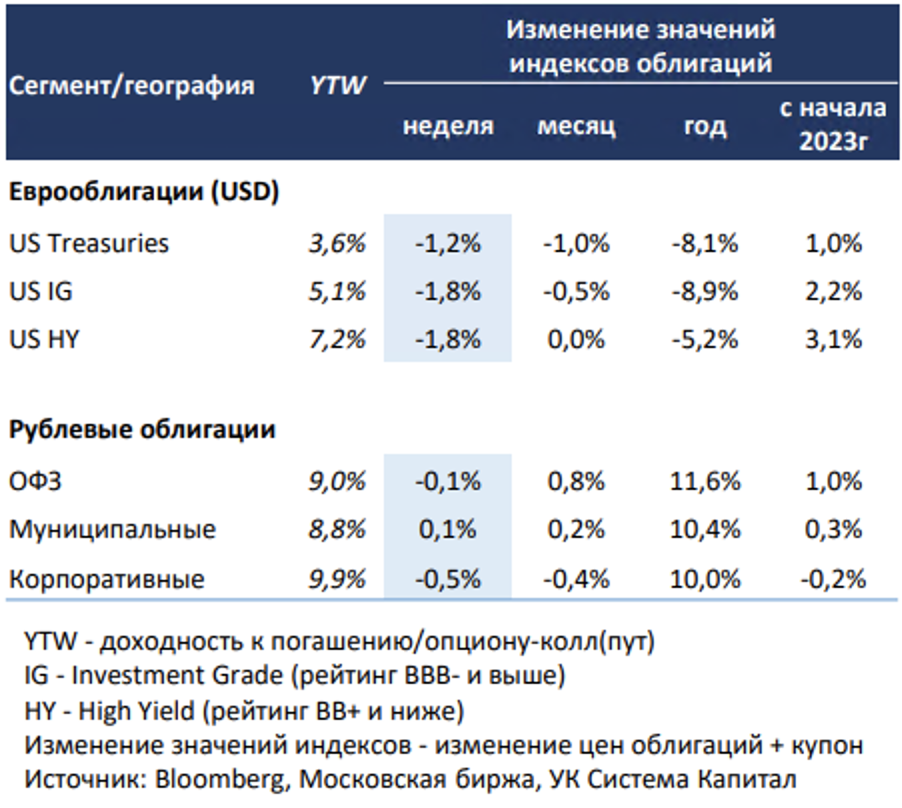

Инструменты с фиксированной доходностью

Цены глобальных евробондов скорректировались в пределах 1,5- 2,0% на фоне повышения ставок UST на 20 б.п. После публикации сильных данных по рынку труда как по количеству новых рабочих мест, так и стоимости оплаты труда, инвесторы стали постепенно переоценивать свои ожидания по траектории ставки ФРС. Оптимистичные настроения о скором завершении цикла ДКП и начале снижения ставки к концу года сменились на более взвешенные шансы проведения курса ужесточения политики. Этому также способствовала риторика представителей американского Центробанка о необходимости продолжения подъема ставки для достижения цели по инфляции. В результате безрисковые ставки UST повысились на 20 б.п. вдоль кривой до 3,7-4,5%, а цены евробондов снизились на 1,5- 2,0% за неделю. Дальнейшая динамика доходностей евробондов будет во многом зависеть от инфляционной траектории и степени проявления инфляционных рисков

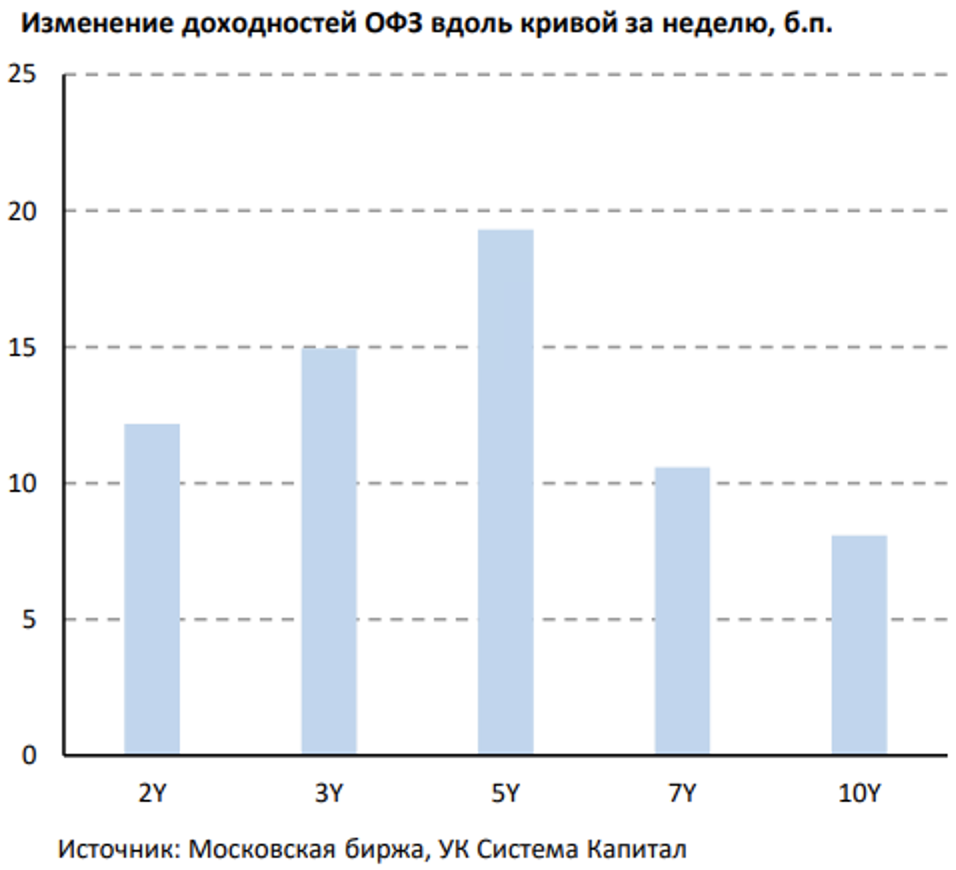

Рублевые облигации показали незначительное снижение цен в преддверии заседания ЦБ РФ. Регулятор сохранил ключевую ставку на уровне 7,5%, но сигнал стал более жестким. Решение регулятора совпало с консенсус-прогнозом, ключевая ставка осталась на отметке 7,5%, однако на этот раз ЦБ считает более вероятным ее дальнейшее повышение нежели снижение. При возросших проинфляционных рисках регулятор просигнализировал рынку о возможном ужесточении монетарной политики на ближайших заседаниях, но решения будут зависеть от поступающих данных. Основная причина – повышение рисков расширения дефицита бюджета из-за выпадения доходов и росте гос.расходов. Несмотря на неизменность прогнозов по инфляции на 2023г в 5-7%, для достижения долгосрочной цели в 4% регулятор, возможно, будет вынужден занять более жесткую позицию. В результате прогноз по средней ключевой ставке на 2023- 24гг был повышен на 50 б.п. до 7-9% и 6,5-7,5% соответственно. ЦБ также скорректировал прогноз по ключевым макропоказателям. Оценка изменения ВВП на 2023г была улучшена с -4-1% до -1+1%, в первую очередь, из-за стимулирующих бюджетных расходов и более оптимистичных ожиданий по активности в добывающем секторе. Пересмотр прогноза по объему импорта с $340 до $384 млрд, что сопоставимо с докризисным 2021г, и снижение цены Urals с $70 до $55/барр в 2023г привело к сокращению сальдо счета текущих операций вдвое с $123 до $66 млрд, что будет оказывать давление на курс рубля, но пока достаточно умеренное.

Мы полагаем, что очередным ужесточением сигнала ЦБ готовит рынок к постепенному подъему ключевой ставки на ближайшем(их) заседаниях. Рынок ОФЗ почти никак не отреагировал на решение и риторику ЦБ в пятницу, но на торгах в понедельник наблюдается ценовое снижение на 0,2-0,5% вдоль кривой. Из-за фактора предложения ОФЗ со стороны МинФина для необходимости покрытия увеличивающегося дефицита бюджета и рисков «страховочного» подъема(ов) ключевой ставки мы сохраняем позиционирование портфелей облигаций консервативным с дюрацией до 1-2 лет.

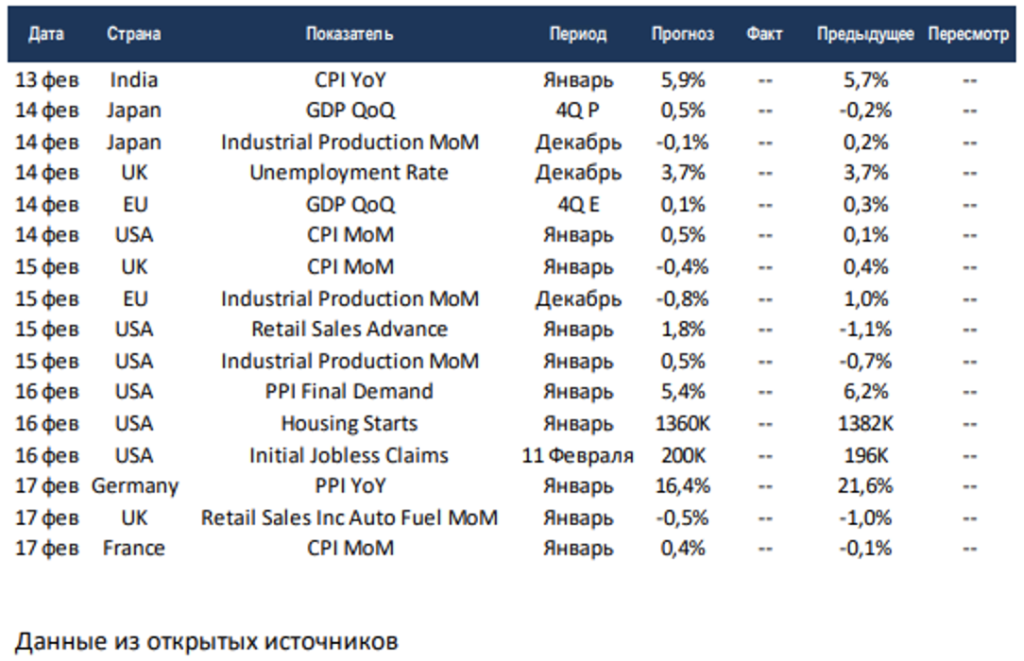

Макроэкономическая статистика

Статистика на прошедшей неделе была нейтральной. В Китае немного выросла потребительская инфляция, но рост оказался менее ожидаемого, а вот производственная дефляция усилилась. В США вырос дефицит торгового баланса, но не так сильно, как ждал консенсус. Индекс уверенности потребителей от университета Мичигана продолжает постепенно восстанавливаться. В Италии и Великобритании данные по промышленному производству приятно удивили, но на их фоне удручающе отчиталась Германия, чья промышленность более важна для региона. На этой неделе основное внимание будет приковано к данным из США по инфляции, более крутая траектория по замедлению может вновь вернуть надежду на более скорое начало цикла снижения ставок, а вот более высокая инфляция скорее не скажет ни о чём. Также США отчитаются по продажам в ритейле и промышленному производству, после падения в декабре рынок рассчитывает на отскок. Мы очень внимательно будем смотреть за данными по недвижимости, консенсус ждёт дальнейшего снижения строительства новых домов. Япония предоставит первую оценку роста ВВП за 4 квартал, а ЕС уточнит предыдущую. В Целом неделя обещает быть довольно волатильной.

На этой неделе основное внимание будет приковано к данным из США по инфляции, более крутая траектория по замедлению может вновь вернуть надежду на более скорое начало цикла снижения ставок, а вот более высокая инфляция скорее не скажет ни о чём. Также США отчитаются по продажам в ритейле и промышленному производству, после падения в декабре рынок рассчитывает на отскок. Мы очень внимательно будем смотреть за данными по недвижимости, консенсус ждёт дальнейшего снижения строительства новых домов. Япония предоставит первую оценку роста ВВП за 4 квартал, а ЕС уточнит предыдущую. В Целом неделя обещает быть довольно волатильной.

Подробности читайте в очередном выпуске еженедельной аналитики от УК «Система Капитал» за 13 февраля 2023 года.

-

3 июня 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (24 — 31.05.2024 г.)

Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Транспорт (МОЕХТN) = (-9,0%) Финансы (МОЕХFN) = (-3,7%) Металлы -

3 июня 2024

События и комментарии 27.05 — 02.06.2024 г. (УК «Открытие»)

О коррекции на рынке акций и других новостях прошедшей недели. Начиная с 20 мая российский рынок акций начал корректироваться под -

3 июня 2024

Итоги недели от КСП Капитал Управление активами (по 03.06.2024 г.)

Итоги недели: завершение майского налогового периода в России; решение ОПЕК+ по нефтедобыче; ожидание июньских решений мировых центробанков Фондовые индексы США -

3 июня 2024

Еженедельный обзор рынков от УК «Система Капитал» (24 – 31.05.2024г.)

АКЦИИ Американские акции прервали серию пяти недель роста. Основные индексы снизились на 0,5-1% за неделю на фоне разочаровывающей отчетности нескольких -

27 мая 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (17 — 24.05.2024 г.)

Рынок акций Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Телекоммуникации (МОЕХТL) = (-4,0%) Нефть и газ -

27 мая 2024

События и комментарии 20 — 26.05.2024 г. (УК «Открытие»)

Распродажа на рынке ОФЗ Освещаем ситуацию на рынке долгосрочных ОФЗ, а также коротко рассказываем о других новостях прошедшей недели Возможно,