- Глобальные рынки вновь вернулись к отрицательной динамике. На прошедшей неделе S&P 500 потерял 2,2%, Nasdaq 4,1%. Серьёзным испытанием для рынка станут предстоящий сезон отчётностей, который может выявить слабые места в экономике, а также макроэкономическая статистика за 2 квартал. По предварительным оценкам ВВП США за 2 квартал может второй раз подряд показать отрицательный рост, в связи с чем может быть объявлена официальная рецессия.

- Российский рынок потерял 8% на фоне негативного сюрприза от Газпрома. При этом рубль ослаб на 2%, но это не помогло индексу Мосбиржи. Главной новостью прошлой недели, естественно, стало решение ГОСА Газпрома отказаться от дивидендов за 2021, несмотря на рекомендацию от СД, что привело к падению всего рынка. Из других новостей отметим хорошие результаты ПИК за 2021, запланированную индексацию цен на удобрения в 2022, включение Владимира Потанина в санкционный список Великобритании и государственные субсидии Аэрофлоту на 50 млрд рублей. Также выделим утверждение финальных дивидендов со стороны Роснефти и Ростелекома за 2021.

- Нефть потеряла 1,5% на фоне противоречивых новостей. С одной стороны, ухудшение ситуации с коронавирусом (за июнь был впервые за полгода зафиксирован прирост заболевших в месячном выражении) и сильный доллар продолжили давить на котировки черного золота. С другой, сложная политическая ситуация теперь уже в Ливии и обсуждаемый со стороны G7 механизм установления потолка цен на российскую нефть, что грозит энергетической катастрофой в случае ответных мер, сдержали нисходящий тренд. В итоге нефть немного скорректировалась за неделю, а сам рынок продолжил занимать выжидательную позицию. Еженедельная статистика в США была нейтральной: запасы нефти в стране сократились на 2,8 млн бар., добыча выросла на 0,1 до 12,1 млн бар. в сутки (рекордные уровни с начала года), а количество вышек увеличилось на 1 до 595 единиц.

Инструменты с фиксированной доходностью

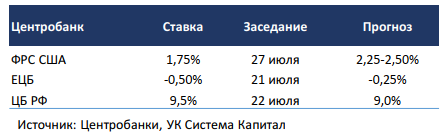

- Ставки UST продолжили снижение в пределах 25 б.п. за неделю на опасениях наступления рецессии. Опубликованные макропоказатели в США оказались достаточно слабыми, указывая на повышение вероятности снижения ВВП 2-й квартал подряд. Один из наиболее значимых индикаторов состояния экономики ISM Manufacturing неожиданно упал с 56,1 до 53,0 в июне (при прогнозе 54,9), причем стагнация наблюдается во всех компонентах индекса, в частности, занятости и новых заказах компаний. Отметим, что рассчитываемый Федеральным резервным банком Атланты прогноз изменения ВВП США во 2-м квартале 2022г был существенно ухудшен с +1,3% в начале июня до -2% кв/кв в начале июля. При этом на начало прошлого месяца прогноз экономистов предполагал рост на ~3% кв/кв. Таким образом, весьма вероятно, что США де-факто уже находится в рецессии. На этом фоне безрисковые ставки UST продолжили снижение на 20-25 б.п. вдоль кривой. Текущие уровни ставок UST на участке 2-10 лет около 2,8-2,9% уже оказались ниже прогнозируемой Федрезервом процентной ставки в 3,4-3,8% на конец 2022-23гг, что лишь подтверждает тезисы о приближении рецессии и вероятном смягчении риторики регулятора после сентябрьского заседания.

- Спрос на «защитные» активы способствовал ценовому росту высоконадежных бумаг на ~1%, в сегменте высокорисковых евробондов, наоборот, наблюдалась ценовая коррекция на 1,5% из-за возросших рисков рецессии. Несмотря на увеличение кредитных спредов в US HY-сегменте с начала года на 150 б.п. до ~500 б.п., текущие уровни все еще относительно низкие по сравнению с 800- 1000+ б.п. в периоды стагнации/рецессии в экономике. Поэтому риски остаются смещенными в сторону дальнейшего расширения спредов при ужесточении позиции ФРС и наличии понижательных рисков для ВВП.

- Цены ОФЗ и корпоративных облигаций стабилизировались по итогам волатильных торгов. После 3-х недель снижения цен потребителей в РФ недельная инфляция с 18 по 24 июня оказалась нулевой. Вкупе со взвешенной риторикой главы ЦБ РФ Э.Набиуллиной, которая упомянула о наличии инфляционных рисков и неустойчивом характере наблюдаемой дефляции, инвесторы стали переоценивать темпы снижения ключевой ставки регулятора. Если до середины недели доходности ОФЗ продолжили снижение еще на 15- 20 б.п. до уровней 8,5-8,6% для выпусков с погашением до 2028г, то к концу недели доходности вернулись к отметке ~8,8%. Текущее некоторое ослабление курса национальной валюты с 50 до 55 руб/$, вероятно, может не позволить продолжению дефляционного тренда в ближайшее время. Скорее всего, это также повлияло на настроения инвесторов и способствовало фиксации прибыли последних недель. Впрочем, говорить о смене тренда на снижение ключевой ставки на заседаниях в июл-сен’22 пока не приходится, но ее траектория будет зависеть от изменения инфляции и прогнозных оценок ЦБ.

Макроэкономическая статистика

- Статистика на прошедшей неделе в целом продолжает тренд последнего месяца. В Китае индексы деловой активности в промышленности по оценке независимого агентства Caixin и национального статистического бюро вышли в зелёную зону. Аналогичные индексы по США, наоборот, имеют негативную динамику. Также отметим замедление расходов населения в США и сопутствующий рост оптовых запасов, при этом продолжают медленно расти первичные обращения за пособиями по безработице. В Германии неожиданно выросла безработица за счёт прироста безработных сразу на 133 тысячи человек. Также безработица выросла в Японии, что стало сюрпризом для рынка. В добавок к этому в Японии сильно скорректировалось промышленное производство. Инфляция вновь превысила ожидания в Италии и ЕС.

- На этой неделе выйдет небольшой объём статистики. США отчитаются по рынкам труда, консенсус ждёт сохранения уровня безработицы и комфортный прирост рабочих мест. Учитывая обвал на фондом рынке и высокую вероятность двух подряд кварталов с отрицательным ростом ВВП, рынок труда остаётся последней ниточкой перед объявлением рецессии. Европейские страны отчитаются по промышленному производству за май, рынок ждёт умеренного роста от Франции и Германии и падения на 1% от Италии, но в последние месяцы всё было с точностью наоборот. На рынках возможно небольшое затишье перед крайне волатильным периодом на время сезона отчётностей.

Подробности читайте в очередном выпуске еженедельной аналитики от УК «Система Капитал», Global Equities Weekly за 04 июля 2022 года.

-

3 июня 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (24 — 31.05.2024 г.)

Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Транспорт (МОЕХТN) = (-9,0%) Финансы (МОЕХFN) = (-3,7%) Металлы -

3 июня 2024

События и комментарии 27.05 — 02.06.2024 г. (УК «Открытие»)

О коррекции на рынке акций и других новостях прошедшей недели. Начиная с 20 мая российский рынок акций начал корректироваться под -

3 июня 2024

Итоги недели от КСП Капитал Управление активами (по 03.06.2024 г.)

Итоги недели: завершение майского налогового периода в России; решение ОПЕК+ по нефтедобыче; ожидание июньских решений мировых центробанков Фондовые индексы США -

3 июня 2024

Еженедельный обзор рынков от УК «Система Капитал» (24 – 31.05.2024г.)

АКЦИИ Американские акции прервали серию пяти недель роста. Основные индексы снизились на 0,5-1% за неделю на фоне разочаровывающей отчетности нескольких -

27 мая 2024

Взгляд на рынки от УК «ПРОМСВЯЗЬ» (17 — 24.05.2024 г.)

Рынок акций Индекс Мосбиржи снизился на 3,0% за период с 20.05 по 24.05: Телекоммуникации (МОЕХТL) = (-4,0%) Нефть и газ -

27 мая 2024

События и комментарии 20 — 26.05.2024 г. (УК «Открытие»)

Распродажа на рынке ОФЗ Освещаем ситуацию на рынке долгосрочных ОФЗ, а также коротко рассказываем о других новостях прошедшей недели Возможно,